Café du Trading vous présente les grands principes d’évolution du prix de l’or et vous explique pourquoi sa tendance haussière de long terme devrait se poursuivre.

Pourquoi le prix de l’or est-il en hausse ?

Souvent considéré comme valeur refuge de premier plan, les dernières crises boursières ont pourtant indiqué que l’or n’est pas systématiquement haussier durant ces périodes, c’est même souvent l’inverse qui se produit, nous vous expliquerons pourquoi.

Entre fin septembre 2018 et le 10 mars 2020, le cours de l’or a connu une croissance notable de + 40 % passant de 1 183 $ à 1 659 $.

Mais la poursuite de la hausse du prix de l’or pourrait provenir de sa raréfaction progressive. En effet, World Gold Council (Agence mondiale d’observation de l’or) indiquait, fin janvier 2020, que l’humanité a déjà extrait 197 576 tonnes d’or au cours de son histoire. Toujours selon cette source, il resterait environ 50 000 tonnes d’or sous terre, soit environ 15 ans d’exploitation à son rythme actuel. Et cela, malgré des efforts de recherches de nouveaux gisements conséquents. Ce choc progressif de l’offre face à une demande toujours solide pourrait donc propulser le cours de l’or à des seuils historiquement élevés.

Découvrez les principaux usages de l’or et notre étude graphique du cours de l’or depuis 1970 en base ajustée de l’inflation. Nous évoquerons également les facteurs qui influencent la hausse de l’or mais aussi ceux qui peuvent faire baisser le cours de l’or. Enfin, nous répondrons aux questions : comment investir dans l’or en vidéo ? Et faut-il investir dans l’or ?

Cours de l’or du jour

L’or : rôle, usage et perception d’un placement pas comme les autres

Considéré comme monnaie des civilisations depuis des siècles et comme valeur refuge dans nos économies modernes, l’or est aussi utilisé au sein de nombreux secteurs tels que la bijouterie et l’art d’ornement. La technologie l’intègre également pour ses composants électroniques et on le retrouve notamment dans le secteur de l’aéronautique et du spatial. On en retrouve également en faible quantité dans la plupart de nos smartphones et produits numériques.

De plus, l’or sert aux banques centrales comme réserves stratégiques ou pour sécuriser certaines transactions.

En 2019, la France possède 2 436 tonnes d’or stockées à Paris dans un lieu nommé « la souterraine ».

Certaines « idées reçues » à l’égard de l’or, considéré comme placement de type valeur refuge, sont à relativiser car investir dans le métal précieux reste une stratégie globalement « dormante », contrairement aux actions de sociétés cotées en Bourse par exemple, qui peuvent profiter de croissances organiques et de leurs résultats, verser des dividendes, etc. Même lors de situations de crises ou de récessions, l’or ne joue pas toujours son rôle de protection de l’épargne. La crise de 2008 en est un bon exemple, avec un repli du cours de l’or de 25 % (entre mars 2008 et octobre 2008).

Mais, l’or reste un investissement fructueux sur le (très) long terme. En effet, son cours a été multiplié par plus de 45 depuis 1970 et par 6,6 en base corrigée de l’inflation.

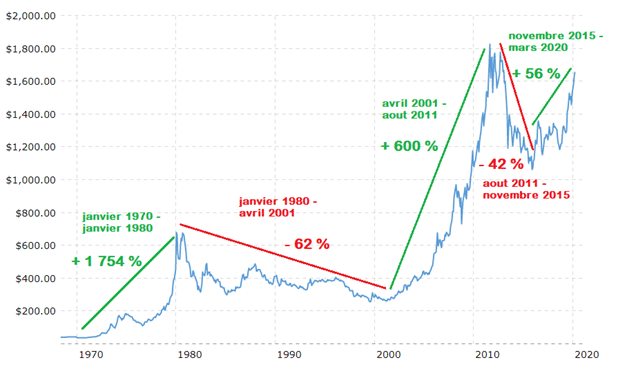

Cours de l’or en graphique depuis 1970

Étude graphique du cours de l’or (en once, oz) entre 1970 et le 10 mars 2020

Source : www.macrotrends.net (hors tracés)

En 1970, le cours de l’once d’or (oz) évoluait aux alentours des 36 $ et se situe actuellement au-dessus de 1 650 $, soit une multiplication par plus de 45.

Entre janvier 1970 et janvier 1980, l’or a connu une forte croissance passant de 36 $ / oz à 678 $ / oz, soit une multiplication de son prix par presque 19. Son cours a ensuite connu une grande tendance baissière de 21 ans entre janvier 1980 et avril 2001. Son prix s’est replié de 62 % sur cette période.

À l’inverse, les 10 années suivantes ont été très favorables à l’or, partant d’un cours situé en-dessous des 300 $ / oz en avril 2001, avant d’engager une ruée vers l’or qui a duré jusqu’en août 2011 et qui a permis à l’once d’or d’être multipliée par 7.

Le cours d’or s’est ensuite replié de 42 % entre août 2011 et son point bas de novembre 2015, situé sur les 1 060 $ / oz.

Depuis fin 2015, le cours de l’or s’est redressé avec notamment une franche accélération à compter de septembre 2018 (cours à 1 180 $), pour se situer actuellement à plus de 1 650 $ l’once, soit une progression de + 56 %.

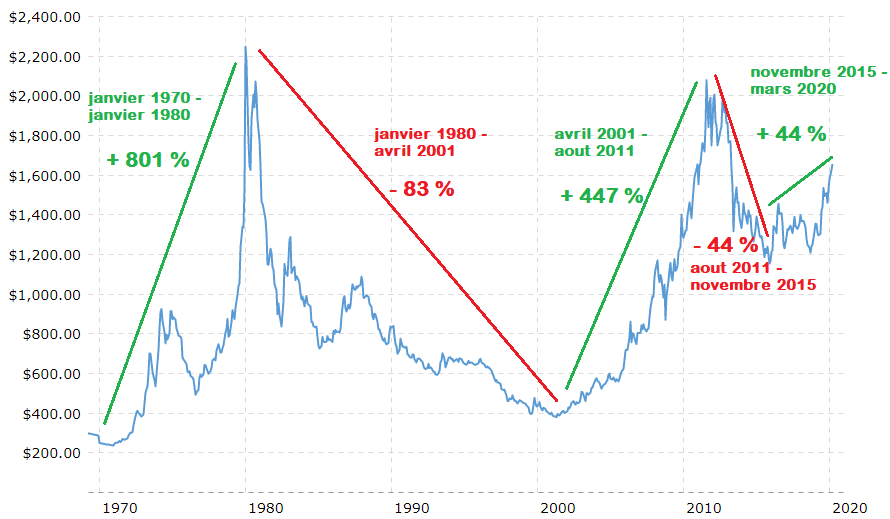

Cours de l’or ajusté de l’inflation en graphique depuis 1970

Étude graphique du cours de l’or (en once, oz) entre 1970 et le 10 mars 2020, ajusté de l’inflation

Source : www.macrotrends.net (hors tracés)

Une autre approche de la courbe du prix de l’or est sa version ajustée de l’inflation.

Lors des 50 dernières années, l’or a connu trois grandes phases haussières :

- + 801 % entre janvier 1970 et janvier 1980 ;

- + 447 % entre avril 2001 et août 2011 ;

- + 44 % entre novembre 2015 et le 10 mars 2020 ;

ainsi que deux phases baissières :

- – 83 % entre janvier 1980 et avril 2001 ;

- – 44 % entre août 2011 et novembre 2015.

Il est intéressant de noter qu’entre août 1970 et août 2019, la variation du cours de l’once d’or n’est plus que de + 565 % en base ajustée de l’inflation contre + 4 438 % en base non ajustée de l’inflation. La différence est donc notable.

Cours de l’or : les raisons de la hausse du prix de l’or

L’offre et la demande pour l’or

Comme pour toute matière première, le vecteur de l’offre et de la demande est primordial. En cas de déséquilibre, l’impact sur leur prix est généralement marqué.

Plus une matière première est rare, plus son prix est élevé.

C’est ce qui devrait arriver progressivement à l’or au cours des prochaines années, car sa demande à l’échelle mondiale pour l’année 2019 a été de 4 355,6 tonnes dont :

- 2 107 tonnes d’or pour les secteurs liés à la bijouterie ;

- 326,6 tonnes d’or pour le secteur de la technologie ;

- 1 271,7 tonnes d’or pour l’or financier ;

- 650,3 tonnes d’or à destination des banques centrales.

L’offre courant 2019 s’est élevée à 3 463,7 tonnes, issues majoritairement des sociétés d’extraction minières aurifères. Rappelons que les ressources naturelles d’or présentes sous terre ne sont plus que de 50 000 tonnes, soit moins de 15 ans de production à son rythme actuel.

De ce fait, la pénurie d’or arrivera probablement aux alentours de 2036, tandis que la demande mondiale se porte bien. Sa rareté devrait donc s’intensifier au cours des prochaines années, ce qui présage logiquement une forte tendance haussière sur le long terme.

Les taux d’intérêt

Lorsque les taux d’intérêt sont bas, les investisseurs et opérateurs de marché ont tendance à se réfugier dans l’or, considéré comme un bon moyen de se prémunir de l’inflation.

Par exemple, si les taux d’intérêt sont fixés à 1 % et que l’inflation est de 2 %, le choix d’investir dans l’or devient alors attractif.

Théoriquement, ce contexte de taux d’intérêt bas a donc un effet haussier sur les cours de l’or. Bien que ce phénomène ait été souvent validé, la complexité des mécanismes des taux d’intérêt ne rend pas cette règle systématique.

L’évolution du dollar

Il existait durant plusieurs décennies, un lien entre l’évolution du prix de l’or et la parité du dollar, mais ce lien a été rompu, notamment depuis l’intensification des politiques non conventionnelles des banques centrales.

Le contexte politique et financier

Les grandes incertitudes, les conflits politiques et/ou commerciaux, ainsi que les phases d’instabilité économique sont généralement des facteurs haussiers sur le prix de l’or.

Néanmoins, lors des crises financières et des krachs boursiers, cette logique n’est pas assurée et l’or peut même baisser. Ce mécanisme s’explique par le besoin des investisseurs de convertir leurs actifs en liquidités lors de ces phases de panique. Ce fût d’ailleurs le cas du krach de 2008, où l’or s’est rétracté de 25 % entre mars et octobre 2008.

Risques d’investir dans l’or : les raisons de la baisse du prix de l’or

Lorsque les taux d’intérêt sont élevés, il y a théoriquement peu d’engouement des investisseurs envers l’or « qui ne rapporte rien ».

Les marchés actions en bonne santé

Lorsque les marchés financiers se portent bien, les investisseurs vont privilégier les actions de sociétés cotées en Bourse et profiter de la perception de dividendes.

Économie solide et bonne croissance

En contexte de croissance vigoureuse, aussi bien à l’échelle macroéconomique que microéconomique (des sociétés), l’or n’est théoriquement pas de premier choix dans ces conditions, car les horizons de perspectives économiques sont bonnes.

L’investissement dans une société présentant des résultats en croissance continue sera probablement plus attractif que l’investissement dans l’or.

L’offre et la demande pour l’or

Ce facteur est à ce jour en faveur de la hausse du prix de l’or comme précédemment évoqué.

Néanmoins, une contraction de la demande mondiale en or marquée (peu probable) pourrait déséquilibrer la demande et entraîner l’or à la baisse.

La découverte de nouveaux gisements conséquents peut également réduire la rareté de l’or et parallèlement son prix. Ici encore, ce scénario est très peu probable car l’exploration des réserves de la planète est a priori déjà « cartographiée et correctement estimée », à hauteur de 54 000 tonnes restantes.

Comment investir dans l’or ?

L’or physique peut être acquis principalement sous forme de lingots d’ 1 kg qui coûtent actuellement 47 990 €(1) l’unité, ainsi que sous forme de lingotins de 100 g, facturés 10 fois moins chers qu’un lingot ; l’or physique existe aussi sous forme de pièces. Pour en acquérir, il est par exemple possible de passer par des plateformes d’investissement comme Or.fr ou Aucoffre.com.

Sur les marchés boursiers, l’or « papier » s’achète (ou se vend) par l’intermédiaire de certificats, d’ETF, ou de fonds communs de placement pour n’en citer que quelques exemples.

Les spéculateurs trouvent aussi leur bonheur sur les produits financiers à effet de levier, tels que les futures ou les produits de Bourse.

Le choix des actions sociétés minières cotées en Bourse peut aussi être judicieux pour investir dans l’or. Elles présentent généralement des rapports détaillés indiquant leurs réserves, leurs niveaux de production, mais aussi d’autres facteurs-clés tels que leurs licences d’exploitation et leurs réserves restantes à extraire.

L’or est donc accessible sous diverses formes dont les principales sont l’or physique, l’or papier, ou encore les actions de sociétés minières cotées en Bourse.

Achat or : comparatif courtier et banque pour investir dans l’or

Retrouvez ci-dessous notre comparatif des courtiers pour traiter l’or via les produits dérivés, ETF, OPCVM ou actions de sociétés minières cotées en Bourse.

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08 % sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Faut-il investir dans l’or ?

Pourquoi investir dans l’or

Plusieurs facteurs plaident en faveur de l’investissement du précieux métal jaune :

- sa tendance haussière sur le très long terme ;

- le fait qu’il s’agit d’un des meilleurs vecteurs d’investissements pour se protéger de l’inflation et des dévaluations monétaires (du dollar en particulier) ;

- le fait que l’or est une matière première qui se raréfie et sera probablement en pénurie sous 15 à 16 ans, situation qui devrait impacter favorablement et indéniablement son prix sur le long terme.

Les risques de l’investissement dans l’or

L’or ne recouvre pas systématiquement un rôle de valeur refuge lors des crises financières et boursières (-25 % au cœur de la crise de 2008) car les investisseurs ont tendance à vendre tous leurs actifs quels qu’ils soient pour récupérer leurs liquidités. L’or subit également des phases baissières parfois prolongées.

En conclusion, le facteur-clé que nous retiendrons au regard de l’évolution future de la valeur de l’or sur le long terme est, selon nous, sa raréfaction progressive.

Ce qui devient de plus en plus rare voit très généralement son prix s’apprécier dans le temps, ce qui est clairement le cas du marché de l’or.

À condition de faire preuve de patience dans certains contextes, comme celui de janvier 1980 – avril 2001, qui a tout de même duré 20 ans mais qui ne risque probablement pas de se reproduire (l’or sera certainement en situation de pénurie sous 15 à 16 ans), l’investissement dans l’or est donc a priori une valeur sûre, allant au-delà du simple concept de valeur refuge, car il offre des perspectives concrètes d’appréciation de son prix sur le long terme.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.