Le métal jaune, de tout temps, a attiré les investisseurs qui apprécient sa relative stabilité et sa tendance haussière sur le très long terme, particulièrement lorsque le contexte géopolitique est incertain comme début 2026 où le cours de l’or a atteint ses plus hauts historiques.

Se pose alors la question des raisons d’un tel attrait des investisseurs envers le métal jaune ? L’or joue-t-il bien le rôle de valeur refuge en temps de crise ? Quand investir sur l’or ? Est-il encore temps d’investir dans l’or en 2026 ? Combien investir dans l’or ? Comment investir sur l’or en 2026 ? Découvrez tous les moyens de se positionner sur l’or et de trader à la hausse (ou à la baisse) ce métal précieux.

Sommaire

- Investir dans l'or : la flambée du cours de l’or attire les investisseurs

- Quel est le cours de l'or du jour ?

- L'or : la valeur refuge en temps de crise ?

- Investir or 2026 : notre étude des variations du cours de l’or sur 5 ans

- Faut-il investir dans l’or en 2026 ?

- Combien investir dans l’or ?

- Comment investir dans l'or ? En vidéo

- Investir dans l’or physique auprès de boutiques et sites spécialisés

- Investir dans l’or papier auprès des banques et courtiers en ligne

- Investir dans l’or en Bourse via les actions des sociétés du secteur

- Investir dans l’or via des crypto monnaies indexées sur le cours du précieux métal jaune

- Comparatif courtier en ligne pour investir dans l’or en 2026

- Quelle réglementation et fiscalité pour l'investissement dans l’or ?

Investir dans l’or : la flambée du cours de l’or attire les investisseurs

En l’espace de 5 ans, le prix de l’or a connu une envolée absolument spectaculaire, avec une hausse cumulée de l’ordre de +230 %, un phénomène sans précédent pour un actif historiquement réputé pour sa relative stabilité.

Sur les 12 derniers mois, la performance de l’or dépasse désormais les +100 %, tandis que depuis le début de l’année 2026, l’or affiche déjà une progression proche de +30 %, des niveaux de performance tout simplement inédits pour le métal jaune.

Le cours de l’or a ainsi atteint un pic proche des 5 600 dollars l’once, et se négocie, à l’heure de la rédaction de cet article le 29 janvier 2026, toujours au-dessus des 5 500 dollars.

Commentaire de Louis :

Nous ne sommes plus ici dans une simple tendance haussière classique. Il s’agit d’un véritable changement de paradigme sur le marché de l’or.

Les raisons de la flambée de l’or sont avant tout géopolitiques

L’année 2026 s’ouvre dans un climat d’extrême tension internationale, alimenté notamment par les prises de position et annonces successives de Donald Trump, qui font vaciller l’ensemble des marchés financiers :

- menaces d’ingérence ou d’invasion du Groenland ;

- intervention militaire américaine au Venezuela ;

- retour d’un discours offensif sur les droits de douane ;

- regain de tensions commerciales (Europe/USA, Chine/USA) ;

- incertitudes autour des conflits armés (Iran, Gaza, Ukraine).

Ces éléments ravivent des craintes systémiques profondes. À cela s’ajoutent les événements en Iran, entre risques de guerre ouverte et instabilité politique interne, qui nourrissent la peur d’un embrasement régional, voire mondial.

Contrairement aux théories habituellement citées, la hausse actuelle du cours de l’or ne s’explique plus uniquement par son rôle traditionnel de valeur refuge contre l’inflation, ni par une alternative pour la diversification face aux marchés actions.

En 2026, l’or est devenu l’actif de la peur par excellence. Ce sont les craintes d’un choc géopolitique majeur, d’une rupture des équilibres internationaux et d’un risque systémique global qui poussent les investisseurs, institutionnels comme particuliers, à se réfugier massivement sur le métal jaune.

Certains experts évoquent une autre lecture : il ne s’agirait pas d’une hausse de l’or, mais plutôt d’une chute des monnaies, en particulier du dollar. Il est vrai que l’affaiblissement du billet vert et la dynamique de l’euro dollar, qui évolue à des niveaux inédits depuis près de quatre ans, contribuent mécaniquement à soutenir le cours de l’or. Toutefois, cette explication ne suffit pas. Si nous étions face à une simple dépréciation généralisée des devises, les marchés boursiers afficheraient des performances comparables à celles de l’or, ce qui est loin d’être le cas. Les indices actions progressent, certes, mais dans des proportions sans commune mesure.

La réalité est donc plus brutale : nous assistons à une véritable ruée vers l’or, motivée par une perte de confiance globale dans la stabilité géopolitique et dans la capacité des États à maîtriser les tensions à venir.

À cela s’ajoutent d’autres facteurs structurels, notamment l’appétit constant des banques centrales pour l’or afin de diversifier leurs réserves, la défiance croissante envers la dette souveraine dans un contexte de déficits chroniques, et le besoin de détenir un actif tangible, apolitique et sans risque de contrepartie.

En 2026, l’or n’est plus seulement un placement : il est devenu un baromètre de l’angoisse mondiale.

Quel est le cours de l’or du jour ?

Téléchargez gratuitement l’ebook sur l’or de XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

L’or : la valeur refuge en temps de crise ?

Pourquoi investir sur l’or ? Quels sont les facteurs de hausse de l’or ? Pourquoi investir dans l’or peut sembler particulièrement judicieux pour certains ? Retenez d’abord que l’or est aussi une matière première particulière dans le sens où il s’agit d’une valeur refuge, qui durant des millénaires a servi de monnaie d’échange pour l’achat de biens et de services et qui, jusqu’aux accords de Bretton Woods, était l’actif sur lequel était adossé les principales monnaies. Il s’agit donc avant tout d’un actif tangible, qui rassure, et qui dans l’imaginaire collectif est associé à la richesse et véhicule un sentiment de stabilité (contrairement aux cours de Bourse qui fluctuent ou aux monnaies qui peuvent connaître l’inflation).

Il existe néanmoins des raisons de se tenir à l’écart de l’or, surtout à court terme où les investissements en or sont très spéculatifs. Nombreux sont les économistes ou grands investisseurs qui n’ont jamais été séduits par le précieux métal jaune. Pourquoi ne pas investir sur l’or ? L’or est aussi un actif financier dont le cours évolue et, contrairement aux actions qui sont des parts de sociétés cotées, n’est pas productif. C’est pourquoi John Maynard Keynes parlait de l’or comme d’une relique barbare et Warren Buffett estime que « l’or a deux gros défauts : il est inutile et improductif ».

Qui plus est, si vous conservez une once d’or pour l’éternité, vous aurez toujours une once à la fin. Reste que l’or rassure et qu’en temps de crise, lorsque tous les autres placements semblent risqués, de nombreux investisseurs se ruent sur ce métal, faisant grimper le cours de l’or. Le célèbre investisseur Warren Buffett lui-même en convient : « L’or est un moyen de parier sur la peur, et de temps à autre, cela a été un bon moyen de parier sur la peur. »

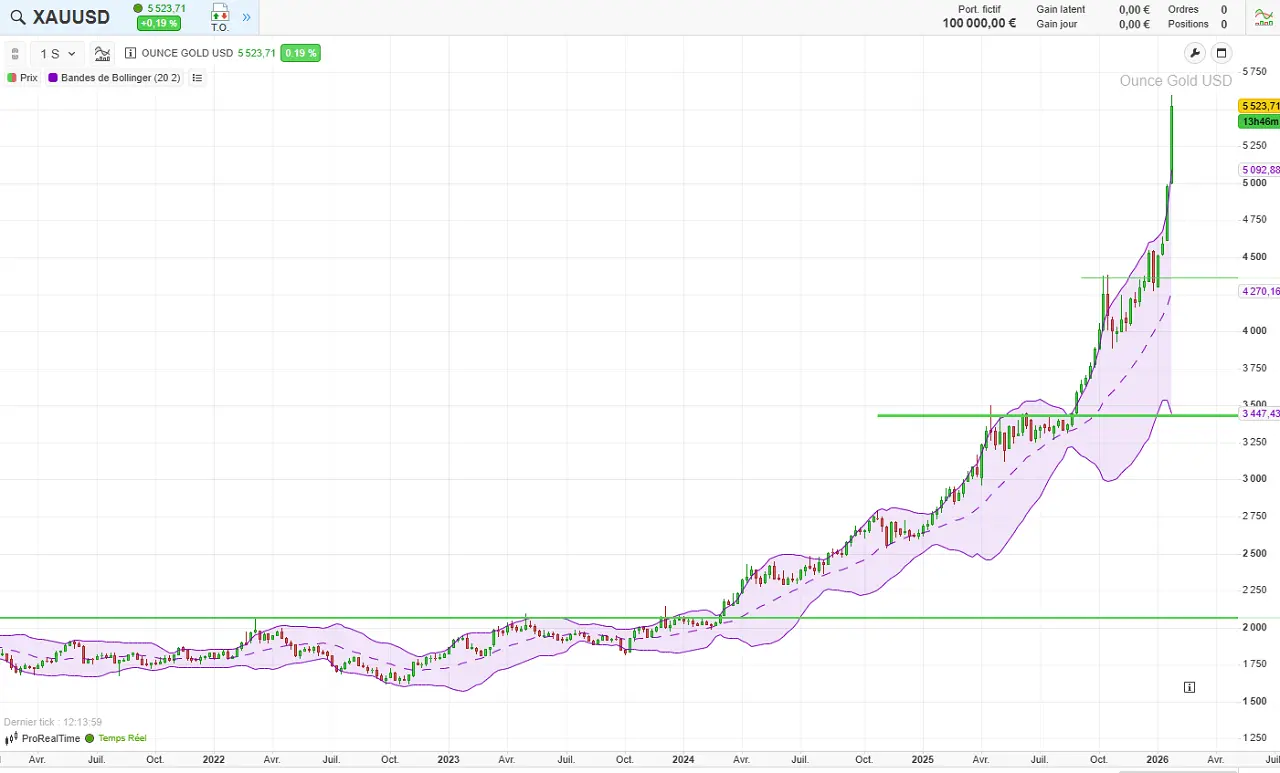

Investir or 2026 : notre étude des variations du cours de l’or sur 5 ans

Comme nous l’avons vu précédemment, il existe bien des facteurs qui permettent d’expliquer la hausse ou la baisse des cours de l’or. Et les fluctuations, bien réelles et parfois importantes, se succèdent. À l’heure actuelle, investir dans l’or est-ce rentable ? Découvrez l’évolution du cours de l’or depuis 5 ans.

Graphique de l’évolution du cours de l’or sur 5 ans

(en $/ Oz, au 29 janvier 2026)

Source : ProRealTime Web

Entre le 25 janvier 2021 et le 29 janvier 2026, le cours de l’or a affiché une forte hausse de +211 %, une performance tout à fait exceptionnelle sur un horizon de cinq ans, surtout que la hausse se concentre principalement sur la fin de la période.

Cette envolée de l’or s’est construite en deux grandes étapes techniques majeures, parfaitement identifiables sur le graphique :

- le franchissement d’une première résistance clé située autour des 3 400 dollars,

- puis la cassure d’une seconde résistance toute aussi déterminante à 4 300 dollars.

Ces deux niveaux ont marqué de véritables accélérations sur le marché de l’or.

Depuis le mois de septembre 2025, la dynamique haussière est quasiment ininterrompue, avec une nette accélération au mois de janvier 2026, et plus particulièrement à partir du 19 janvier, où la hausse devient tout simplement spectaculaire.

Commentaire de Louis :

Jamais, dans l’histoire récente de l’or, une progression de l’ordre de +20 % en une dizaine de jours n’avait été observée.

D’un point de vue strictement technique, l’exercice devient aujourd’hui extrêmement délicat car on peut tenter de s’appuyer sur les anciens niveaux de résistance devenus supports, mais les prix de l’or évoluent désormais dans des zones totalement extrêmes et éloignées de ces derniers niveaux.

Le dernier chandelier visible sur le graphique ouvre au-delà même des bandes de Bollinger, ce qui signifie que l’or ne se situe plus seulement en excès haussier, mais évolue complètement à l’extérieur de ses enveloppes de volatilité, un phénomène rarissime, voire inédit.

Dans ce contexte, se positionner à long terme sur l’or devient particulièrement complexe.

Les scénarios extrêmes se multiplient : le cours de l’or pourrait poursuivre sa course vers 6 000, 7 000 voire 8 000 dollars, tant les repères techniques traditionnels ont volé en éclats, mais une correction violente reste tout aussi plausible, avec un retour rapide vers 4 000 dollars, voire 3 500 dollars, dans un laps de temps comparables à celui de la hausse.

Le contraste est d’autant plus frappant que la période 2021–2024, pourtant marquée par une progression de près de +23 %, apparaît aujourd’hui sur le graphique comme une phase presque plate, assimilable à un simple trading range légèrement haussier.

En définitive, le constat sur cinq ans est impressionnant, mais le scénario de long terme doit être posé sans détour : il est désormais quasiment impossible à anticiper.

Attention en tous les cas à ne pas tomber dans le piège du FOMO.

Téléchargez gratuitement l’ebook sur l’or de XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

Analyse graphique du cours de l’or depuis 1 an

(en $/ Oz, au 29 janvier 2026)

Source : ProRealTime Web

L’analyse technique du cours de l’or sur un horizon d’un an conduit finalement aux mêmes constats que sur une période de cinq ans : les niveaux de support et de résistance sont identiques, seule l’échelle de temps change.

Sur 12 mois, la performance de l’or atteint +103 %, une hausse qui s’est très nettement accélérée à partir du mois de novembre 2025. Depuis cette période, le métal jaune affiche une progression de +40 %, avec une dynamique particulièrement violente concentrée sur les trois derniers mois, et plus encore sur les quinze derniers jours, où la hausse a été la plus fulgurante.

En réalité, l’essentiel du mouvement haussier récent se concentre sur une fenêtre temporelle extrêmement courte, ce qui explique pourquoi le graphique sur un an présente peu de différences fondamentales avec celui sur cinq ans : il s’agit du même mouvement, observé sous un autre prisme.

D’un point de vue technique, quelques niveaux intermédiaires peuvent toutefois être identifiés à titre purement théorique, notamment une zone autour des 4 500 dollars, ainsi qu’un support potentiel vers 3 900 dollars. Néanmoins, à l’heure actuelle, les cours évoluent très largement au-dessus de ces niveaux, ce qui limite fortement leur utilité opérationnelle immédiate.

Dans ce contexte, le mot d’ordre reste la vigilance. Habituellement, l’analyse distingue un court terme plus risqué d’un long terme plus lisible ; or, la situation actuelle échappe à ce schéma classique. Que l’on se place à court, moyen ou long terme, nous sommes face à un contexte de marché totalement inédit, dans lequel les repères techniques traditionnels perdent en pertinence. Plus que jamais, la prudence s’impose, quels que soient l’horizon d’investissement et le scénario envisagé.

Faut-il investir dans l’or en 2026 ?

Quand investir sur l’or ? Compte tenu des facteurs de hausse et de baisse des cours de l’or détaillés plus haut, des récentes fluctuations enregistrées et du contexte macro-économique actuel, faut-il investir dans l’or ou pas ? On peut en effet se poser la question : est-ce le moment d’investir dans l’or ? Est-il intéressant d’investir dans l’or aujourd’hui ?

Tant que le contexte ayant propulsé l’or à des sommets en 2026 reste d’actualité, il reste tout à fait pertinent de s’intéresser à l’investissement dans l’or mais avec prudence. Comme nous l’avons vu dans cet article, la flambée du prix de l’or résulte d’un ensemble de facteurs :

- tensions géopolitiques persistantes ;

- incertitudes politiques ;

- dettes souveraines préoccupantes ;

- environnement monétaire accommodant.

Certes, certains de ces problèmes pourraient se résoudre partiellement au fil du temps, mais il paraît peu probable que toutes les sources d’instabilité disparaissent simultanément. Il conviendra donc de suivre attentivement l’évolution de ces différents éléments et, le cas échéant, d’envisager des prises de bénéfices si plusieurs signaux positifs venaient à se confirmer.

Pour l’heure, dans un monde encore dominé par les incertitudes, l’or demeure une valeur refuge pertinente et un placement à considérer avec attention.

Notons toutefois que la deuxième guerre mondiale fut une période pendant laquelle les cours de l’or n’ont fait que baisser, et l’or n’est revenu à un niveau équivalent à celui d’avant-guerre qu’en 1973. Il est donc aussi possible que les cours de l’or baissent en période d’instabilité extrême.

Pour approfondir cette notion de valeur refuge de l’or, rempart contre les risques de récession, il peut être intéressant d’étudier les fluctuations des cours de l’or au cours des dernières récessions.

La période de hausse la plus marquante des cours de l’or correspond à la crise économique de 1929.

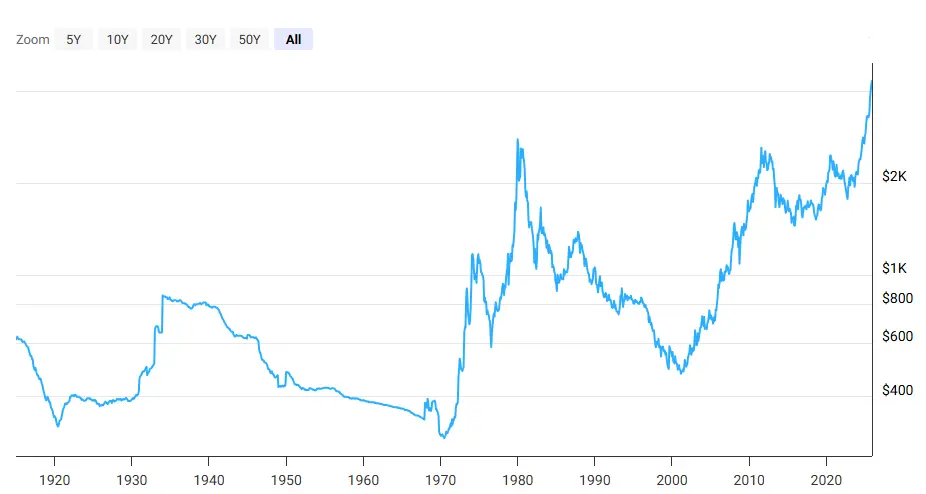

Graphique de l’évolution du cours de l’or depuis 1915

(en $ / Once, graphique logarithmique ajusté avec l’inflation)

Source : Macrotrends.net

En premier lieu, il est important de notifier que, sur le très long terme, le cours de l’or évolue en tendance haussière, bien qu’il puisse être stagnant, voire en baisse sur de longues périodes telles qu’entre 1934 et 1970 où les cours sont passés de 850 $ à 300 $ l’once, et entre 1980 et 2000 où les cours de l’or chutent de -81 %.

Commentaire de Louis :

Paradoxalement, l’une des plus fortes phases haussières de l’histoire de l’or débute précisément après la fin de l’étalon-or, consécutive à la rupture des accords de Bretton Woods en 1971. Alors même que l’or cesse officiellement de jouer un rôle monétaire central dans le système international, son prix entame une envolée spectaculaire : entre 1971 et 1980, le cours de l’or passe d’environ 300 dollars à près de 2 600 dollars l’once. Cela représente une hausse de +766 % en moins de dix ans, un mouvement d’une ampleur exceptionnelle.

Combien investir dans l’or ?

L’investissement dans l’or et les matières premières fait partie des placements atypiques ou placements exotiques, au même titre que les placements dans l’art, le vin, la forêt, les crypto monnaies, les montres, les voitures de collection, etc. Qu’il s’agisse d’investir dans l’or ou dans le bitcoin, d’investir dans l’or ou l’argent, vous devrez absolument consacrer à cet investissement une part très limitée de votre patrimoine.

De manière générale, les placements atypiques, qui se caractérisent par une absence de rendement intrinsèque, sont des investissements basés sur la spéculation. Les plus averses au risque ne devront donc pas consacrer plus de 5 % de leur patrimoine à ce type de placement. Les moins averses au risque pourront aller jusqu’à 10 % de leur patrimoine, tous placements atypiques confondus. Si vous possédez à la fois des crypto-monnaies, des voitures de collection et de l’or, la valeur de la totalité de ces placements ne devrait pas excéder 5 % à 10 % de votre capital global.

Comment investir dans l’or ? En vidéo

Vous vous demandez comment investir dans l’or ? Il n’est pas forcément évident de savoir comment investir sur l’or, l’investissement en direct dans l’or physique apportant son lot de contraintes. De nombreux courtiers pour investir dans l’or existent, spécialisés sur un type d’investissement dans l’or.

Découvrez comment investir dans l’or en 2026 au travers de trois solutions, allant de la plus basique à la plus sophistiquée.

Investir dans l’or physique auprès de boutiques et sites spécialisés

Vous vous demandez peut-être où investir dans l’or physique, et s’il faut le faire via l’achat de lingots ou pièces d’or physique ?

Les pièces d’or

En ce qui concerne les pièces d’or, il est essentiel de distinguer les pièces d’or d’investissement modernes des pièces d’or dites de collection.

Les premières, comme les Maple Leaf, Britannia, Philharmonique ou American Eagle, sont des pièces récentes dont la valeur repose presque exclusivement sur leur poids en or fin : leur prix évolue donc très étroitement avec le cours de l’or spot, avec une prime généralement faible et relativement stable.

À l’inverse, les pièces d’or de collection, comme le Napoléon ou d’autres monnaies historiques, intègrent une dimension supplémentaire liée à leur rareté, leur état de conservation, leur liquidité et la demande des investisseurs ou collectionneurs.

Par exemple : la pièce d’or Napoléon 20 francs, émise à l’origine pour une valeur faciale de 20 francs or, s’échange aujourd’hui autour de 843 euros, pour une valeur intrinsèque estimée à environ 859 euros, compte tenu de son contenu de 6,45 grammes d’or. En janvier 2025, cette même pièce s’échangeait aux alentours de 480 euros. Cela représente une hausse de +75,6 % entre janvier 2025 et aujourd’hui. Cette progression est importante, mais elle demeure sensiblement inférieure à celle de l’or « pur » sur la même période, dont le cours a progressé d’environ +112 %.

Leur prix ne correspond donc pas strictement à leur valeur en métal, mais inclut une prime numismatique, qui peut s’élargir ou se contracter selon les périodes.

Les lingots d’or

Le lingot de 1 kg, composé d’or fin qui pèse en réalité entre 995 grammes et 1005 grammes a vu sa cote s’envoler sur le long terme, passant d’environ 9 000 euros au début des années 2000 à plus de 153 000 euros aujourd’hui.

Les lingots d’or existent dans de nombreux formats :

| Type de lingot d’or | Poids | Remarques |

| Lingot standard | 12,5 kg | Grande barre dite Good Delivery, souvent vue dans les films, réservée aux banques centrales et institutions |

| Lingot classique | 1 kg | Format le plus connu et le plus échangé chez les investisseurs |

| Lingot intermédiaire | 500 g | Alternative au lingot de 1 kg, plus accessible |

| Lingot intermédiaire | 250 g | Bon compromis entre liquidité et budget |

| Lingot intermédiaire | 100 g | Format très populaire auprès des particuliers |

| Petit lingot | 50 g | Souvent utilisé pour fractionner un investissement |

| Lingot en onces | 10 onces (~311 g) | Format anglo-saxon |

| Lingot en onces | 5 onces (~155 g) | Moins courant mais existant |

| Lingot en onces | 1 once (~31,1 g) | Très répandu, proche des pièces modernes |

| Mini-lingot | 20 g | Format accessible, prime souvent plus élevée |

| Mini-lingot | 10 g | Idem, davantage orienté épargne fractionnée |

| Micro-lingot | 1 g | Correspond le plus souvent à une fine pellicule d’or, généralement vendue en plaquettes de 20 ou 100 unités |

Où acheter de l’or physique ?

Pour acheter de l’or physique, qu’il s’agisse de pièces, lingotins ou lingots, il existe des boutiques spécialisées, physiques ou digitales, comme par exemple la plateforme d’investissement Or.fr, BullionbyPost.eu ou Aucoffre.com. Ces sites proposent d’acheter de l’or sous différentes formes (1 once, 1 gramme, 10 grammes, etc.).

Pour les Parisiens, la boutique Cookson, est l’un des principaux fournisseurs des bijoutiers en France. Mais il y a aussi dans toute la France une multitude d’autres boutiques indépendantes qui proposent de l’achat vente d’or physique.

Il est également possible de commander des lingots d’or auprès de certaines agences bancaires. Dans ce cas, il faut le demander directement à votre conseiller ou bien au guichet.

Avec l’achat d’or physique, se pose bien sûr la question du stockage des pièces et lingots d’or : coffre scellé à votre domicile, en banque, ou autre solution de stockage via des sociétés indépendantes du système bancaire proposées par les sites d’investissement sur l’or ? Sachez que chacune de ces solutions a ses avantages et inconvénients.

À votre domicile, il existe toujours un risque de vol, et en ce qui concerne les coffres en banque, la tendance des agences bancaires est à la réduction des créneaux horaires d’ouvertures, voire la suppression de certaines agences. Sans compter que cette solution présente un coût.

L’achat d’or physique en direct est le plus souvent pratiqué par les investisseurs « bon père de famille » qui, dans une optique de sécurisation de leur capital et de diversification de leurs avoirs, se tournent vers cette valeur refuge qui a fait ses preuves sur le très long terme. L’investissement dans l’or physique convient particulièrement aux profils défensifs, voire équilibrés, qui souhaitent investir sur le long terme.

Investir dans l’or papier auprès des banques et courtiers en ligne

Comment investir dans l’or papier ? Quelles solutions pour miser sur le cours de l’or sans pour autant acheter (et conserver) des pièces ou lingots ? En ce qui concerne l’or papier (l’or en Bourse), les supports les plus souvent utilisés par les investisseurs moyen long terme sont les certificats et les ETC, produit similaire aux ETF ou trackers. On pourra par exemple investir dans des ETF sur l’or via des courtiers comme XTB, Trade Republic ou Bourse Direct.

Ces ETC gérés passivement reproduisent les variations du cours de l’or. Vous pourriez détenir ce type d’actifs sur un compte titres proposé par une banque ou un courtier Bourse, voire certaines assurances vie au travers des supports en unités de compte. À titre d’exemple, le certificat 100 % Or BNP Paribas (Isin : NL0006454928) a pour but de reproduire les variations du cours de l’or. Sa croissance sur 1 an est de presque 73 %.

Concernant les trackers, vous pourriez par exemple opter pour Gold Bullion Securities qui présente l’avantage de posséder des stocks d’or physiques adossés (son code Isin est GB00B00FHZ82). Sa variation sur 12 mois est de + 99 %. Mais vous pouvez aussi investir dans l’or via des parts de fonds gérés activement comme des OPCVM par exemple.

Il existe aujourd’hui des ETC sur l’or gérés activement, comme le IncomeShares Gold Yield ETP (ISIN : XS2852999775), qui ne se contentent pas de répliquer le prix du métal jaune. Ces produits reposent sur une stratégie de covered call, consistant à vendre régulièrement des options d’achat sur l’or afin de percevoir des primes. Ce mécanisme permet de générer des revenus supplémentaires lorsque le marché évolue en trading range, mais il a une contrepartie : en cas de forte tendance haussière, la performance est mécaniquement plafonnée. Sur un an, ce type d’ETC sur l’or affiche ainsi une performance d’environ +50 %, nettement inférieure à celle de l’or spot, qui progresse d’environ +112 % sur la même période. Gardez en tête ce produit qui pourrait devenir intéressant en cas de stabilisation des prix ou de correction du cours de l’or.

Commentaire de Louis :

Les trackers et fonds d’investissement sont particulièrement recommandés pour les investisseurs équilibrés possédant une aversion au risque moyenne et un horizon d’investissement moyen-long terme.

Pour le trading de l’or, il est aussi possible d’investir dans l’or papier par l’intermédiaire de produits dérivés. Il sera alors possible de parier sur la hausse ou sur la baisse des cours, grâce à des produits de Bourse comme les turbos, les warrants, les certificats et les ETP à levier. En outre, vous pourrez multiplier vos gains en bénéficiant de l’effet de levier. Mais attention, ce dernier joue dans les deux sens et vous pourriez ainsi certes multiplier vos gains mais aussi potentiellement vos pertes. Vous pourrez vous positionner sur ces produits dérivés chez des brokers comme eToro, IG ou Saxo Banque.

Par exemple, si vous investissez sur l’or via un produit dérivé en anticipant une baisse et avec un effet de levier de 3, si le cours de l’or baisse de 3 %, votre produit dérivé grimpe lui de 9 % (3X3 %). En revanche, si le cours de l’or monte de 2 %, le cours de votre produit dérivé baisse lui de 6 % (2X3 %).

Ces produits complexes et risqués sont destinés aux investisseurs avertis, présentant une faible aversion au risque, et ne doivent être envisagés que pour un investissement sur le court terme.

Il faut rester vigilant avec l’or papier. Les contreparties d’or physique adossées aux quantités d’or financier proposées ne sont pas obligatoires. Et donc, en cas de faillite d’un émetteur, l’investisseur peut potentiellement tout perdre. Il faut donc privilégier les grands émetteurs suivis par l’AMF (Autorité des Marchés Financiers).

Téléchargez gratuitement l’ebook sur l’or de XTB*

*Votre capital est assujetti à un risque. Voir conditions sur le site.

Investir dans l’or en Bourse via les actions des sociétés du secteur

Comment investir dans l’or en Bourse ? Il est en effet également possible d’investir sur l’or en se positionnant sur le marché actions. Ainsi, on peut tout à fait investir dans l’or en choisissant de devenir propriétaire de parts de sociétés qui ont pour activité l’exploitation minière de l’or, en achetant leurs actions en Bourse. On pourra par exemple se tourner pour ses achats d’actions de sociétés aurifères vers des courtiers comme Freedom24, Interactive Brokers ou encore BoursoBank.

Les rapports techniques des valeurs cotées en Bourse sont souvent complets et permettent d’analyser les stocks, les niveaux de production, le coût de revient, et la durée de vie des actifs miniers. Mais attention, ce type d’investissement nécessite de bien comprendre les rapports des sociétés et il est notamment très important de maîtriser la lecture des bilans et le calcul des principaux ratios financiers pour effectuer un stock picking sélectif.

Il sera ainsi nécessaire de privilégier les actions des sociétés minières cotées en Bourse habituées aux bénéfices réguliers et de privilégier les sociétés de taille conséquente, gage de sécurité, notamment si le cours de l’or venait à chuter. Le niveau d’endettement ainsi que la valeur des actifs peuvent aussi être des éléments clés pour le choix d’actions de sociétés minières bien valorisées.

Ce type d’investissement est recommandé pour les profils équilibrés à offensif, ayant un horizon d’investissement moyen-long terme.

Investir dans l’or via des crypto monnaies indexées sur le cours du précieux métal jaune

Il est même possible depuis quelques années d’investir dans l’or via le marché des crypto-monnaies. En effet, les stablecoins sont des monnaies virtuelles dont l’objectif est de répliquer le cours d’un sous-jacent donné. Le plus souvent, il s’agira d’une autre crypto monnaie, mais aussi d’une devise (dollar par exemple) ou bien encore d’une matière première. C’est ainsi que de nombreuses crypto monnaies répliquent le cours de l’or. On peut notamment citer Tether Gold ou Pax Gold (attention, elles ne seront peut-être plus disponibles pour les investisseurs français après l’implémentation de la réglementation MiCA).

Ces cryptos actifs présentent un moyen original d’investir sur l’or. Elles permettent d’apporter diversification et stabilité à un portefeuille de crypto monnaies traditionnellement très volatil. Les stable coins permettent également de sécuriser les gains engrangés via d’autres cryptos actifs aux cours plus chahutés.

Ce type d’investissement est recommandé pour les profils offensifs et avertis, ayant un horizon d’investissement moyen long terme.

Vous devrez alors déterminer quelle est meilleure plateforme crypto monnaies pour réaliser votre investissement. Les brokers crypto sont nombreux : Bitpanda, Binance, Deblock, SwissBorg, Bitvavo, Coinhouse, Kraken, … il conviendra de les départager en prenant en compte les tokens disponibles, les frais, ainsi que les outils et services mis à disposition.

Comparatif courtier en ligne pour investir dans l’or en 2026

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08 % sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Quelle réglementation et fiscalité pour l’investissement dans l’or ?

L’or, en tant que métal précieux, est généralement considéré comme une matière première lorsqu’il est détenu physiquement sous forme de lingots, pièces ou bijoux. Dans ce cas, sa réglementation repose principalement sur des normes de pureté et d’origine.

Lorsqu’il s’agit de produits financiers adossés à l’or (comme des ETF, des certificats or ou des contrats à terme), ces instruments financiers sur l’or sont soumis aux mêmes réglementations que tout autre produit boursier. Cela inclut l’obligation de transparence, de protection des investisseurs et de conformité aux règles de marché, telles que définies par les autorités de régulation (AMF en France).

Fiscalité de l’investissement dans l’or physique pour un investisseur particulier

Pour les particuliers, l’investissement dans l’or physique est soumis à un régime spécifique. Lors de la revente, deux options sont possibles :

- La taxe forfaitaire sur les métaux précieux, qui s’élève à 11,5 % du prix de vente (incluant la CRDS de 0,5 %). Ce régime s’applique automatiquement sauf si le vendeur peut prouver la durée de détention.

- Le régime des plus-values : si l’investisseur particulier peut prouver la date d’achat, il peut choisir d’être imposé sur la plus-value réalisée, au taux de 36,2 % (incluant les prélèvements sociaux). Ce régime prévoit un abattement de 5 % par année de détention à partir de la troisième année, permettant une exonération totale après 22 ans.

Fiscalité du trading actif sur l’or

Pour les activités de trading actif sur l’or, comme le trading via des produits financiers adossés à l’or (turbos, contrats à terme, options), la fiscalité dépend de la nature de l’activité :

- Si le trading est considéré comme occasionnel, les gains sont soumis au PFU (Prélèvement Forfaitaire Unique) à 31,4 %, incluant l’impôt sur le revenu (12,8 %) et les prélèvements sociaux (18,6 %).

- En cas de trading actif assimilé à une activité professionnelle, les gains pourraient être taxés dans la catégorie des Bénéfices Non Commerciaux (BNC) ou en tant que revenus d’activité, soumis à l’impôt progressif et aux cotisations sociales.

Il est donc essentiel pour les investisseurs sur l’or de bien comprendre la réglementation et la fiscalité qui s’appliquent à leur situation et à leur stratégie d’investissement dans l’or.

FAQ – Cours de l’or : analyse, tendances du marché et perspectives d’investissement

L’investisseur a le choix entre plusieurs options : l’achat d’or physique (lingot, lingotin, pièces, etc.), l’investissement dans l’or papier via un courtier en Bourse comme Degiro, Saxo Banque ou Boursorama qui proposent des produits dérivés dont le sous-jacent est l’or. Il est aussi possible d’investir indirectement dans l’or via l’acquisition d’actions de sociétés aurifères en Bourse.

Considérée comme valeur refuge, l’or est un excellent moyen de se prémunir de l’inflation et des dévaluations monétaires. En raison de sa raréfaction, l’or devrait également être en tendance haussière sur le très long terme. Attention toutefois, les crises financières ne sont pas toujours synonymes de hausse pour le précieux métal jaune.

L’or, étant la valeur refuge par excellence, est un actif traditionnellement acheté en période d’incertitude, quand la peur prend le pas sur les fondamentaux et que la volatilité s’accentue. Notons cependant que le cours de l’or peut aussi baisser en période de crise, comme ce fut le cas en 2008, car les investisseurs souhaitent retrouver leurs liquidités.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.