L’Euro Dollar est un instrument financier à part en raison des nombreuses caractéristiques qui lui sont propres. Nous allons voir dans cet article ce qu’est l’EUR/USD, quelles sont ses caractéristiques, l’historique des cours de la paire Euro Dollar, les avantages et inconvénients d’un euro fort et d’un dollar faible et inversement, mais aussi les perspectives de l’euro dollar pour 2026.

Nous allons aussi analyser la grande tendance baissière de l’euro face au dollar US, qui a duré de 2003 à 2025, ainsi que le contexte de marché particulier observé depuis le retour de Donald Trump à la présidence des États-Unis en 2025. Enfin, nous verrons les avantages et risques du trading de la paire euro dollar en 2026.

Qu’est-ce que l’euro dollar ?

Les caractéristiques clé de l’EUR/USD

| Caractéristiques | Informations essentielles sur EUR/USD |

| Nom de l’actif | Euro-dollar / EUR-USD / EURUSD / « Eurodoll » |

| Type d’actif | Paire de devises (Forex) |

| Symbole sur les marchés | EUR/USD — € / $ |

| Liquidité | Paire de devises la plus liquide au monde |

| Spread | Généralement inférieur à 1 pip |

| Type d’échange | Principalement OTC (de gré à gré) via le marché interbancaire et les brokers |

| Contrats financiers disponibles | Options sur devises, Contrats à terme (futures), produits négociés en bourse type ETC/ETN (selon places/émetteurs) |

Comme vous le savez peut-être, sur le marché des changes (ou Forex) la valeur d’une devise est toujours affichée en comparaison avec la valeur d’une autre devise (dite devise de contrepartie). La paire EUR/USD constitue la valeur d’un euro contre la valeur d’un dollar américain, regroupant ainsi dans une même paire les deux devises les plus importantes du monde en termes de volume de transactions. On parle toujours d’euro dollar, et jamais de dollar euro, même si la conversion peut se faire dans les deux sens. Par souci de simplicité sur les marchés financiers, et pour que tout le monde ait la même valeur de référence, on va parler d’EUR/USD. Toutefois sur certains produits comme les ETC sur devise, il arrive d’inverser le sens, et parler de dollar euro.

La valeur des devises réagissant, entre autres, aux facteurs économiques d’un pays ou d’une zone géographique, elles peuvent être comparées à ce que pourraient être les actions boursières d’un pays. Le PIB, le chômage, les flux de capitaux, les taux d’intérêt directeur sont autant de facteurs qui vont influencer l’évolution de la valeur d’une devise.

Dans le cas de la paire EUR/USD, ce sont donc deux puissances économiques mondiales qui s’affrontent 24h/24 et 5j/7 dans un vaste nombre de transactions pesant des centaines de milliards de dollars.

À l’instar des actions qui se négocient principalement sur une place boursière (par exemple la Bourse de Paris – Euronext), la plupart des transactions sur l’EUR/USD sont OTC (Over The Counter), c’est-à-dire de gré à gré, comme c’est le cas quand vous allez échanger quelques billets en dollar US contre des euros au retour d’un voyage aux États-Unis, ou encore comme pourrait le faire les services comptables de deux entreprises multinationales dans le cadre d’une transaction commerciale. Notons quand même qu’il existe aussi des Bourses ou s’échangent des contrats à terme (Futures) sur devise ou encore des Exchange Traded Currencies (ETC). Attention car comme nous le disions, la cotation des ETC est souvent inversée et acheter un ETC dollar euro reviendra à prendre une position vendeuse sur la paire EUR/USD.

Source : Wisdomtree

Le premier ETP revient à une position achat sur EUR/USD, alors que le deuxième revient à une position short sur EUR/USD.

Quelles sont les grandes évolutions de la paire Euro dollar ?

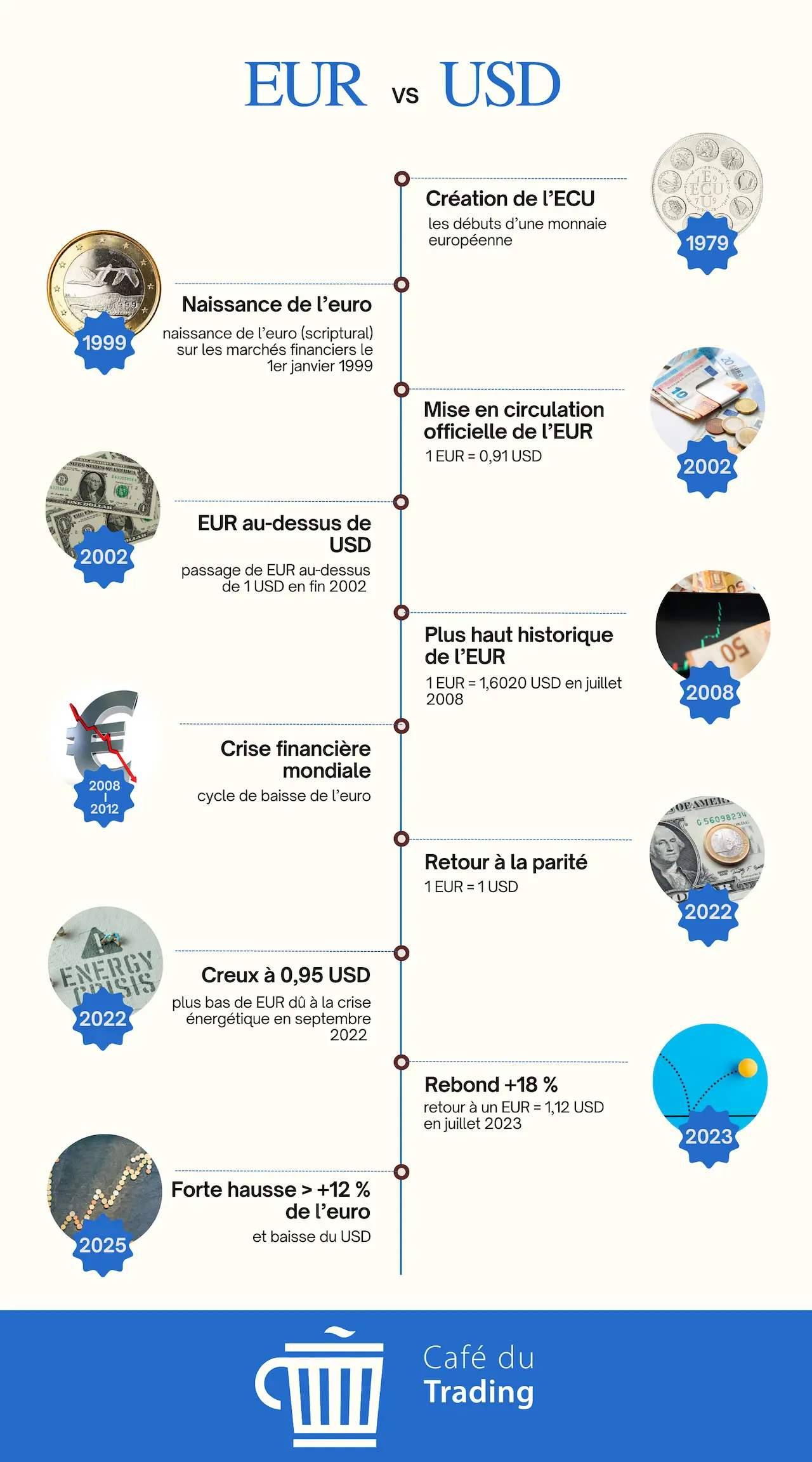

Succédant à l’ECU créé en 1999, l’Euro fut mis en circulation en janvier 2002 et c’est à cette date qu’est apparue la paire Euro dollar. Il est intéressant de savoir que certaines plateformes de trading permettent d’afficher les cours historiques de l’EUR/USD avec des données antérieures de plusieurs dizaines d’années à la date de création de l’euro, en recréant artificiellement l’évolution de l’euro dans les années 1980-1990 sur la base de l’évolution des devises nationales des pays maintenant membres de la zone euro.

Frise chronologique des principales évolutions de la paire EUR USD

- 2002 (lancement de l’euro) : l’euro démarre sous le dollar à environ 0,91 USD pour 1 EUR, puis repasse rapidement au-dessus du billet vert dès la première année.

- 2002 à 2004 : hausse quasi ininterrompue de l’EUR/USD jusqu’à environ 1,36 USD.

- 2005 : phase de correction (repli temporaire de l’euro).

- 2005 à 2008 : reprise haussière marquée jusqu’au plus haut historique à 1,6020 USD (juillet 2008).

- Depuis juillet 2008 : tendance baissière de long terme avec plusieurs cycles de baisse (2008, 2010, 2012, 2014, 2018, 2021).

- 2022 : retour à la parité EUR/USD (1 euro = 1 dollar) puis creux vers 0,95 en septembre 2022.

- 2022 à juillet 2023 : rebond de l’euro de +18 % environ jusqu’à 1,12.

- Septembre 2024 : le niveau 1,12 est à nouveau atteint.

- 2024 à mi-janv. 2025 : forte baisse de l’euro (-9 %) liée à un renforcement du dollar, notamment après la victoire de Donald Trump fin 2024.

- 2025 : retour de la hausse de l’euro (EUR/USD +12,7 %), cohérent avec l’objectif politique d’un dollar plus faible pour soutenir exportations et industrie US. Franchissement des 1,19, un seuil qui n’avait plus été vu depuis 2021.

Commentaire de Marc :

En 2026, Il faudra surveiller les possibles tensions Trump et la Fed, avec un impact direct sur l’EUR/USD par le biais de tension concernant la politique monétaire. Dernièrement, Trump annonçait souhaiter placer un ancien de BlackRock à la tête de la Fed (Rick Rieder).

Alors que la valeur de l’Euro était inférieure au dollar US en 2002 au moment de sa création (0,91 USD pour 1 EUR), avant la fin de la première année après sa création, la valeur d’un euro est rapidement devenue supérieure à la valeur d’un dollar américain. Entre 2002 et 2008, l’euro s’est fortement apprécié face au dollar, atteignant même un sommet historique de 1,6020 USD en juillet 2008.

On a en effet assisté à une hausse quasiment ininterrompue de l’euro entre 2002 et 2004 pour atteindre les 1,36 USD pour 1 EUR, puis après une période de correction en 2005, les cours de l’EUR/USD sont repartis fortement à la hausse pour finalement atteindre le niveau le plus haut jamais atteint de 1,6020 en juillet 2008.

Depuis cette date, les cours de l’euro face au dollar US n’ont fait que chuter, dans une succession de cycles en 2008, 2010, 2012, 2014, 2018 et finalement 2021. Nous avons pu même suivre en 2022 un retour à la parité (1 euro pour 1 dollar américain).

Après avoir atteint un creux à 0,95 USD en septembre 2022, l’euro s’est apprécié de plus de 18 % jusqu’en juillet 2023, atteignant les 1,12 pour 1 euro, un niveau de prix qui a été à nouveau atteint en septembre 2024.

Entre septembre 2024 et la mi-janvier 2025, l’euro a enregistré une forte baisse (plus de 9 %) face au dollar américain. Cette forte baisse de la monnaie européenne reflète en réalité une montée en puissance du dollar US, qui avait été principalement alimentée par la victoire de Donald Trump lors des élections présidentielles américaines de fin 2024. Le retour de Trump à la Maison-Blanche avait ravivé la confiance des investisseurs, porté par ses promesses de baisses d’impôt et de relance des industries américaines.

En 2025, on a toutefois observé un retour de la hausse de l’euro, et donc une baisse du Dollar US (EUR/USD : +12,7 %, donc baisse du USD de 12,7 % face à l’Euro). Notons que Donald Trump avait justement la volonté d’avoir un Dollar US faible pour relancer l’industrie américaine et les exportations américaines dans les autres pays du monde.

Il conviendra de suivre de près les prochaines décisions du président Trump, d’autant plus que l’on constate des tensions croissantes avec la Réserve fédérale (Fed), dont les orientations monétaires pourraient entrer en conflit avec les choix économiques de l’exécutif. Il sera donc particulièrement judicieux de tenter de trouver des points d’entrée ou de sortie sur le marché avec l’analyse technique.

En 2025, l’euro/dollar a franchi les 1,19, un niveau qui n’avait plus été observé depuis 2021.

Quelle est la tendance de l’euro dollar à long terme ?

Analyse graphique du cours de l’euro dollar de 2003 à 2026

Source : ProRealTime Web

Comme nous pouvons l’observer sur le graphique long terme ci-dessus, la tendance de l’EUR/USD reste encore nettement baissière depuis 2008. Il est intéressant de constater, sur ce graphique eur/usd à très long terme, qu’après la forte hausse de 2025 amorcée sur la médiane du canal de tendance en pointillé orange, le marché semble désormais se stabiliser et ralentir au contact de la borne haute du canal.

À plus court terme, en observant les cours de l’euro/dollar depuis décembre 2022, on constate que les cours de l’euro/dollar sont longtemps restés bloqués sous le seuil des 1,12, sans parvenir à le franchir durablement. Toutefois, en avril 2025, Les cours de l’euro dollar sont finalement parvenus à casser ce niveau qui constitue maintenant un niveau de support important.

Maintenant que la borne haute du canal de tendance a été atteinte, il sera intéressant de surveiller le support des 1,12. S’il venait à céder, le scénario technique actuel pourrait mener à un retour vers la parité sur l’euro dollar.

Quelle est la tendance de l’euro dollar à court terme ?

Analyse graphique du cours de l’euro dollar de 2025 à 2026

Source : ProRealTime Web

Depuis le plus haut atteint le 17 septembre 2025 à 1,1919, la paire EUR/USD a subi une correction marquée, traduisant un net ralentissement de la dynamique haussière.

À ce stade, on peut considérer que les cours de l’euro dollar évoluent dans une phase de consolidation en trading range, comprise globalement entre 1,15 et 1,17, avec un marché qui hésite et peine à lancer une nouvelle impulsion directionnelle.

Actuellement, les prix de la paire de devise eur usd se situent à proximité immédiate d’un support important autour des 1,16, et il n’est pas exclu que ce niveau soit en train de jouer son rôle, permettant un rebond technique en direction des 1,17.

Quoi qu’il en soit, tant que l’EUR/USD reste au-dessus des 1,15 et sous les 1,18, on peut estimer que le marché demeure en statu quo, enfermé dans ce range.

Toutefois, une cassure haussière au-dessus des 1,18 pourrait relancer la dynamique et ouvrir la voie vers un retour sur la zone des 1,19 – 1,20, voire au-delà jusqu’à 1,20. À l’inverse, si le support des 1,15 venait à céder, cela constituerait un signal plus négatif et pourrait entraîner une accélération baissière de l’euro dollar vers des niveaux nettement plus bas, notamment en direction des 1,12.

Niveaux techniques clés de l’EUR/USD à surveiller

| Type de niveau | Niveau de prix | Importance |

| Résistance | 1,1713 | Proche |

| Résistance | 1,18 | Majeure |

| Résistance | 1,1875 | Éloignée |

| Support | 1,1610 | Proche |

| Support | 1,15 | Majeur |

| Support | 1,1210 | Éloigné |

Quelles sont les conséquences des différentes configurations de la paire eurodoll : euro fort, euro faible ou parité ?

Prenons le temps de rappeler les conséquences positives et négatives d’un euro fort et d’un euro faible, ainsi que les avantages et les inconvénients d’un retour à la parité de l’euro face au dollar. En effet, l’impact économique de la valeur de l’euro peut être important, cela peut générer de l’inflation, avoir des conséquences sur le secteur du luxe et du tourisme en France, et potentiellement avoir des répercussions sur les flux de capitaux et les investissements en Europe. Bien sûr, ce qui est vrai pour l’euro dans nos explications ci-dessous, l’est aussi pour le dollar.

Quels sont les avantages d’un Euro fort ?

Quand l’euro est fort, c’est-à-dire que la valeur de l’euro est supérieure à la valeur des autres devises étrangères (comme ce fut le cas en 2008 quand l’EUR/USD cotait à 1,60), alors les importations dans la zone euro coûtent moins chères. Le pouvoir d’achat des Européens dans le monde est plus important. Le pétrole, le gaz, les matières premières industrielles et agricoles ainsi que les biens de consommation fabriqués à l’étranger (Chine par exemple) coûtent moins cher pour les consommateurs et les entreprises européennes. Un euro fort a donc un impact positif sur les importations et le pouvoir d’achat.

En revanche, ce n’est pas positif pour le tourisme puisque venir en France (par exemple) coûtera plus cher aux touristes étrangers. Ce n’est pas non plus favorable pour les exportations et donc pour toutes les activités industrielles qui sont dépendantes du commerce international.

Quels sont les avantages d’un Euro faible ?

Quand l’euro est faible, c’est tout l’inverse. Les économies fortement dépendantes des importations vont souffrir et le pouvoir d’achat sera fortement impacté, alors que les grandes entreprises industrielles pourront devenir plus compétitives sur la scène internationale.

Dans un pays comme la France, qui importe plus qu’elle ne produit, un euro faible n’aura pas forcément de bonnes conséquences sur l’économie du pays. En revanche, pour un pays comme l’Allemagne qui repose beaucoup sur l’activité industrielle, alors un euro faible sera préférable pour l’économie du pays.

Euro à parité avec dollar : quels sont les avantages et inconvénients ?

Dans le cas d’un retour de la parité, quand un euro est égal à un dollar US : on pourrait penser que l’euro n’est pas plus faible que le dollar, et c’est vrai puisque la valeur des deux devises est équivalente. Cependant, en comparaison avec les cours de l’euro durant les 20 dernières années, la valeur d’un euro à la parité sera dans ses niveaux les plus bas historiques, un facteur qui pourrait aggraver en Europe la problématique d’inflation.

Ceux qui vont profiter d’un euro à la parité avec le dollar US sont les activités liées au secteur du tourisme puisque nous pourrions avoir un afflux de touristes étrangers choisissant une destination en Europe pour profiter du taux de change compétitif. Les grands groupes comme Airbus, LVMH, Kering devraient aussi bénéficier d’un euro plus faible.

L’impact le plus important d’un euro au plus bas historique se fait surtout ressentir sur les prix du pétrole et du gaz, un prix qui viendra certainement mitiger les bénéfices des industriels exportateurs et qui aura lui aussi un effet néfaste sur le pouvoir d’achat des consommateurs européens.

Qu’est-ce qui fait varier l’Euro dollar ?

| Critère | Explication | Importance |

| Santé économique (macro du pays) | Comme une action reflète la santé d’une entreprise, une devise reflète la solidité économique d’un pays : PIB, emploi/chômage, inflation, dette, etc. | ⭐⭐⭐⭐⭐ Très forte |

| Politique monétaire (BCE / Fed) | Les décisions de taux, les discours et l’orientation future des banques centrales influencent directement l’attractivité de l’euro et du dollar. | ⭐⭐⭐⭐⭐ Très forte |

| Politique économique (gouvernements) | Les mesures budgétaires (impôts, dépenses, relance, réforme) modifient les anticipations de croissance et donc la perception des devises. | ⭐⭐⭐⭐ Forte |

| Annonces & spéculation (réaction immédiate) | Les marchés réagissent souvent d’abord aux effets d’annonce (bonnes ou mauvaises nouvelles), puis les tendances se construisent sur le fond macroéconomique. | ⭐⭐⭐⭐ Forte |

| Attractivité relative des marchés actions (flux financiers) | Si les marchés US deviennent plus attractifs, des investisseurs européens peuvent vendre de l’euro pour acheter du dollar afin d’investir en actions américaines (et inversement). | ⭐⭐⭐ Forte |

| Commerce international & flux réels (transactions) | Les devises servent aux échanges : import/export, mais aussi fusions-acquisitions et gros flux commerciaux, qui créent une demande réelle d’euro ou de dollar. | ⭐⭐⭐⭐ Forte |

Quelles perspectives pour l’euro dollar en 2026 ? Avis Café du Trading

Les perspectives pour l’EUR/USD apparaissent nuancées, mais légèrement favorables à l’euro. Plusieurs banques (parmi lesquelles Natixis ou Rabobank) entendent la paire euro dollar comme plutôt “rangebound” pour l’année à venir, c’est-à-dire oscillant dans une large zone sans tendance très marquée, mais avec un biais haussier modéré si les risques dans la zone euro restent maîtrisés et que la politique monétaire de la BCE s’oriente vers un début de relèvement des taux.

D’autres, plus optimistes, tablent sur un rebond plus soutenu : selon certaines projections, l’EUR/USD pourrait viser 1,20 au T1 2026, voire 1,22 d’ici le printemps 2026.

Sur le plan fondamental, la faiblesse structurelle du dollar, liée à un resserrement progressif des taux d’intérêt aux États-Unis, un affaiblissement des fondamentaux américains et une diversification des investisseurs hors dollar, pourrait peser en faveur de l’euro.

Toutefois, tout dépendra de l’évolution de la croissance dans la zone euro, elle-même affectée par des prévisions économiques prudentes (croissance modérée, pressions inflationnistes, etc.).

Au final, le scénario le plus plausible pour eur/usd en 2026 semble être une période de fluctuations dans une fourchette assez large, oscillant autour de 1,15–1,18, avec un potentiel de montée vers 1,20–1,22 en cas de conjoncture favorable.

Mais si le contexte reste morose ou que le dollar se renforce, par surprise ou en réaction à des chocs, le risque d’un retour à des niveaux plus bas, vers 1,12–1,14, ne peut pas être exclu. En ce sens, l’attention devra rester élevée sur la politique monétaire, les indicateurs macroéconomiques des deux zones (États-Unis / zone euro), ainsi que sur les mouvements de marché liés au sentiment des investisseurs.

Analyse graphique de l’euro dollar en 2026

Source : ProRealTime Web

En décembre 2025, les bandes de Bollinger ont affiché un resserrement, signe d’une volatilité en contraction, avant de basculer dans une dynamique plutôt baissière depuis Noël jusqu’à aujourd’hui, période durant laquelle l’EUR/USD a reculé d’environ 1,2 %.

À court terme, l’attention se porte sur deux résistances clés, situées à 1,1713 puis 1,18, ainsi que sur deux supports importants, une zone entre 1,1629 et 1,1612 ainsi qu’un deuxième support à 1,15.

La zone comprise entre 1,1629 et 1,1612 pourrait ainsi jouer un rôle déterminant dans les prochains mouvements de l’eur usd, en servant de pivot technique pour envisager des opportunités aussi bien à l’achat qu’à la vente, selon la réaction des prix.

Plus bas, on retrouve un support majeur à 1,15, dont la cassure constituerait un signal nettement plus négatif.

Commentaire de Marc :

Lorsqu’on fait du trading et que les cours arrivent au contact d’un support ou d’une résistance, il faut garder en tête qu’il existe généralement deux approches possibles : se positionner sur le rebond ou se positionner sur la cassure. La cassure, c’est anticiper que le niveau cède et que le mouvement se poursuit dans le sens de la tendance, avec souvent une accélération derrière. À l’inverse, le rebond, c’est anticiper sur le fait que le niveau bloque le prix et provoque un retournement (ou au minimum une correction) en changeant la dynamique de court terme. Tout dépend donc de votre stratégie et de votre gestion du risque, mais à l’approche des niveaux techniques, les deux scénarios restent toujours possibles.

Comment acheter la paire euro dollar ?

En Europe, nous sommes tous involontairement exposés à l’achat sur l’Euro face au Dollar US puisque nous sommes payés en Euros et que nos comptes en banque sont libellés en Euros. Cependant, il est possible de prendre également des trades spéculatifs pour profiter de la hausse de l’Euro, s’il s’agit du scénario que vous anticipez.

Acheter la paire EUR/USD peut se faire via divers produits financiers comme les CFD, les contrats à terme, les options, les turbos, etc. Attention, il s’agit de produits à effet de levier qui impliquent parfois une prise de risque importante.

Il existe également des trackers sur les devises, on parle alors d’ETC (Exchange Traded Currencies). Ces trackers peuvent offrir une exposition avec ou sans levier, la dernière solution pouvant s’adapter parfaitement à de l’investissement long terme sur les devises.

L’un des ETP EUR/USD que vous pourriez acheter sur les bourses européennes est l’ETP USEU (ISIN : JE00B3SBYQ91) si vous souhaitez être long sur EUR/USD (soit Short USD et Long EUR).

Comparatif meilleurs courtiers en ligne pour trader EUR/USD en 2026

Retrouvez ci-dessous notre comparatif des meilleurs courtiers en Bourse pour trader l’euro dollar en 2026.

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08 % sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Comment vendre la paire euro dollar ?

Que ce soit pour se protéger contre une baisse de l’euro ou pour spéculer sur la baisse de la monnaie unique européenne, il sera possible d’utiliser les mêmes produits financiers que précédemment cités, à savoir :

- turbo ;

- CFD ;

- contrat à terme (Futures) ;

- option.

Les mêmes avertissements concernant l’utilisation de l’effet de levier s’appliquent quand on veut trader à la baisse.

Vendre l’euro dollar revient à acheter du dollar euro.

Des trackers (ETC) short existent aussi sans levier pour les investisseurs cherchant à maintenir une position long terme à la baisse sur l’EUR/USD. Il s’agit par exemple de l’ETP EUUS (ISIN : JE00B3RNTN80) si vous souhaitez être short sur EUR/USD (soit Long USD et Short EUR).

Quels sont les avantages de trader l’Euro dollar ?

En règle générale, et c’est encore plus vrai avec l’EUR/USD, l’avantage de cette paire de devises est l’abondante liquidité disponible grâce aux volumes d’échanges stratosphériques qui sont tradés chaque jour sur l’Eurodoll.

La liquidité est si importante que les niveaux de spreads sont imbattables sur l’EUR/USD, permettant ainsi de réaliser des transactions très court terme (scalping) sans problème.

Cette liquidité donne aussi l’assurance de quasiment toujours trouver un prix de contrepartie pour les exécutions des achats et des ventes.

Un autre point qui donne un avantage aux traders particuliers, c’est la possibilité de trader la paire euro dollar 24h/24 et 5j/7. Le trader particulier peut donc placer des ordres le soir en rentrant du travail et n’est pas limité aux seuls horaires de bourse, lesquels sont bien souvent identiques aux horaires de travail de la plupart des salariés.

Enfin, les informations macro-économiques sont nettement plus faciles à trouver en ce qui concerne les devises. De plus, le délit d’initié n’est pas possible sur le marché des devises.

Quels sont les risques du trading de EUR/USD ?

Vous entendrez peut-être dire que le marché des devises est plus risqué que les autres marchés boursiers, alors qu’avec un facteur de levier identique les opérations de trading sur le marché des changes sont en fait bien moins risquées que sur le marché actions ou le marché des matières premières.

En effet, la volatilité durant les journées les plus actives sur les devises ne dépassent généralement pas 1,5 %, alors qu’on sait qu’il n’est pas rare de voir des journées à -3 % ou -4 % sur les marchés actions.

C’est en réalité l’utilisation d’un effet de levier important, disponible sur les produits dérivés, qui peut rendre les opérations sur devises très dangereuses.

Bien que l’utilisation d’un effet de levier puisse permettre d’augmenter les gains, cela peut aussi augmenter les pertes et il convient de l’utiliser avec parcimonie.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l’effet de levier. Environ 80% de comptes d’investisseurs de détail perdent de l’argent lors de la négociation de CFD. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Risque de pertes limité au capital investi.