Quelle est la valeur du pétrole ? Comment varie le prix du pétrole ? Pourquoi le cours du pétrole baisse ou augmente ? Faut-il investir dans le pétrole en 2026 ? Quelles perspectives pour le cours du pétrole en 2026 ? Quelles sont les différentes manières d’investir dans le pétrole ? Explications et conseils pour investir dans le pétrole et trader le pétrole en 2026.

Retrouvez aussi notre comparatif des courtiers en Bourse permettant de se positionner sur cette matière première très particulière.

Sommaire

- Qu’est-ce que le pétrole ? Quels sont les principaux pays producteurs de pétrole ?

- Brent et WTI : quel est le cours du pétrole ?

- Comparatif meilleurs courtiers en ligne pour investir dans le pétrole en 2026

- Quelle est la valeur intrinsèque du pétrole ?

- Comment varie le cours du pétrole ?

- Pétrole : une ressource naturelle limitée ?

- Tensions géopolitiques croissantes : quel impact sur le prix du pétrole ?

- Pourquoi le cours du pétrole peut-il être nul ou négatif ?

- Où investir dans le pétrole en 2026 ?

- Quand investir dans le pétrole ?

- Comment investir dans le pétrole en 2026 ?

- Comment trader le pétrole ? Nos conseils de pro

- Faut-il investir dans le pétrole en 2026 ? Avis Café du Trading

Qu’est-ce que le pétrole ? Quels sont les principaux pays producteurs de pétrole ?

Le pétrole, du latin petroleum, vient du mot grec petra, qui signifie « roche », et du mot latin oleum, qui signifie « huile ». C’est une roche liquide d’origine naturelle composée essentiellement d’hydrocarbures. Matière première du secteur de l’énergie, elle occupe une place majeure dans nos économies industrialisées.

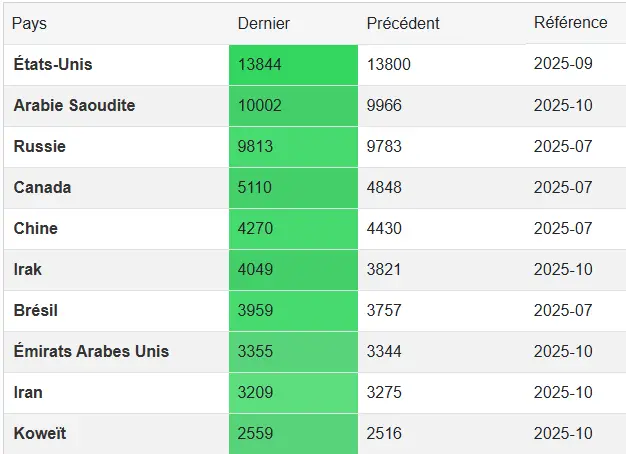

Les principaux pays producteurs de pétrole sont (dans l’ordre) : les États-Unis, l’Arabie saoudite, la Russie, le Canada, la Chine, l’Irak, le Brésil, les Émirats arabes unis, l’Iran, le Koweït, le Kazakhstan, la Norvège, le Mexique..

Top 10 des pays producteurs de pétrole en 2026

source : Trading Economics

Brent et WTI : quel est le cours du pétrole ?

L’unité de référence du pétrole est le baril. Peut-être vous demandez-vous : qu’est-ce qu’investir dans le pétrole Brent ou comment investir dans le baril de pétrole WTI ? Sur les places boursières, on emploie en effet les termes de baril de Brent et de baril de WTI. Dans les deux cas, il s’agit d’un baril de pétrole, soit 42 gallons américains, qui correspondent à environ 159 litres de matière première, mais la composition du pétrole n’est pas identique entre le Brent et le WTI.

Le WTI, West Texas Intermediate, est le standard de référence du pétrole des États-Unis. Par sa composition, le WTI est souvent utilisé pour la production de Diesel/Gazole. Il est aussi appelé « light sweet crude » car il est léger (faible densité) et peu sulfuré (doux), ce qui le rend facile à raffiner.

Le WTI sert de référence pour les contrats à terme sur le pétrole aux États-Unis (coté principalement sur le NYMEX à New York).

Au 03/12/2025, le baril de WTI se négocie au prix de 59 $.

Le Brent, quant à lui, tire son nom de l’acronyme de différents gisements pétroliers de la Mer du Nord (Broom, Rannock, Etive, Ness et Tarbert). Légèrement plus lourd et plus sulfuré que le WTI, le Brent est le pétrole de référence dans le monde et permet de fixer les prix de plus de 2/3 des pétroles négociés sur les contrats pétroliers dans le monde entier. Le Brent est coté sur le marché de l’ICE Futures Europe à Londres (Intercontinental Exchange).

Au 03/12/2025, le baril de Brent se négocie au prix de 63 $.

Au-delà des lieux de production, les grandes différences entre le Brent et le WTI sont les lieux de stockage. Même si le Brent et le WTI sont fortement corrélés, le lieu de stockage joue un rôle important dans le prix du pétrole ; en effet, une baisse de la demande en pétrole des pays à proximité des lieux de stockage pourrait impacter le cours du Brent plus que le WTI (par exemple, pour l’Europe).

Le facteur géopolitique peut lui aussi avoir un impact sur les prix du pétrole et particulièrement sur les différences de prix entre le WTI et le Brent quand il y a un conflit en Amérique ou en Europe (comme actuellement avec la guerre en Ukraine ou les tensions géopolitique au Moyen-Orient).

Les cours du pétrole sont relativement corrélés aux indicateurs fondamentaux mesurant l’activité économique mondiale. En effet, une baisse du PIB des pays importateurs de pétrole entraîne généralement une baisse du prix du baril. Ceci s’explique par une demande de pétrole en baisse de la part des industriels quand l’activité économique ralentit, les prix étant soumis à la loi de l’offre et la demande. Ainsi, les prix du pétrole baissent quand les opérateurs de marché anticipent un ralentissement de la production industrielle mondiale.

Astuce Café du Trading : De nombreux investisseurs sont parfois surpris des différences de prix sur le pétrole d’un site à un autre. Le prix du Brent et celui du WTI peuvent en effet varier d’une plateforme à l’autre, car certains courtiers en ligne se basent sur les prix des contrats à terme à 3 mois, d’autres sur des échéances plus courtes ou même sur le prix au comptant, ce qui peut entraîner des écarts de prix, comme un Brent affiché à 65 $ sur une plateforme de trading et 67 $ sur une autre plateforme de trading. Toutefois, les mouvements et variations seront les mêmes d’une plateforme à une autre.

Comparatif meilleurs courtiers en ligne pour investir dans le pétrole en 2026

Pour investir dans le pétrole, les courtiers en ligne mettent à votre dispositions une offre de produits dérivés et des fonds qui vous permettront de vous positionner sur le cours du Brent ou le cours du WTI. Via un courtier Bourse, il vous sera aussi possible d’investir dans les actions en Bourse de sociétés pétrolières.

Retrouvez ci-dessous notre comparatif des courtiers en Bourse pour investir dans le pétrole en 2026 et se positionner sur les matières premières via les produits dérivés, ETF, OPCVM ou actions en Bourse des compagnies pétrolières.

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| Comment investir dans un Covered Call ETF et obtenir un rendement entre 8 et 12 % ? Risque de perte en capital* | Découvrez |

| 0,08 % sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| Jusqu'à 500€ de frais de courtage offerts + frais de transfert remboursés x2 (jusqu'au 30/04/26). Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Quelle est la valeur intrinsèque du pétrole ?

Le pétrole est une matière première énergétique stratégique. De fait, l’exploitation du pétrole est l’un des piliers de l’économie industrielle contemporaine, car cette énergie fossile fournit la quasi-totalité des carburants liquides — fioul, gazole, kérosène, essence, GPL — tandis que le naphta produit par le raffinage est à la base de la pétrochimie, dont sont issus un très grand nombre de matériaux usuels — plastiques, textiles synthétiques, caoutchoucs synthétiques (élastomères), détergents, adhésifs, engrais, cosmétiques, etc. — et que les fractions les plus lourdes entrent dans la composition des bitumes, paraffines et lubrifiants.

Le pétrole, matière première au statut particulier

Le pétrole est une matière première très particulière étant donné son importance dans l’industrie et comme bien de consommation (essence), mais aussi du fait de l’organisation de sa production. En effet, environ 28 % de la production mondiale de pétrole vient des pays de l’OPEP (Organisation des Pays Exportateurs de Pétrole) et l’OPEP pourrait représenter jusqu’à 50 % de la production mondiale en 2050 (selon l’AIE – Agence Internationale de l’énergie). Ce cartel regroupe 12 pays (Algérie, Arabie saoudite, Congo, Émirats arabes unis, Gabon, Guinée équatoriale, Irak, Iran, Koweït, Libye, Nigeria, et Venezuela) et vise à négocier ensemble le prix et les futurs droits de concession avec les sociétés pétrolières. L’objectif de cette organisation est d’influer sur les cours du pétrole. Le principal outil de l’OPEP pour contrôler les prix du pétrole est l’instauration de quotas de production permettant de jouer sur l’offre, et donc sur les prix.

L’Angola a quitté l’OPEP le 1er janvier 2024 après 30 ans de partenariat, en raison de différends sur les quotas de production. Les autres pays qui ont quitté l’OPEP sont : l’Indonésie (en 2016), le Qatar (en 2019) et l’Equateur (en 2020).

On estime que l’Azerbaïdjan, jusque-là membre de l’OPEP+ pourrait représenter le 13ème nouveau membre de l’organisation. Toutefois, c’est encore une rumeur à prendre au conditionnel.

En 2016, l’OPEP a élargi sa coopération avec un groupe de 10 pays non-membres, formant l’OPEP+ pour mieux contrôler la production mondiale et stabiliser les prix.

Les principaux pays partenaires de l’OPEP+

- Russie

- Kazakhstan

- Mexique

- Azerbaïdjan

- Bahreïn

- Oman

- Malaisie

- Soudan

- Soudan du Sud

- Brunei

- Brésil

La part de l’OPEP+ dans la production mondiale de pétrole est autour de 41 %, selon les dernières estimations.

Comment varie le cours du pétrole ?

L’offre et la demande du pétrole

L’offre dépend de la production des pays producteurs et de leur volonté et/ou capacité à exporter. En effet, les pays de l’OPEP se réunissent régulièrement pour fixer un plafond de production et ainsi maîtriser l’offre afin de maintenir les prix relativement élevés. Notons cependant que des désaccords peuvent exister entre les différents pays membres de l’OPEP+ et que, en l’absence d’accord, la production n’étant plus régulée pour maintenir les prix, on peut assister à une baisse des cours du pétrole Brut.

En outre, des embargos ou des sanctions économiques peuvent priver un pays d’exporter son pétrole ou fixer des prix maximums d’achat. La situation a par exemple été observée avec l’embargo sur le pétrole russe : L’Europe et le Royaume-Uni ont actuellement imposé des sanctions pour interdire d’acheter le baril de pétrole russe à plus de 47,60 $ (à partir du 3 septembre 2025, contre 60 $ auparavant). De plus, l’Union européenne (UE) a interdit l’importation de pétrole brut russe transporté par voie maritime.

D’autres pays subissent un embargo total interdisant toute exportation de pétrole. Notons que 8 des 22 pays producteurs de pétrole de l’OPEP et OPEP+ sont actuellement sous embargo international, mais pas forcément pour la vente de pétrole, beaucoup d’embargos concernent les ventes d’armes (voir la carte ci-dessous).

Pétrole : carte des pays sous embargo

Source : Google (voir la carte interactive des embargos)

Un embargo a longtemps empêché l’Iran d’exporter son pétrole au cours des dernières années. En effet, les sanctions économiques contre l’Iran ne lui ont pas permis d’exporter son pétrole comme il le souhaitait.

Notez que les mesures d’embargo peuvent être assez rapidement levées ou durcies, notamment dans le cadre de tensions géopolitiques grandissantes, d’invasion d’un pays par un autre ou lors de déclarations de guerres.

L’offre mondiale de pétrole peut également augmenter de manière significative grâce à la découverte de nouveaux gisements pétroliers et à la production à grande échelle de pétrole de schiste. Ainsi, depuis 2017, les États-Unis se sont imposés comme les premiers producteurs de pétrole au niveau mondial, devant l’Arabie saoudite et la Russie, place à laquelle ils se sont maintenus depuis.

Comme nous l’expliquions, le prix du pétrole évolue avec l’offre et la demande. Ainsi, la découverte de nouveaux gisements aurait comme conséquence une baisse des prix, à condition que la demande reste la même. A contrario, à production équivalente, une baisse de la demande va impliquer également une baisse des prix comme ce fut le cas lors de la crise du Covid alors que le monde entier était confiné.

Le début de la crise du Covid au premier semestre 2020 a illustré parfaitement l’impact d’un effondrement de la demande sur le marché pétrolier : confinements, arrêt de l’activité industrielle et chute du trafic aérien ont provoqué une baisse historique de la consommation. Les prix sont même passés en territoire négatif sur les marchés à terme, faute de capacités de stockage.

Le cas des prix du pétrole en dessous de 0 $ pendant la crise du Covid est un exemple extrême qui montre l’impact que peut avoir la baisse de l’activité économique et de la production industrielle. C’est aussi ce qui se passe dans des proportions moindres quand l’économie mondiale entre en période de récession.

Bien que le monde soit encore fortement dépendant du pétrole, de nombreuses recherches sont faites pour trouver des substituts, il est donc important de se tenir informé des dernières recherches scientifiques qui pourraient impacter à long terme la dépendance des économies modernes au pétrole.

Les décisions politiques sont aussi à suivre de près, et bien que la consommation de pétrole ne se limite pas seulement aux carburants automobiles, des décisions comme interdire la vente de véhicules thermique en Europe d’ici 2035 aura forcément un impact.

Le cours du pétrole directement lié au contexte géopolitique

Les tensions géopolitiques sont l’un des principaux facteurs de fluctuation des cours du pétrole.

Ainsi, tout conflit ou instabilité politique au Moyen-Orient a eu un impact sur les cours du pétrole. Pour Reda Aboutika, Chef analyste chez XTB France : « le second choc pétrolier de 1979 en est le parfait exemple. Ce choc a été causé par plusieurs facteurs, à commencer par la Révolution iranienne, la fuite du Shah d’Iran, puis enfin la guerre Iran-Irak ». Toujours selon le chef analyste de XTB : « le troisième choc pétrolier de 2008 a quant à lui été provoqué par une forte demande en provenance d’Asie, associée à une certaine rareté de l’offre combinée à des capacités de raffinage insuffisantes. Ce choc pétrolier a également été aggravé par une spéculation exacerbée ». La période de 2011 à 2014 aura également été soumise à de fortes variations avec notamment le Printemps arabe et l’instabilité politique qui en a résulté. « Plus récemment, quelques mois avant la propagation du COVID-19, de fortes variations ont eu lieu sur le marché pétrolier, à la suite notamment d’une escalade des tensions entre les États-Unis et l’Iran sous la première présidence de Donald Trump, explique Reda Aboutika, qui poursuit : « certaines attaques de rebelles Houthi sur des installations pétrolière de Saudi Aramco ont également été à l’origine de pics de volatilité ».

Entre avril et décembre 2025, l’OPEP+ a augmenté progressivement sa production de pétrole, pour atteindre une production de 2,9 millions de barils supplémentaires par jour. Toutefois, les membres de l’OPEP+ se réservent la possibilité de ralentir ou d’inverser cette remontée selon les conditions du marché. Plusieurs pays peinent d’ores et déjà à respecter leurs quotas assignés. En décembre 2025, un relèvement de la production d’environ 137 000 barils par jour devrait être mis en œuvre par certains membres de l’OPEP+. Attention toutefois car l’OPEP+ a annoncé par la même occasion une suspension des hausses de quotas pour le 1er trimestre 2026.

N’oublions pas aussi qu’il peut y avoir des désaccords entre les membres de l’OPEP+ concernant les quotas de production, et comme nous le disions, certains pays membres peuvent rencontrer des difficultés à respecter les quotas.

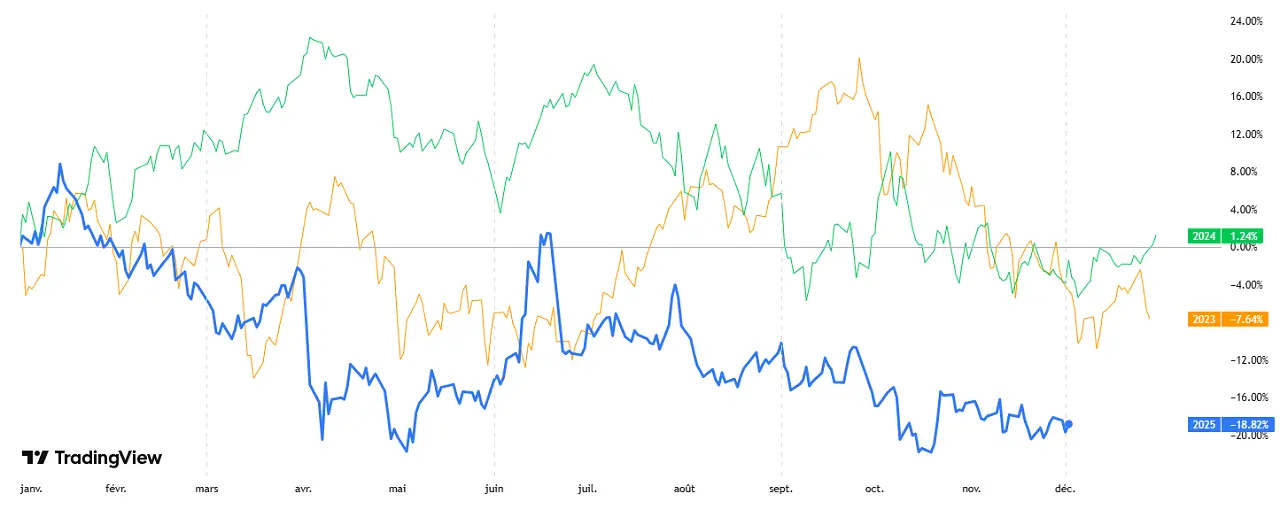

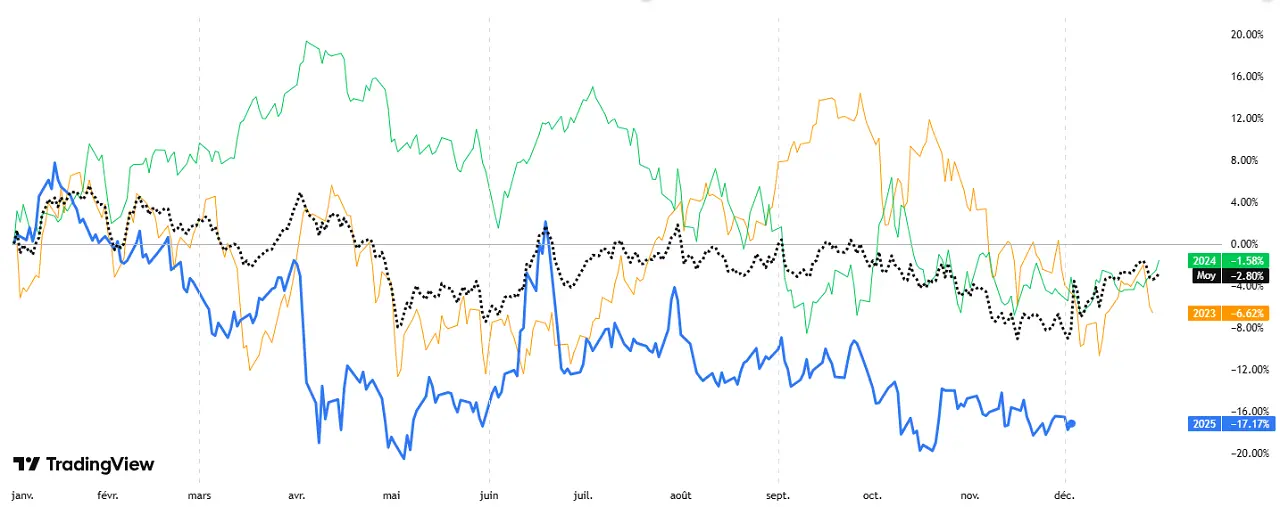

Graphique tendance 2023 et 2024 vs 2025 sur le pétrole WTI

Source : TradingView

Sur le graphique ci-dessus, il est particulièrement intéressant de comparer l’évolution du WTI en 2025 avec les tendances observées en 2023 et 2024. On remarque en effet que le comportement des prix du pétrole ont présenté en début d’année 2025 de fortes similitudes avec le début d’année 2023, mais que la fin d’année 2025 ressemble davantage à la tendance observée en fin 2024.

Bien que l’analyse graphique ne constitue en rien une science exacte, les marchés ont souvent tendance à reproduire certains schémas passés.

Toutefois, ces prévisions restent soumises à de nombreuses incertitudes et doivent être considérées avec prudence. En effet, toute évolution de la politique monétaire, une décision inattendue de l’OPEP, ou encore une aggravation du contexte géopolitique pourrait radicalement modifier ces anticipations et entraîner une variation plus marquée des prix du pétrole.

Sur le graphique ci-dessous, nous faisons le même exercice d’analyse comparative avec le Brent, année après année, de 2023 à 2025, en ajoutant une ligne en pointillés noirs qui représente une moyenne.

Graphique tendance 2023 et 2024 vs 2025 sur le pétrole Brent

Source : TradingView

Pour déterminer l’évolution future des cours du pétrole et trader de manière judicieuse cette matière première, il est essentiel de prendre en compte de nombreux éléments et pas seulement les quotas de l’OPEP. En effet, il sera crucial de surveiller attentivement les futures baisses des taux d’intérêt de la Réserve fédérale américaine (FED), car celles-ci influencent directement la dynamique des marchés financiers et des matières premières.

Pour compléter l’analyse fondamentale, l’analyse technique pourra être utilisée pour identifier les points d’entrée et les grandes tendances du marché, offrant ainsi une approche globale et plus précise pour les décisions d’investissement.

Le cours du pétrole face aux autres matières premières

On peut estimer la valeur relative du pétrole en comparant son cours à celui d’autres matières premières du secteur de l’énergie, comme le gaz par exemple, et juger s’il est (relativement) cher ou non. Cependant, les cours du pétrole et du gaz tendent à évoluer dans la même direction. On ne peut donc pas se servir de cette corrélation pour déterminer si le pétrole s’échange aujourd’hui au juste prix, mais elle peut servir au trader spécialisé à arbitrer entre plusieurs matières premières du secteur de l’énergie.

Veuillez cependant noter qu’il existe une corrélation plutôt forte entre les prix du pétrole et les prix du gaz naturel, comme vous pouvez le voir sur le graphique ci-dessous (Brent en bleu et gaz naturel en violet), depuis 2022.

Graphique comparaison de l’évolution du prix du pétrole et du prix du gaz naturel

Source : TradingView

Pétrole : une ressource naturelle limitée ?

S’il est vrai que les ressources naturelles en pétrole mettent des dizaines de millions d’années à se former, on entend souvent dire que les réserves de pétrole sont sur le point de s’épuiser. On pourrait donc s’imaginer les réserves de pétrole mondiale comme représentées par une grande cuve de pétrole dont nous verrons bientôt le fond… mais il est important d’ajouter quelques précisions.

En fait, quand on parle des réserves, on désigne la quantité de pétrole qu’il est techniquement possible d’extraire sur la base des technologies actuellement disponibles, ce qui implique que de nouvelles techniques pourraient augmenter ce qui est aujourd’hui estimé comme étant la réserve mondiale de pétrole. Ainsi, les réserves de pétrole ont augmenté de 50,7 % au cours des 20 dernières années.

Cependant, si la consommation de pétrole ne diminue pas et si de nouvelles technologies d’extraction ne sont pas découvertes, il ne reste que suffisamment de pétrole pour satisfaire aux besoins mondiaux pour les 50 prochaines années seulement.

Une chose est sûre, les réserves ne sont de toute façon pas inépuisables et découvrir de nouvelles méthodes d’extraction peut aussi impliquer qu’elles soient plus coûteuses (forage plus profond par exemple).

D’autres experts estiment au contraire qu’il faudra se passer des énergies fossiles dans les 20 ou 30 prochaines années, car nous aurons exploité toutes les ressources en pétrole disponibles.

C’est la raison pour laquelle, au-delà des problématiques de pollution et de réchauffement climatique, l’importance de la transition énergétique est prise très au sérieux par les gouvernements du monde entier.

Tensions géopolitiques croissantes : quel impact sur le prix du pétrole ?

Le pétrole et le gaz ont été au cœur de nombreux conflits armés au cours des dernières décennies. Le pétrole est aussi souvent utilisé comme outil de négociation et de pression dans le cadre de tension géopolitique ou de conflit armée dans le monde.

Pétrole et gaz naturel sont donc bien au milieu des enjeux politiques et des tensions géopolitiques. Sans compter que de nombreuses guerres au cours des 50 dernières années ont eu comme origine le contrôle des productions de pétrole, une occasion de vous rappeler que trader le pétrole nécessite une excellente compréhension de la politique internationale.

Même ceux qui ne s’intéressent pas spécialement à l’évolution des cours du pétrole savent l’impact que cela peut avoir sur l’inflation, sur la consommation des ménages, et plus globalement sur la santé financière d’un pays. Il est donc normal que le pétrole soit à l’origine de tensions géopolitiques.

Les conflits armés liés directement au pétrole

| Dates | Conflits | Explications |

| 1980-1988 | Guerre Iran–Irak | Guerre déclenchée en partie pour le contrôle des gisements frontaliers et l’accès au golfe Persique |

| 1990-1991 | Première guerre du Golfe | Invasion du Koweït par l’Irak pour contrôler ses réserves pétrolières ; intervention internationale |

| 2003 | Seconde guerre du Golfe | Invasion de l’Irak par les États-Unis, avec enjeu stratégique autour des réserves pétrolières |

| 2000-2010 | Conflit Soudan / Sud-Soudan | Violences liées au partage des zones pétrolifères, moteur du conflit Nord/Sud |

| Depuis 2011 | Guerre civile en Libye | Factions rivales se disputant les terminaux et infrastructures pétrolières |

| Depuis 2015 | Guerre au Yémen | Conflit régional impliquant le contrôle de routes pétrolières stratégiques (Bab el-Mandeb) |

Les conflits et tensions où le pétrole a servi d’arme diplomatique / économique

| Dates | Événements | Explications |

| 1973 | Embargo pétrolier arabe | Suspension des exportations vers les alliés d’Israël (guerre du Kippour), choc pétrolier mondial |

| 1979 | Révolution iranienne | Chute de la production iranienne → second choc pétrolier |

| 1990-2003 | Sanctions ONU contre l’Irak | Programme « pétrole contre nourriture », fortes restrictions sur les exportations |

| Années 2000-2020 | Sanctions contre l’Iran | Restrictions américaines et européennes sur ses exportations pour peser sur le nucléaire |

| Depuis 2017 | Sanctions contre le Venezuela | Exportations de brut visées par Washington pour affaiblir le régime Maduro |

| Depuis 2022 | Sanctions contre la Russie | Plafond de prix du G7 et embargo maritime UE sur le brut russe ; redirection des flux vers l’Asie |

| 1980, 2019, etc. | Crises du détroit d’Ormuz | Menaces iraniennes de bloquer ce passage stratégique (30 % du pétrole mondial) |

| Années 2000-2020 | Conflits internes au Nigéria | Groupes armés attaquant des infrastructures pétrolières dans le delta du Niger pour obtenir des concessions |

| Divers (années 1970-2000) | Nationalisations pétrolières | Utilisées comme levier politique et économique (Mexique, Venezuela, Bolivie) |

Le pétrole joue également un rôle important pour le Dollar américain. Les déclarations de pays comme l’Arabie saoudite ou les BRIC (Brésil, Chine, Inde, Russie) portant sur leur volonté de sortir d’un modèle dominé par l’USD pour les importations et exportations de pétrole pourraient bouleverser le marché des matières premières tout entier.

Pourquoi le cours du pétrole peut-il être nul ou négatif ?

Une baisse marquée de la demande sur plusieurs mois peut entraîner des problèmes de stockage du pétrole qui se répercutera sur le prix du baril de brut, avec un léger décalage en fonction de la date des contrats à termes, très utilisés pour trader ce type de matière première. En cas de crise aigüe, le prix pourra même passer en territoire négatif. C’est la situation que nous avons connue en avril 2020 lors de la pandémie de Covid19.

En fait, le 20 avril 2020, le baril WTI pour livraison en mai a d’abord dégringolé à zéro avant de clôturer à un prix négatif de -37,63 dollars, un phénomène inédit en près de 40 ans de cotation du pétrole ! Cela veut-il dire que le pétrole ne vaut plus rien ? Non, évidemment. Cette aberration repose surtout sur l’un des principaux produits financiers qui permet de trader le pétrole et bon nombre de matières premières : les contrats à terme.

Avec un contrat à terme, les deux parties se mettent d’accord sur un prix à un instant T pour une livraison à une date ultérieure. Ce fameux 20 avril, ce sont les contrats à terme sur les barils de WTI du mois de mai qui se sont effondrés car la livraison devait intervenir le lendemain, le 21 avril. Avec la chute de la demande liée à la crise du coronavirus (avions au sol, voitures au garage et usines au ralenti), les capacités de stockage de l’or noir étaient depuis quelques semaines déjà arrivées à saturation et personne n’avait envie de se retrouver avec des barils sur les bras, ce qui explique les prix négatifs constatés le 20 avril. D’autant que ledit baril n’est pas livré dans un bidon et que le coût de stockage n’est pas anodin. Les acheteurs ont donc préféré payer pour ne pas recevoir la marchandise plutôt que d’en prendre possession et devoir payer d’importants frais de stockage !

Néanmoins, cet évènement sans précédent démontre bien qu’en raison de la spéculation qu’il peut y avoir sur les contrats à terme, il n’y a pas que les quotas de production de l’OPEP qui dictent les prix. Il faut prendre en compte la demande issue de la croissance économique, l’offre issue des quotas de production, les problématiques de stockage et de transport maritime, ainsi que d’autres facteurs comme la géopolitique (embargo) et même l’analyse technique (utilisée par les traders). Ce sont donc de nombreux paramètres qui rentrent en jeu dans l’évolution du cours du pétrole.

Où investir dans le pétrole en 2026 ?

Vous vous demandez peut-être comment investir dans le pétrole en Afrique ou dans une autre région du globe. Le marché du pétrole étant mondialisé, sachez qu’il n’est pas possible de cibler la région productrice lorsque l’on achète un ETF Pétrole ou un produit dérivé sur le pétrole quel qu’il soit. Pour investir dans le pétrole en Afrique (ou ailleurs) un investisseur particulier devra forcément passer par un investissement dans les sociétés pétrolières qui exploitent le pétrole dans ces régions, car il ne peut acheter directement le pétrole aux puits et gérer les livraisons, stocker la matière première, etc.

En tant qu’investisseur particulier, il n’est possible de cibler sa région de production qu’en achetant des actions de sociétés qui exploitent des gisements sur les territoires visés. Par exemple, de nombreuses entreprises exploitent du pétrole en Afrique comme Total Gabon ou Maurel & Prom. En Arabie saoudite, c’est Saudi Aramco, l’une des plus importantes capitalisations boursières au monde qui exploite l’or noir. En Chine, on peut citer la société Sinopec.

Attention cependant, car investir dans les sociétés qui exploitent des forages pétroliers peut vous amener à réaliser des pertes, alors même que le prix du pétrole augmente. Par exemple, si la société est mal gérée, ou encore si les ressources naturelles exploitées par le forage sont épuisées. Une instabilité politique dans le pays dans lequel l’entreprise est présente, pourrait entraîner une perte de la concession et provoquer une forte baisse de la valeur de l’entreprise, sans que ce soit lié à l’évolution du prix du baril de pétrole.

À moins que vous n’ayez une vision précise sur les exploitations pétrolières d’une zone géographique, il sera toujours préférable d’acheter directement un produit de bourse qui réplique les prix du Brent si vous avez une vision sur l’évolution du prix du pétrole.

Quand investir dans le pétrole ?

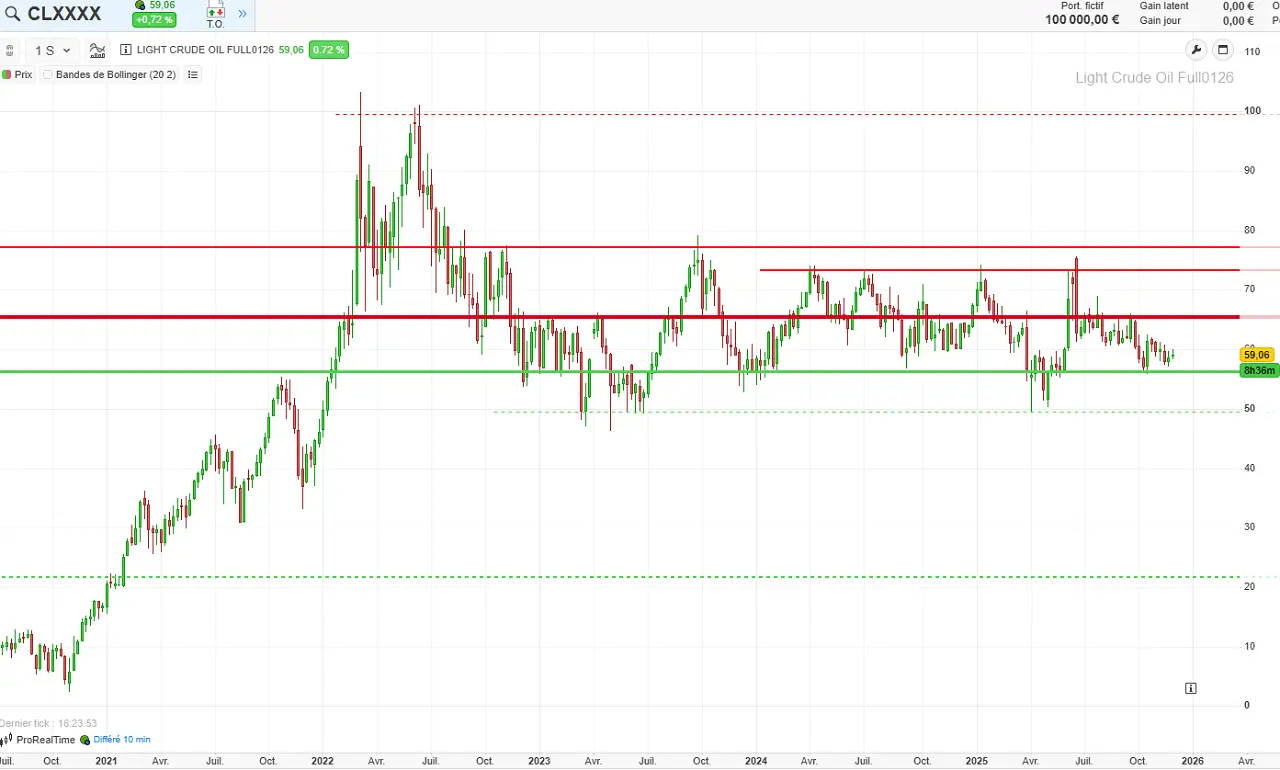

Le prix du baril de pétrole évolue depuis 2022 dans un trading range compris entre 80 $ et 55 $, avec une zone de résistance importante à 77 $ et une zone de support importante à 50 $. En se positionnant sur l’or noir lorsque celui-ci atteint le bas du range (autour de 50 à 55 $), on écarte ainsi le risque d’entrer sur un plus-haut. Cependant, le market timing reste une pratique risquée. Il est donc absolument primordial de disposer d’un horizon d’investissement long terme et de ne pas présenter un profil trop averse au risque. Il conviendra également d’investir sur cette matière première extrêmement volatile une petite partie seulement de votre patrimoine.

Il faut également suivre les zones de support et les zones de résistance majeures pour se positionner sur l’or noir. Attention si vous êtes investisseur à ne pas vous prendre au jeu du trading. Il faudra utiliser ces niveaux pour définir des zones d’achat potentiels à long terme.

Si vous souhaitez vous positionner à court terme sur le pétrole et anticiper les hausses ou les baisses, il faudra alors mettre en place une stratégie de trading et utiliser les bons produits (comme expliqué dans le prochain paragraphe).

Analyse technique long terme 2026 sur le pétrole WTI

Source : ProRealTime Web

Du point de vue de l’analyse technique à long terme sur les cours du pétrole, les deux niveaux de résistance les plus important se situent à 73 à 77 $, avec une résistance intermédiaire à 65 $. Si la résistance à 77 $ venait à être franchie, les prix du pétrole pourraient facilement remonter jusqu’à 100 $, un des niveaux les plus élevés récemment observés. En revanche, si les prix du pétrole ne parvenaient pas à casser les résistances de 65 $, 73 $ et 77 $, il faudra surveiller le niveau de support à 55 $ puis le support à 50 $… car s’ils sont cassés, cela pourrait amener les prix du pétrole à chuter jusqu’à 40 $.

Analyse technique moyen terme 2026 sur le pétrole WTI

Source : ProRealTime Web

D’un point de vue chartiste à moyen terme, les niveaux clés à surveiller dans les semaines à venir seront particulièrement déterminants pour l’évolution du prix du pétrole début 2026. Le prochain niveau de résistance pour le cours du pétrole se situe autour des 61 dollars, une zone de prix qui était un support jusqu’à fin septembre 2025. Si ce niveau venait à être franchi, une accélération haussière pourrait rapidement propulser les cours du pétrole vers la prochaine résistance majeure à 65 $. Ensuite, si la résistance des 65 $ est franchie, le prochain objectif se situera autour de 73 $, puis, par extension, sur le niveau des 77 $ si la tendance haussière est suffisamment forte.

À l’inverse, sur le plan des supports, le seuil des 56 dollars constituera un premier niveau clé à surveiller, suivi du support des 50 dollars, qui pourrait offrir une opportunité d’achat intéressante en cas de repli des prix du pétrole.

Bien qu’il existe généralement une forte corrélation entre le pétrole WTI (West Texas Intermediate) et le pétrole Brent, qui sont deux des principaux benchmarks pour le pétrole brut dans le monde, leurs prix ne se déplacent pas toujours de manière identique.

Il est donc important pour les investisseurs et les analystes de marché de reconnaître que, malgré leurs similitudes, le WTI et le Brent peuvent réagir différemment à des événements mondiaux, et il est essentiel de surveiller les deux marchés pour comprendre pleinement le secteur de l’énergie. Ne faites donc pas l’erreur d’analyser le WTI et de prendre une position sur le Brent ou vice versa.

Comment investir dans le pétrole en 2026 ?

Peut-être vous demandez-vous comment investir dans le pétrole en Bourse ? Comment investir dans le pétrole Brent ou le WTI ?

Il existe plusieurs possibilités pour l’investisseur particulier qui voudrait investir dans l’or noir. Découvrez dans cette vidéo comment investir sur le pétrole via les principaux actifs financiers permettant de se positionner sur le pétrole.

3 moyens d’investir dans le pétrole : en vidéo

Les produits dérivés pour trader le pétrole

Vous pouvez choisir d’investir dans le pétrole via des produits dérivés comme les CFD, les futures ou les options, mais aussi des produits de Bourse comme les Turbos ou les ETP. Les produits dérivés s’adressent aux traders avertis qui pourront directement spéculer sur le pétrole. Plusieurs brokers permettent de traiter des produits dérivés comme Saxo Banque, Interactive Brokers ou encore IG par exemple.

Attention, certains produits dérivés sont des produits de Bourse, listés, cotés et régulés, à l’image des turbos par exemple. Ces produits de Bourse permettent de se positionner sur les cours du Brut sans risquer de perdre plus que la somme initialement investie. D’autres, comme les CFD, sont des produits qui s’échangent de gré-à-gré et peuvent faire perdre à l’investisseur, en cas de mauvaise anticipation, une somme supérieure à celle initialement investie (sauf avec un compte à risque limité). Les contrats à terme, eux, bien que listés en bourse, fonctionnent sur le principe d’un emprunt (marge) et investir dans le pétrole via un contrat à terme (ou Future) implique de s’exposer à un risque qui peut dépasser l’investissement initial. La prudence est donc de mise et l’on réservera ce type d’investissements sur le marché du pétrole aux traders les plus expérimentés, familiers des produits dérivés, et qui disposent d’un horizon de placement court terme.

Les ETF pour investir dans le pétrole

Les trackers sont d’excellents moyens d’investir dans le pétrole sur le moyen-long terme notamment. Mais qu’est-ce qu’investir dans le pétrole via un ETF ? Les ETF ou trackers sont des fonds indiciels cotés en Bourse qui s’échangent comme une action. Ils ont pour objectif de répliquer la performance d’un indice de référence qui peut être l’indice pétrole ou l’indice du secteur des matières premières par exemple.

Il peut s’agir d’un ETF répliquant le prix des actions du secteur pétrolier, ou encore un ETC (Exchange traded commodities) répliquant la valeur même du WTI ou du Brent. Pour investir en ETF, plusieurs courtiers en ligne comme Bourse Direct, DEGIRO ou encore Trade Republic seront parfaitement adaptés.

Les actions de sociétés du secteur pétrolier pour se positionner indirectement sur l’or noir

Vous pouvez également investir dans des sociétés en lien direct avec ce marché comme par exemple des sociétés d’exploitation de gisements de pétrole telles que Royal Dutch Shell, BP ou TotalEnergie. Il existe également de nombreuses activités parapétrolières dont les liens avec le secteur pétrolier sont moins évidents mais tout aussi directs.

En outre, les OPCVM permettent d’investir dans les sociétés du secteur pétrolier en déléguant la gestion et le choix des sociétés à un gérant spécialisé sur les matières premières et sur le marché pétrolier.

Tous ces actifs financiers sont disponibles chez votre courtier en ligne et peuvent être logés sur un compte titre ou sur un PEA (pensez à vérifier pour ce dernier que l’action convoitée est bien éligible).

Pour investir sur des actions internationales, il peut être judicieux de s’orienter vers des courtiers en Bourse dont les frais sur ce type d’actions sont compétitifs comme Freedom24, eToro ou encore XTB par exemple.

Comment trader le pétrole ? Nos conseils de pro

Le prix du pétrole est étroitement lié à l’activité économique mondiale, et plus particulièrement à la production industrielle des entreprises. En effet, quand il y a de la croissance, les entreprises produisent plus, ce qui amène forcément à une croissance de la demande de pétrole (production industrielle, transport de marchandise, énergie). Il faut bien garder à l’esprit que, comme le pétrole est une matière énergétique stratégique qui touche à de nombreux secteurs, ces fluctuations chaotiques ont d’importantes conséquences. Le pétrole peut en effet entraîner dans sa chute les secteurs sensibles aux matières premières, et, par contagion, les bourses mondiales. Mais la crise du coronavirus en 2020 nous a aussi démontré que la chute des bourses mondiales pouvait dans son sillage entraîner celle des cours du pétrole. On peut presque considérer dans une analyse fondamentale que le prix du pétrole puisse être une forme d’indice de l’activité industrielle et commerciale dans le monde.

Au niveau de la stabilité politique d’un pays, le pétrole joue également un rôle important. Par exemple, fin 2018, le mouvement des gilets jaunes, en France, s’était construit sur une augmentation des prix à la pompe due à une hausse de la fiscalité des carburants et un cours du brut fluctuant. Les mouvements sociaux de 2023 ont été également associés au prix de l’énergie.

Les craintes de récession pourraient peser lourd sur les cours du pétrole, un ralentissement de l’économie amenant forcément à une baisse des consommations de pétrole, un facteur qu’il faut associer aux mesures gouvernementales visant à réduire l’utilisation du pétrole aux profits de sources d’énergie alternative et propre.

Depuis septembre 2025, la Fed a entamé un cycle de baisses de taux. Le taux directeur US est désormais ramené à 4 %, un niveau encore élevé, mais les investisseurs anticipent une nouvelle baisse à 3,75 % en décembre 2025. Cette décision pourrait fortement influencer l’évolution du prix du pétrole.

Toutefois, prudence, car le mois de décembre s’annonce particulièrement riche en événements susceptibles de peser sur 2026, d’autant que l’inflation repart à la hausse aux États-Unis, ce qui pourrait modifier la trajectoire de la politique monétaire américaine. De plus, le prix du pétrole est un sujet hautement stratégique dans l’économie et la politique américaines.

Au cours des prochains mois, il sera indispensable de bien se tenir au courant de l’actualité macro-économique et politique, et de se garder d’investir dans le pétrole juste avant une réunion des pays membres de l’OPEP+ qui peut avoir de très lourdes conséquences sur l’offre et donc sur le prix du Brut, de manière favorable ou défavorable pour les investisseurs.

Si tout semble laisser penser que les cours du pétrole pourraient rester relativement modérés en 2026, il reste important de rappeler qu’une seule annonce politique ou un seul évènement pourrait chambouler, en une journée, une tendance qui se dessine en plusieurs mois. Soulignons que les catastrophes naturelles sont de plus en plus fréquentes, notamment en raison du changement climatique, et qu’il s’agit typiquement du genre d’évènement imprévisible pouvant changer la donne sur l’évolution future des prix du pétrole.

Voici les principales informations à avoir en tête lorsque l’on souhaite trader le pétrole.

Un recul du prix du pétrole positif pour la croissance mondiale

Les faibles prix pétroliers, à moyen et long terme, provoquent un transfert de revenus des épargnants vers les consommateurs et contribuent à diminuer la propension à épargner, ce qui pénalise le secteur financier mais est favorable à la croissance économique. La faiblesse des prix du pétrole que nous avons pu connaître en 2020 a été l’un des leviers pour accompagner la reprise économique. Avec le rebond de l’activité économique et le retour de la croissance, les prix du pétrole sont naturellement repartis à la hausse.

Les phases de correction que nous avons pu voir sur le pétrole dès qu’il atteignait 80 $ au cours de l’année dernière, est sûrement l’un des facteurs ayant contribué à éviter la récession en 2025. Mais il faudra encore attendre un peu pour affirmer avec certitude que les risques de récession sont écartés pour 2026.

Une baisse du prix du baril de pétrole a de fortes répercussions

Les craintes liées au pétrole et à la liquidité engendrent une augmentation des taux des obligations risquées. Bon nombre de devises estampillées « pétrole » subissent de plein fouet l’association du pétrole déprécié et dollar fort. C’est par exemple le cas du dollar canadien et de la couronne norvégienne, les deux pays exportateurs de pétrole du G10 sont particulièrement touchés en cas de baisse du baril. Comme toujours en période de fluctuations importantes et de turbulence sur les marchés, l’or demeure une valeur refuge très prisée des investisseurs. Investir dans l’or jaune, c’est généralement parier sur des perspectives baissières pour l’or noir. À l’inverse, considérer qu’il est déjà trop tard, c’est considérer que le pétrole a atteint son prix plancher.

Une chute des cours du baril amène nécessairement à une concentration du secteur

C’est même sur cette affirmation que s’est fondée courant 2019 la stratégie saoudienne qui, pour éliminer nombre de ses concurrents américains, a voulu mener une politique d’effondrement des prix. En effet, les coûts de production du pétrole de schiste américain sont élevés, notamment les barils de WTI produits au Texas, au Nouveau-Mexique ou encore en Louisiane. Selon une enquête récente de la Réserve fédérale de Dallas, ils doivent se situer en moyenne entre 23 et 36 dollars par baril pour couvrir les coûts d’exploitation des puits existants. La faiblesse des cours du pétrole de l’ère pré-covid ont donc poussé plusieurs acteurs du secteur pétrolier et parapétrolier à mettre la clé sous la porte.

Quelles sont les répercussions d’une hausse du prix du pétrole sur l’économie ?

Une hausse du prix du pétrole peut entraîner des répercussions économiques importantes, notamment pour les pays qui sont dépendants de cette matière première pour leur consommation et leur production.

L’augmentation du prix du pétrole peut aussi avoir un impact important sur le pouvoir d’achat des ménages. En effet, le prix des carburants et du chauffage au gaz ou au fioul peuvent en cas de fortes hausses déstabiliser le budget de nombreux ménages.

La hausse du prix du pétrole peut aussi fortement pénaliser les entreprises, augmentant le coût de production industrielle et le coût des transports de biens et de matière première. À la suite de quoi les entreprises devront, soit réduire leurs marges, soit augmenter le prix de vente, ce qui alimentera la baisse du pouvoir d’achat des ménages comme précédemment évoqué.

En d’autres termes, l’augmentation du cours du pétrole est un facteur qui peut entraîner une reprise de l’inflation.

Faut-il investir dans le pétrole en 2026 ? Avis Café du Trading

En 2026, le pétrole reste un actif à surveiller de près dans un contexte économique et géopolitique complexe. Du point de vue des fondamentaux, la demande mondiale en pétrole demeure robuste, notamment grâce à la croissance continue des économies asiatiques. Du côté de l’offre, les tensions persistent avec plusieurs producteurs majeurs de pétrole de l’OPEP+ qui restent sous sanctions internationales, tandis que les hausses de production sont parfois difficiles à mettre en place par certains pays producteurs, ce qui limite les capacités de rééquilibrage des prix par l’OPEP.

En ce qui concerne les politiques monétaires, la divergence entre les grandes banques centrales pourrait également influencer la dynamique des prix du pétrole. Bien que la FED ait commencé à baisser ses taux, elle conserve encore des taux directeurs élevés, freinant la demande aux États-Unis, d’autant que la baisse des taux pourrait être remise en question si l’inflation repart à la hausse en 2026 aux USA.

Du côté de la BCE, elle a déjà bien entamé son cycle de baisse des taux, soutenant la reprise en zone euro. Pour l’instant en pause, les baisses des taux de la BCE pourraient reprendre en 2026 pour soutenir la croissance.

Mais ce sont surtout les tensions géopolitiques qui viennent peser sur les anticipations de marché.

Les tensions géopolitiques persistantes au Moyen-Orient continueront de représenter un facteur majeur d’incertitude pour les cours du pétrole en 2026. Entre les risques d’escalade régionale, les attaques ponctuelles contre des infrastructures énergétiques, les perturbations possibles du trafic maritime dans des zones stratégiques comme le détroit d’Ormuz, ou encore l’instabilité politique dans certains pays producteurs, chaque évènement peut rapidement entraîner une hausse de la prime de risque sur le baril de pétrole.

À cela s’ajoutent les rivalités d’influence entre grandes puissances régionales, qui rendent difficile toute prévision à long terme. Autrement dit, en 2026, l’évolution des prix du pétrole restera étroitement liée à l’évolution de cette situation géopolitique, pouvant entraîner autant de tensions haussières soudaines que de périodes de volatilité accrue.

Au-delà des tensions au Moyen-Orient, ce sont aussi les incertitudes politiques autour des décisions de Donald Trump sur la scène internationale, avec des positions parfois imprévisibles sur les sanctions économiques et les accords commerciaux, qui peuvent créer des retournements inattendus sur les prix du pétrole.

En conclusion, nous traversons une période pendant laquelle il sera plus important que jamais de bien s’informer sur les tensions et évolutions géopolitiques et macro-économiques si l’on ne veut pas être pris à contre-courant dans les mouvements de prix du pétrole.

Quelques questions sur l’investissement dans le pétrole ?

De très nombreux moyens d’investir dans le pétrole existent : produits dérivés pour les traders avertis qui souhaitent investir à court terme, ETF pour investir sur le cours du Brut à moyen long terme, mais aussi actions de sociétés d’exploitation de gisements par exemple, via des titres vifs ou des OPCVM.

Il paraît judicieux d’investir dans le pétrole lorsque les cours atteignent des plus bas historiques. Attention cependant, tant que les raisons pour lesquelles les prix ont chuté sont présentes, la reprise d’une hausse pourrait être compromise. En outre, rappelez-vous que le cours de l’or noir est très volatil et qu’il est moins risqué d’investir avec un horizon de placement long terme.

Les cours du pétrole varient avant tout selon l’offre et la demande. Alors que les année 2020 et 2021 ont été marquées par une situation inédite avec le Covid-19 et une économie à l’arrêt, ce sont davantage d’éventuelles perspectives de reprise de la croissance économique qui sont susceptibles de faire grimper le cours du pétrole en 2026.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.