L’euro/dollar évolue en ce début d’année autour de 1,06. Pourtant, comme l’an dernier, nombreux sont les analystes qui anticipent un retour à la parité pour la paire. Doit-on réellement s’attendre à la parité euro/dollar dans les mois qui viennent ?

Quatre éléments militent pourtant plutôt pour un maintien entre 1,05 et 1,10 au cours des prochains mois.

La parité euro/dollar : le trade à ne pas rater

À force d’être sur les marchés financiers, on apprend à être sceptique. Depuis environ deux ans et demi voire même légèrement plus, tout le monde anticipe la parité pour l’euro/dollar. C’est le trade qu’il ne faut pas rater. Force est de constater qu’on l’attend toujours. Le consensus, dans les faits, a plus souvent tort que raison.

L’Europe accuse un retard de cycle

L’un des arguments des tenants de la parité est que le différentiel de politique monétaire va automatiquement avantager le dollar américain. À court terme, cela fait sens mais pas à moyen terme. Dans les faits, les conditions de crédit restent très avantageuses aux États-Unis. Il n’y a pas de rupture fondamentale avec la politique monétaire de la zone euro, simplement un retard de cycle à l’œuvre pour le Vieux-Continent.

En outre, le retour des investisseurs sur le dollar américain s’explique plus par l’aversion au risque (en particulier de la part des investisseurs des pays émergents) et l’effet Trump que par le processus de normalisation monétaire engagé par la Fed. En respectant la règle de Taylor (qui reste un indicateur fiable d’évolution de la politique monétaire), le taux directeur de la banque centrale américaine devrait être autour de 1,25% en février 2018, au moment du départ de Janet Yellen. Bref, pas un taux extrêmement élevé qui va par exemple réactiver le carry trade entre l’USD et l’EUR.

Un dollar qui baisse, c’est un euro qui grimpe

Notre troisième argument est en lien direct avec le deuxième point. Il apparait évident que les États-Unis ne peuvent pas tolérer sur la durée un dollar fort. En effet, la politique économique de Trump (même si elle est mise partiellement en œuvre) devrait conduire à une augmentation de l’endettement public couplée à un accroissement des tensions inflationnistes. Pour s’en sortir, les États-Unis n’auront pas d’autre choix que de déprécier leur monnaie dans le but d’exporter leur inflation vers leurs partenaires commerciaux. Ce n’est rien d’autre que ce qu’avaient fait Nixon au tournant des années 70 et Reagan au milieu des années 80 sous la pression des industriels américains.

Pour la zone euro, cela devrait se traduire par un nouveau cycle haussier des taux d’intérêt, un renforcement de l’euro et une progression de l’inflation qui pénalisera directement le pouvoir d’achat des ménages, en particulier dans les pays à basse croissance comme la France. À moyen terme, il y a donc plus de probabilités que l’euro remonte face au dollar que l’inverse.

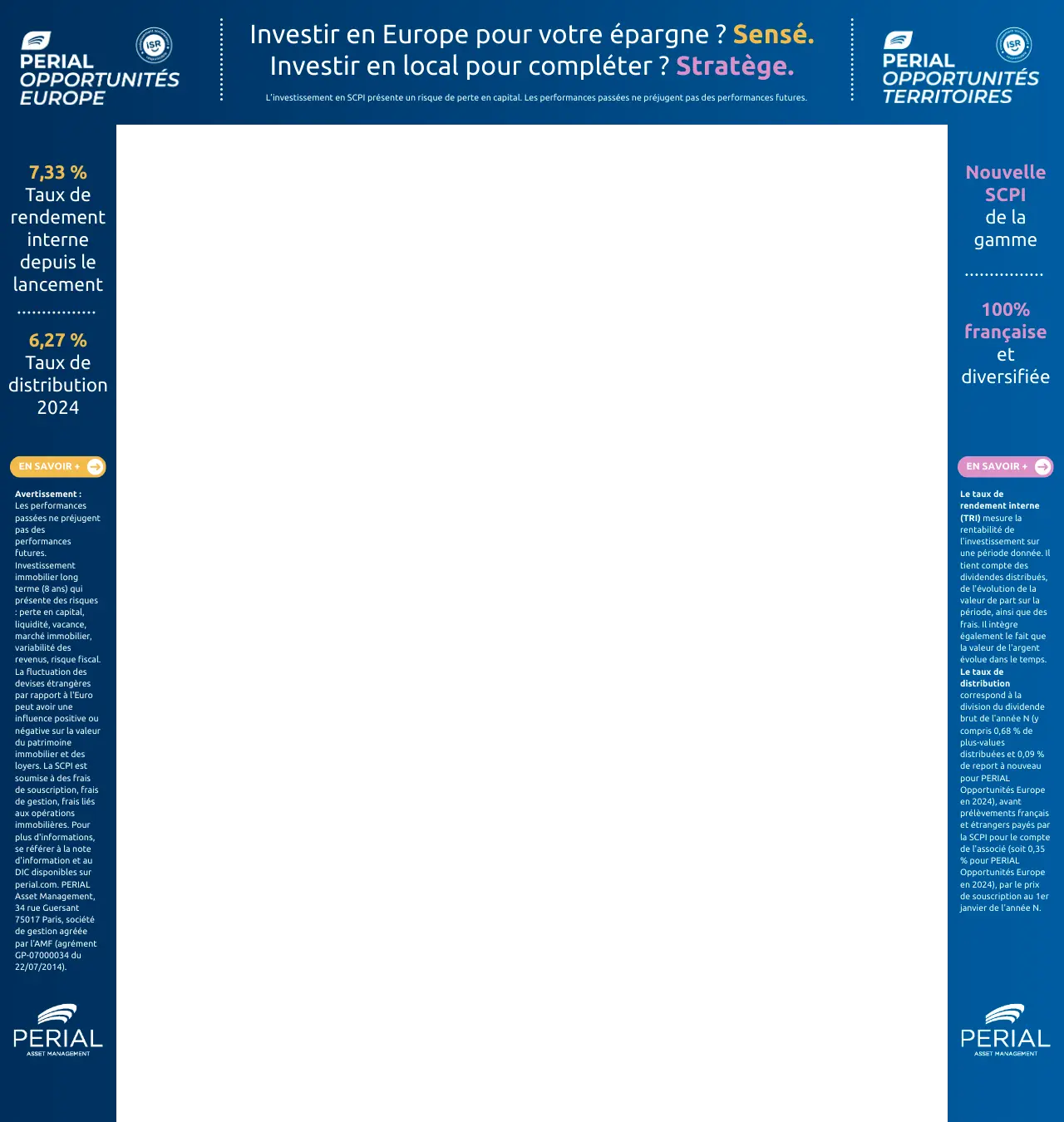

Graphique de la paire EURUSD sur la période 2014-2017 :

La balance commerciale de la zone euro limite la baisse de l’euro/dollar

Dernier point : l’excédent du compte courant de la balance commerciale de la zone euro qui ne cesse de gonfler, en particulier sous l’effet de l’excédent allemand (297 milliards de dollars en 2016). C’est un élément crucial depuis trois ans qui a limité la dépréciation de l’euro face au dollar et qui devrait encore peser dans la balance ces prochains mois.

Christopher Dembik

Lancée en Septembre 2008, la création de Saxo Banque résulte de l’acquisition du courtier en ligne français Cambiste.com par Saxo Bank A/S. Saxo Banque permet aux particuliers, banques et courtiers de négocier des devises, des CFD, des actions, des futures, des options et autres dérivés à travers ses plateformes de trading en ligne.

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.