Le cours du pétrole poursuit son évolution en tendance haussière, et ce depuis la fin du mois d’octobre 2020. Malgré la détérioration de la situation pandémique dans le monde, le cours du brut parvient à croître de plus de 50 % depuis les creux marqués en novembre et gagne près de 10 % depuis le début de l’année, tout en ignorant les menaces qui pèsent sur la mobilité et donc sur la demande de pétrole.

Comment expliquer une telle hausse ? Le pétrole parviendra-t-il à maintenir cet élan haussier en dépit de l’instabilité de la situation sanitaire ? Comment va évoluer le marché pétrolier à plus long terme ?

Les facteurs qui ont permis la hausse des cours du pétrole

Le premier facteur responsable de la hausse des cours du pétrole est la faiblesse du dollar américain qui n’a eu de cesse de s’accentuer depuis les élections présidentielles américaines. En effet, la tendance baissière que nous avons pu constater sur le dollar index a largement soutenu les prix de l’énergie. Cependant, la reprise haussière du billet vert à la suite de l’augmentation des anticipations d’inflation a entraîné l’or noir en territoire négatif, marquant une pause dans sa tendance haussière.

Un autre facteur de taille, qui n’a cessé de soutenir les cours de l’or noir, est la découverte de vaccins permettant depuis d’envisager une éventuelle reprise de la mobilité et un retour à la “normale”. Les nouvelles de validation de vaccins ont été accompagnées de nettes hausses sur les cours du pétrole et ont permis d’améliorer considérablement les estimations de demande de pétrole pour l’année 2021.

L’OPEP+ a également joué un rôle considérable dans le rallye des cours du pétrole en prenant la décision de ne pas lever les limites de production. Et l’Arabie Saoudite aura permis de soutenir davantage le marché en s’engageant à limiter volontairement sa propre production en raison de l’incertitude persistante sur la demande.

À cela, il faut ajouter l’impact de la demande en provenance d’Asie qui a également favorisé la hausse des cours du pétrole, avec notamment l’achat par la Chine de grandes quantités de matières premières depuis l’arrivée de la pandémie dans le monde occidental. Et la hausse de ses achats de matières premières concernait notamment le pétrole.

Les cours du pétrole soutenus par l’accroissement de la demande et la faiblesse du billet vert

Graphique supérieur : cours du contrat Future (R1) par rapport à l’offre et la demande de pétrole. Graphique inférieur : Cours du contrat Future (R1) par rapport au taux EURUSD. Source : Bloomberg

Ainsi, la hausse des cours du pétrole se justifie par plusieurs facteurs, notamment la faiblesse du dollar américain et la réduction de la production. Cependant, au vu des années 2009 et 2016, nous pourrions assister à une correction temporaire des cours du pétrole.

Les menaces qui pèsent sur le prix du pétrole

La première menace qui pèse sur le marché pétrolier, et a entraîné les prix du baril de pétrole en territoire négatif le 20 avril 2020, est bien entendu l’incertitude liée à la pandémie. Malgré les mesures de relance massives et le début des campagnes de vaccination, l’incertitude demeure et reste forte. En effet, les différentes mutations du virus ont quelque peu terni les perspectives, et ont assombri les estimations de demandes. L’émergence de certains “variants” ont poussé des pays à se confiner à nouveau, limitant ainsi la mobilité et donc les perspectives haussières pour le marché pétrolier.

Un autre facteur de taille pourrait limiter dans un temps la hausse des cours de l’or noir : un éventuel sell-off à Wall Street accompagné d’une forte hausse du dollar. Nous sommes actuellement dans une situation où l’évaluation des actions américaines est excessive et le rallye est alimenté entre autres par les particuliers américains qui ont recours à des call (options d’achat) comme substitut au marché action traditionnel. Ce comportement spéculatif de la part des particuliers américains pousse les courtiers à se couvrir en achetant directement des actions.

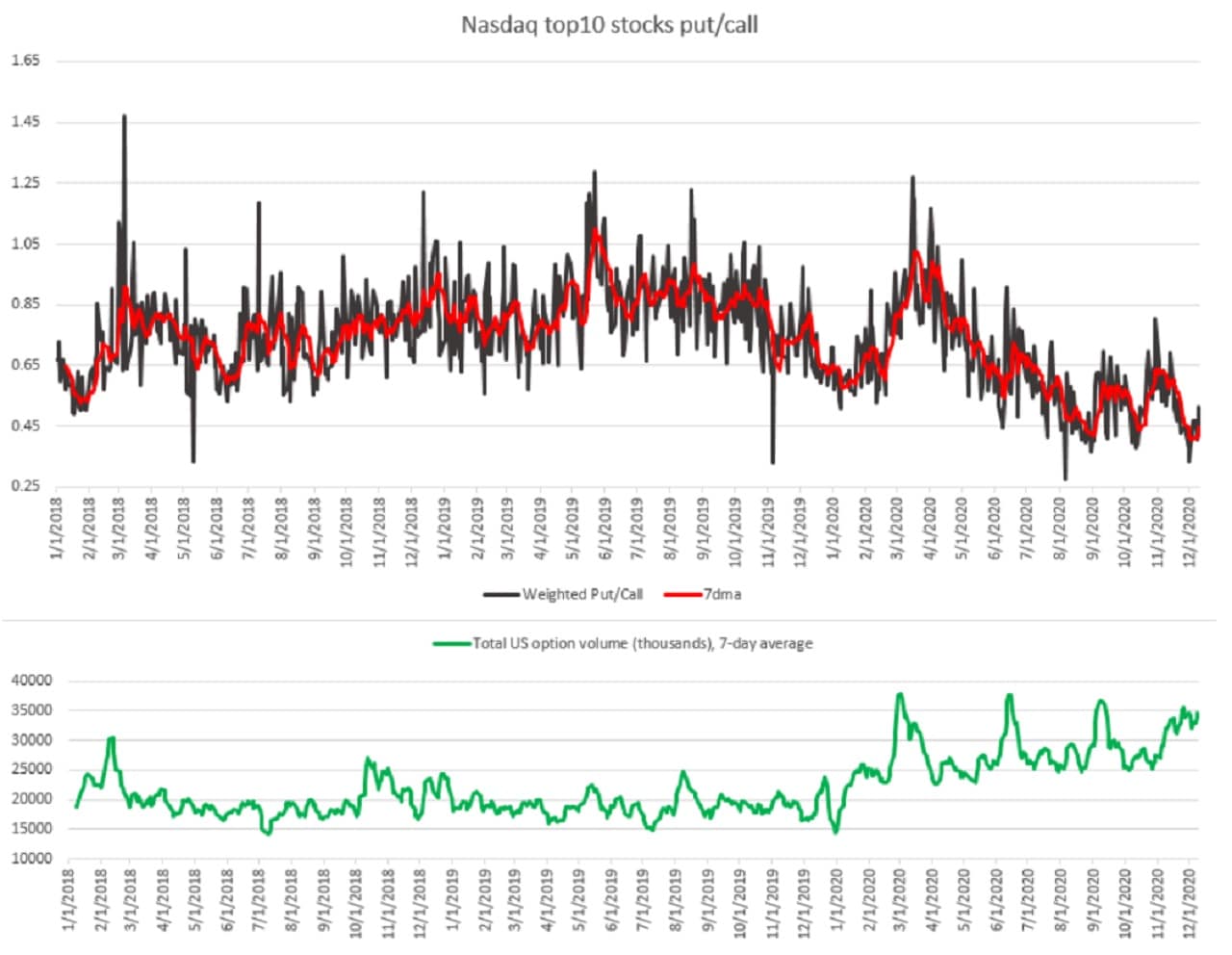

Le ratio Put/Call sur les valeurs du Nasdaq, à rapprocher du volume des options US

Le ratio put/call sur les valeurs du Nasdaq est à un niveau très bas (graphique supérieur) dans un contexte où le volume total sur options américaines est à des niveaux records. Source : Bloomberg, XTB Research

Enfin, tous s’accordent à dire que les mutations dans l’industrie automobile seront un frein majeur à la reprise du marché pétrolier et que le pic de l’or noir a déjà été atteint. En effet, le développement et l’adoption de véhicules électriques pourraient largement limiter la demande de véhicules à moteur à combustion en raison des réglementations environnementales. Cependant, comme nous le préciserons plus tard, la fin de l’or noir n’est pas pour demain et le marché pétrolier pourrait avoir encore de beaux jours devant lui.

Quelles perspectives pour la demande de pétrole en 2021 ?

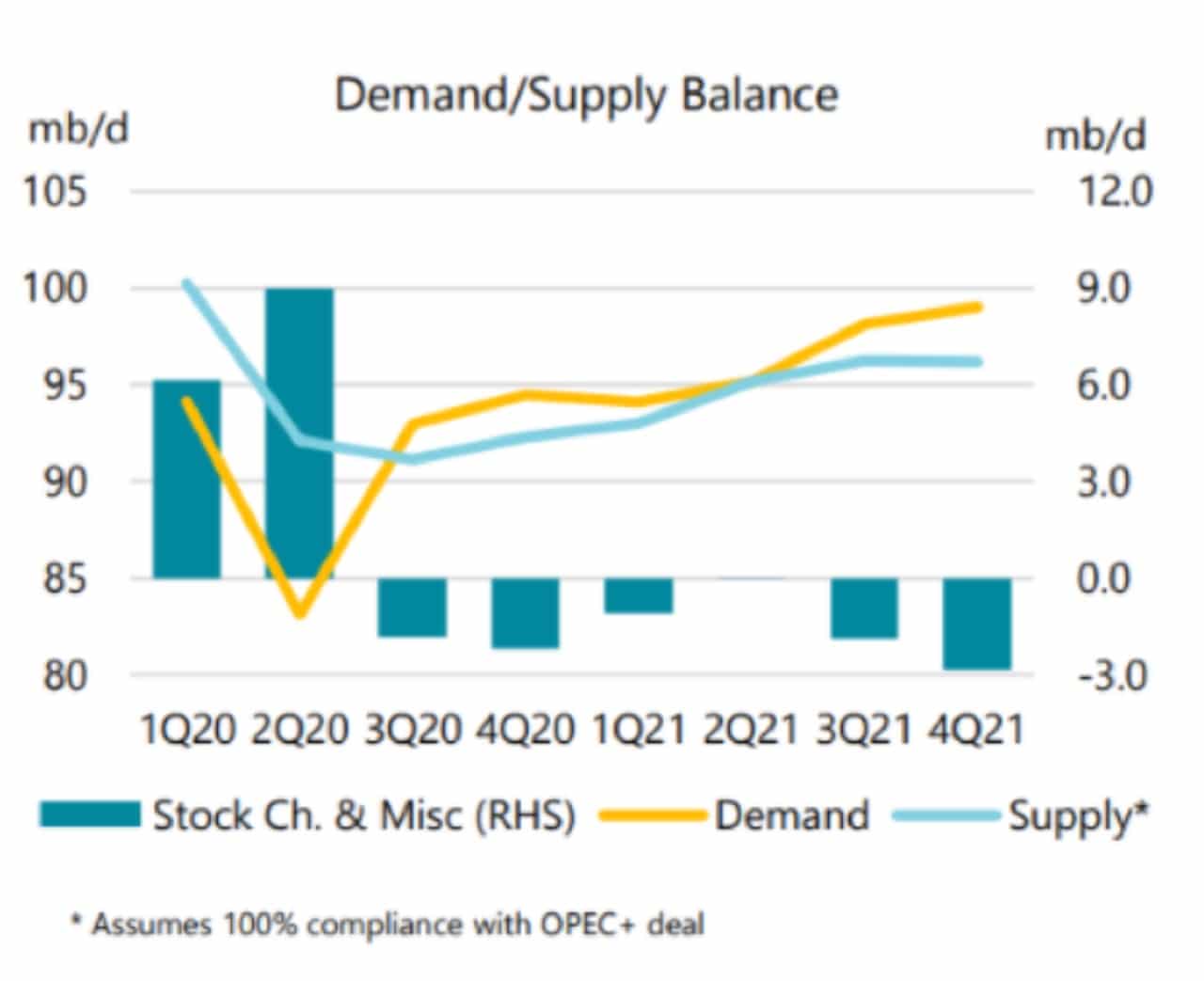

Les cours du pétrole ont jusqu’à présent augmenté de plus de 10 % cette année. De plus en plus d’institutions prévoient que les cours du Brent pourraient remonter aux alentours des 65-70 dollars le baril. D’une part, l’OPEP s’inquiète de la demande à court terme. D’autre part, l’EIA revoit à la baisse ses prévisions de demande pour le premier trimestre 2021 mais estime que la demande restera supérieure à l’offre pendant une grande partie de l’année 2021. Les prévisions de la demande pour le premier trimestre ont été revues à la baisse à hauteur de 0,6 mbpj alors que les prévisions pour l’ensemble de l’année 2021 ont quant à elles été abaissées à hauteur de 0,3 mbpj. L’offre mondiale devrait de son cotés être supérieure de 1 mbpj

L’offre et la demande de pétrole sur la période 2020 – 2021

L’IEA se montre moins optimiste quant au rebond de la demande pour l’année 2021. Néanmoins, les prévisions indiquent toujours un déficit important cette année dans l’hypothèse d’un respect à 100% de l’accord OPEP+. Source : EIA

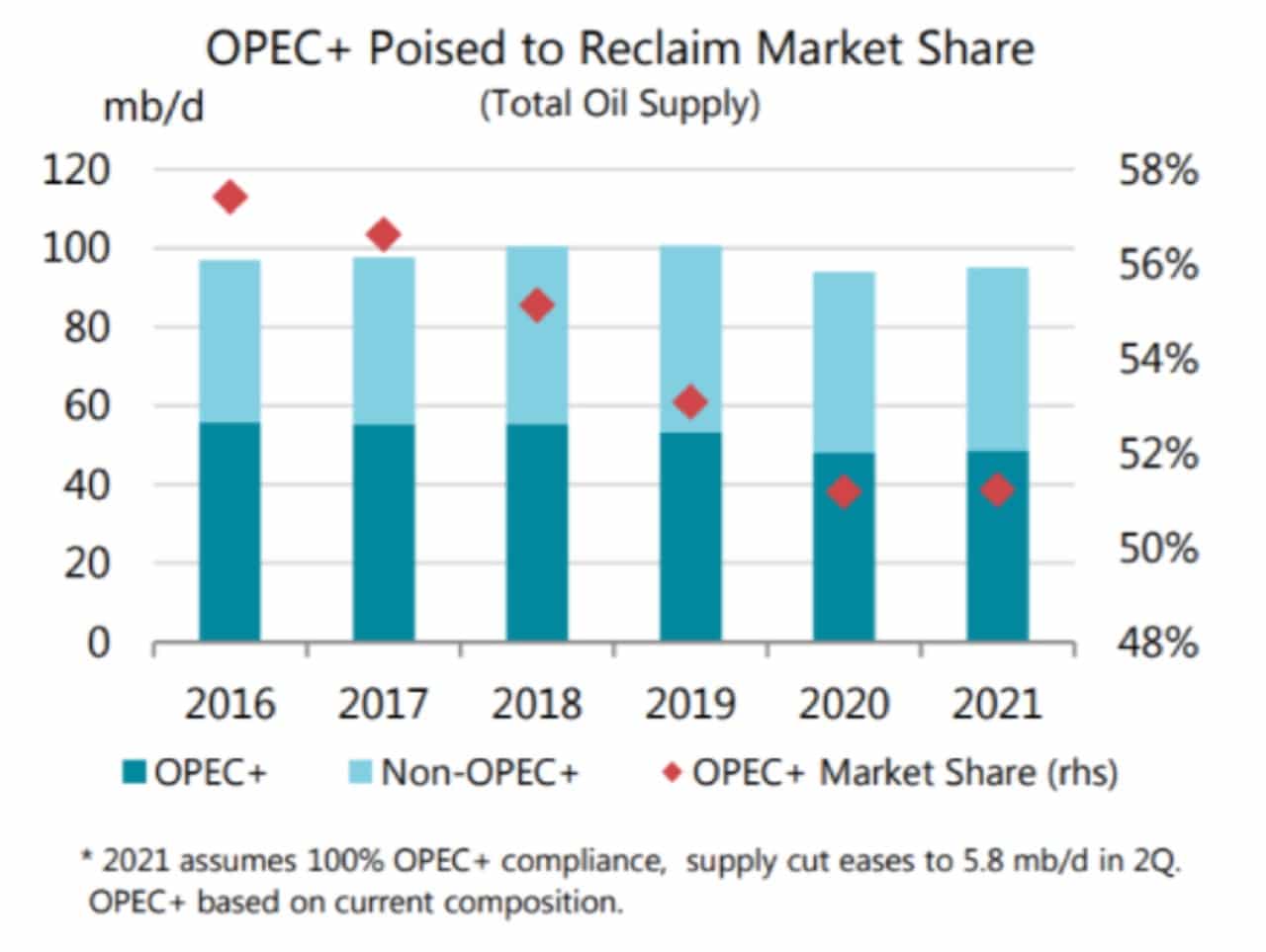

Hormis le soutien des cours du pétrole et le déficit créé par les limitations de production, l’accord des pays de l’OPEP+ a eu un effet néfaste pour ces pays producteurs et a entraîné une baisse de leur part de marché. Cette baisse de part de marché s’est amorcée il y a quelques années et s’est même accélérée à la suite de la pandémie de coronavirus. L’OPEP tentera-t-elle de regagner la part de marché perdue ? Tous les pays membres du cartel accepteront-ils de continuer à se sacrifier ?

Le recul des parts de marché de l’OPEP dans la production de pétrole

La part de marché de l’OPEP+ (marques rouges) a fortement diminué ces dernières années et a atteint un plus bas pluriannuel en 2020. Les réductions de productions se poursuivront-elles si la demande se redresse comme indiqué par l’EIA ? Source : EIA

Investir dans le pétrole : quels sont les nouveaux défis pour le marché pétrolier ?

La pression internationale pousse certains acteurs majeurs du secteur pétrolier à effectuer un virage stratégique vers des énergies plus “vertes” afin de limiter considérablement les émissions de carbone. Une position défensive face à une matière première qui pourrait selon certains avoir déjà entamé son déclin. Cependant, d’autres acteurs du marché ne voient pas les choses de la même manière, à l’image du Sultan Al Jaber, à la tête de Adnoc (Abu Dhabi National Oil Company). En effet, ce dernier a pour objectif d’augmenter la capacité de production de 3 mbj depuis 2016, à 5 mbj à horizon 2030, tout en poursuivant les programmes d’exploration. Une vision qui semble à contre-courant, qu’il justifie par le fait que le pétrole des Émirats arabes unis est parmi les moins coûteux à l’extraction (tout en étant le troisième producteur de l’OPEP) et qu’il sera donc incontournable dans un monde qui commence à tourner le dos à l’or noir. De plus, Al Jaber s’attend également à ce que la demande mondiale de pétrole surpasse le niveau des 100 mbj enregistrés avant la pandémie, et ce d’ici 2030, pour atteindre les 105 mbj. Enfin, au vu de la reprise soutenue en Chine et en Inde et du manque d’investissements de la part de certains acteurs du secteur, ce dernier table pour une pénurie de pétrole et il compte bien répondre présent à ce moment précis. À noter que selon certaines rumeurs, certains cadres d’Adnoc auraient fait pression récemment pour quitter l’OPEP, étant donné les faibles quotas attribués aux Émirats arabes unis.

Le Sultan Al Jaber prend également en compte les normes environnementales et annonce que le pays utilisera des technologies de capture de carbone pour créer ce que l’on appelle l’hydrogène bleu, fournissant ainsi une énergie plus propre. C’est de cette manière que l’hydrogène pourra être utilisé par les pays producteurs afin de fournir et de stocker l’énergie. Cette innovation pourrait prolonger la pérennité du secteur, tout en respectant les normes environnementales grâce à une réduction considérable des émissions.

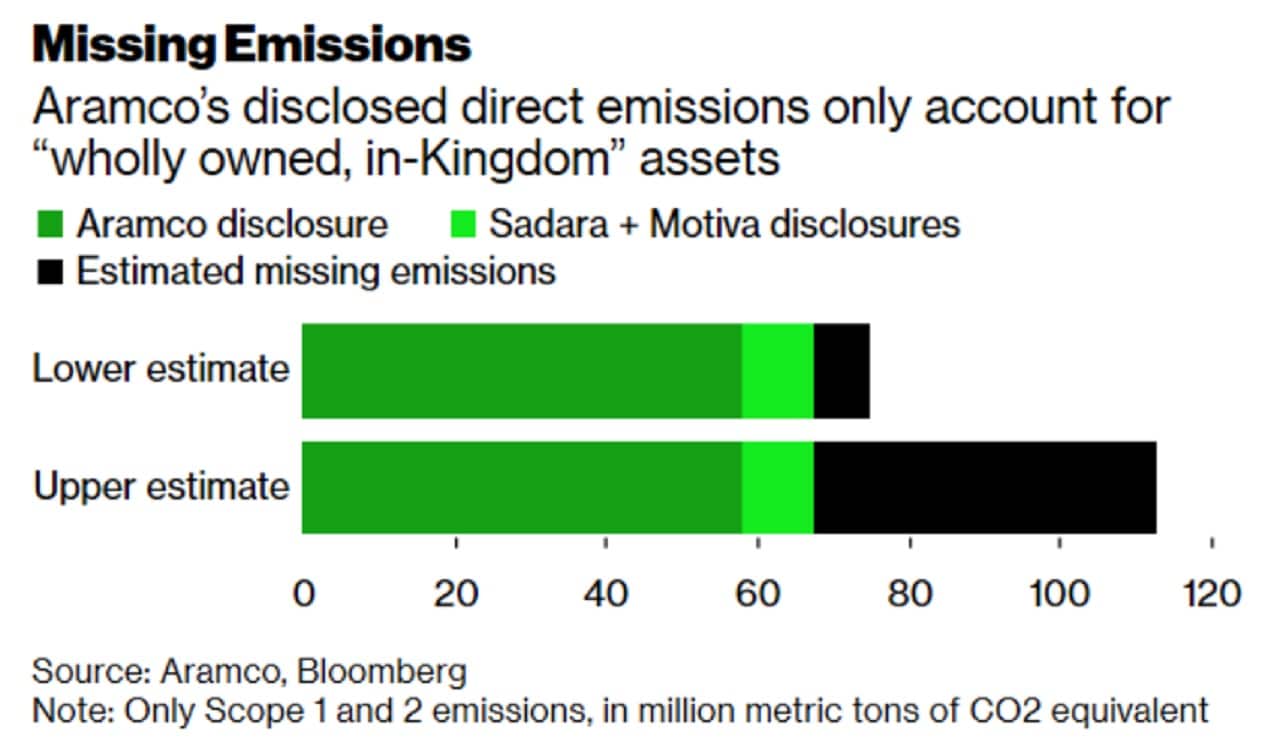

Du côté de l’Arabie Saoudite, plus grand producteur de brut au sein de l’OPEP, la promesse annoncée en 2019 (avant l’IPO de Saudi Aramco) d’accéder à des parts du géant pétrolier avec des réserves de pétroles inégalées, que ce soit en termes de volumes mais également en termes de respect du climat, semble ne pas être respectée. Un constat qui se confirme par l’omission de la part d’Aramco d’inclure une grande partie des émissions de carbone issues de ses raffineries et de ses usines pétrochimiques. En incluant les données omises par le géant pétrolier saoudien, cela doublerait l’empreinte carbone de Saudi Aramco.

Les omissions d’émissions carbone de Saudi Aramco, géant saoudien du pétrole

Omissions des émissions de carbone d’Aramco en noir contre émissions déclarées en vert. Source : Aramco, Bloomberg

Cette omission est un signal d’alerte pour les investisseurs qui se doivent d’évaluer les risques climatiques auxquels ils sont exposés à travers leurs portefeuilles. Ainsi, les émissions de carbone seront un critère de taille pour le secteur pétrolier. C’est pour cela que les géants du secteur tiennent des registres détaillés des émissions passées et futures de leurs installations individuelles, souvent largement supérieures à ce qui est divulgué aux investisseurs ou aux régulateurs.

Faut-il investir dans le pétrole ? Notre analyse technique du pétrole WTI

Le sentiment positif qui règne actuellement sur le marché pétrolier semble inébranlable, un marché qui ne réagit plus aux nouvelles mesures restrictives annoncées sur le Vieux continent, et plus récemment en Chine. Certains institutionnels tablent pour une poursuite de la hausse, cependant une correction pourrait avoir lieu prochainement.

Les cours du pétrole WTI plafonnent au contact des 53,90$ le baril, même si de nouveaux sommets sont envisageables, une correction semble inévitable. Pétrole WTI en données hebdomadaires avec indicateur Ichimoku et projections d’Hosoda. Source : xStation5

Pour l’heure, la hausse des cours du pétrole brut WTI s’est vue freinée par une résistance de taille, le niveau des 53,90$ le baril. Ce niveau pourrait être franchi à court-terme, mais un tel franchissement n’exclurait pas une correction, qui permettrait à de nouveaux acheteurs de prendre part au rallye des cours de l’or noir.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.