Avec la crise du Covid-19, le cours du pétrole chute de manière vertigineuse. État des lieux, analyse et anticipation de l’évolution du prix de l’or noir.

État des lieux de l’évolution des cours du pétrole

Depuis l’apparition du coronavirus et les mesures de confinement adoptées par différents pays, la demande de pétrole a fortement diminué entraînant ainsi les cours du pétrole brut en chute libre. Cette chute des cours du pétrole a été accentuée par la guerre des prix opposant l’Arabie Saoudite à la Russie, consécutive à l’échec des discussions dans le cadre des négociations de l’OPEP+. S’en est suivie une guerre des mots, rythmée par les espoirs de trouver un accord, mais également par la crainte de voir le monde inondé de pétrole à bas prix.

Malgré l’aboutissement des discussions entre pays producteurs qui sont parvenus à s’entendre sur une réduction de la production à hauteur de 9,7 millions de barils lors d’une première phase, le déclin du pétrole s’est poursuivi. Enfin, le 20 avril 2020, le cours du contrat à terme sur WTI pour mai est passé sous 0, en négatif, pour aller se rapprocher de -40$. Lors de la séance qui a suivi ce lundi noir pour le marché pétrolier, c’est au tour du contrat à terme sur WTI à échéance juin de se replier brusquement jusqu’à 6,40$, avant de se ressaisir quelque peu en fin de séance.

Cependant, le contrat WTI de juin, qui, contrairement à celui de mai lors du fort repli l’entraînant sous 0, n’arrive pas à échéance prochainement. Il aurait donc dû bénéficier de plus de liquidité que le précédent contrat dit de front-month (à échéance la plus proche, le 21 avril pour le contrat à terme WTI mai). Ce repli sous la barre des 10$ est dû aux difficultés rencontrées par USO (United States Oil Fund), l’un des plus grands fonds pétroliers aux États-Unis, lors de son passage d’une échéance à une autre (USO détenait 25 % des contrats à terme WTI à échéance juin).

Quelles conséquences attendre de cette baisse de prix du baril de pétrole ?

Instinctivement, un cours du baril faible semblerait être bénéfique à tout point de vue, notamment d’un point de vue du consommateur. Cependant, la réalité est tout autre, car cette chute des cours du baril de pétrole brut n’est pas sans conséquences, parfois dramatiques, pour certains pays producteurs tels que le Venezuela ou encore l’Algérie.

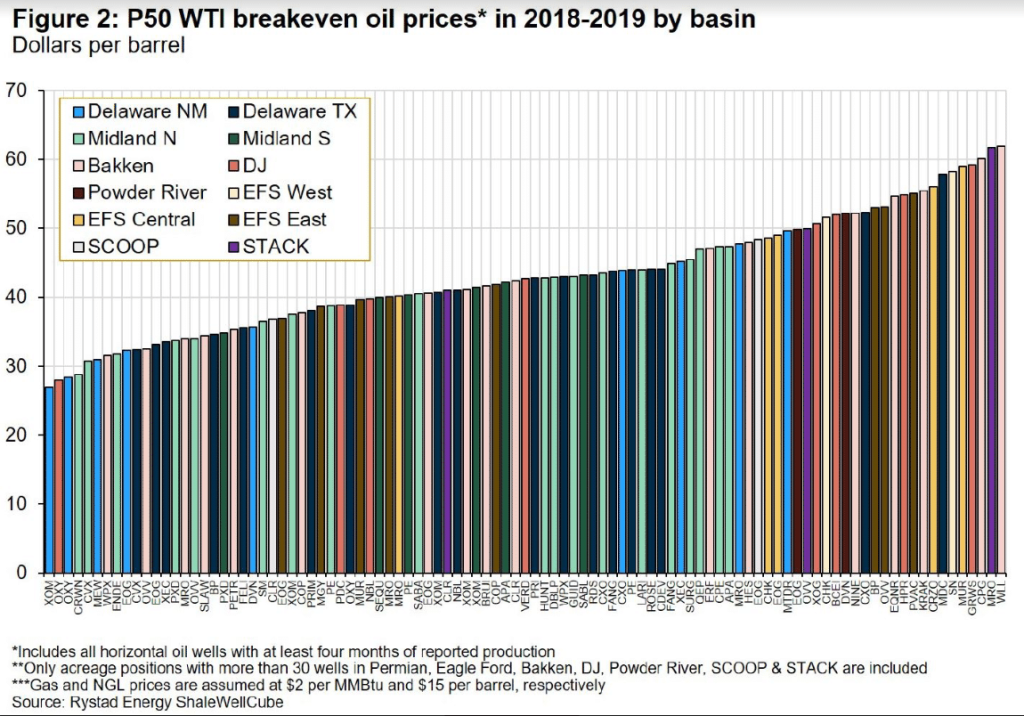

Une autre conséquence n’est pas au goût de tous : l’impact sur l’industrie du pétrole de schiste aux États-Unis. En effet, la technique d’extraction de ces plateformes pétrolières est coûteuse et ne pourrait se justifier économiquement avec un baril inférieur à 45$. Avec un cours du pétrole sous les 30$, 95 % des exploitations de pétrole de schiste aux États-Unis ne sont pas rentables, avec un seuil de rentabilité médian (breakeven) de 42 à 45$.

Graphique cours du pétrole et exploitations pétrole de schiste aux États-Unis

Représentation graphique du breakeven des différents sites d’exploitation de WTI aux États-Unis. À 30$ le baril, environ 95 % de l’industrie du pétrole de schiste aux États-Unis n’est pas rentable.

D’autres sites d’exploitation disposent d’un breakeven beaucoup plus faible, à l’image du pétrole d’Oman ou de Dubaï, disposant d’un seuil de rentabilité à 16,55$ en moyenne.

Ainsi, l’industrie du pétrole de schiste aux États-Unis, réputée robuste, est actuellement endettée et pourrait ne pas résister à ce qui semble être une sélection naturelle dans le secteur pétrolier.

Quels facteurs influencent les prix du pétrole ?

Comme toute matière première, le pétrole est soumis à l‘interaction entre l’offre la demande. Une offre déficitaire provoque une pression haussière sur les cours. En revanche, une offre excédentaire est baissière sur les cours du pétrole brut. Ce principe explique les différentes actions entreprises par l’OPEP, et ce depuis sa création en 1960, avec pour but initial de gérer les droits de concession, mais également, et principalement de nos jours, dans le but de mettre en place des actions coordonnées afin d’intervenir sur l’offre et de réguler les prix du marché pétrolier.

Le rôle de l’or noir dans le développement de nos économies et les revenus colossaux qui sont liés à son exploitation en font une matière première très sensible aux tensions géopolitiques, notamment au Moyen-Orient, mais plus largement dans toutes les zones disposant de cette ressource, à condition qu’elle soit exploitable à un coût raisonnable.

La concurrence de nouvelles énergies peut également influer sur les cours du pétrole brut, mais face aux niveaux de prix que le pétrole côtoie actuellement, ce facteur peut être écarté. Enfin, le niveau des stocks de pétrole brut est également un catalyseur pour ce marché, et représente un excellent indicateur de l’état de l’offre et de la demande à court terme. Ce sont justement les niveaux des stocks de pétrole dans l’Oklahoma, à Cushing, qui reflètent parfaitement la situation inédite à laquelle nous avons assisté : des prix du pétrole sous zéro, et ce pour la première fois depuis la création du marché à terme pétrolier.

À Cushing, les producteurs en sont arrivés à payer les acheteurs de pétrole, et ce afin de libérer de l’espace de stockage pour assurer la continuité de l’extraction. Il faut garder à l’esprit que l’arrêt de la production est très onéreux, il est donc préférable pour ces producteurs de payer les acheteurs, les coûts de maintenance étant colossaux. D’autres alternatives ont fait surface et le stockage en pleine mer dans des pétroliers se répand à présent, avec des capacités de stockage allant jusqu’à 2 millions de barils pour les supertankers.

Faut-il investir dans le pétrole ?

Le réflexe de tout investisseur rationnel face au cours d’une matière première se rapprochant de 0, serait de se faire une place au plus vite dans ce marché qui ne peut qu’être sous-évalué à court terme. Cependant, malgré le caractère exceptionnel du passage en négatif des prix du pétrole, nous pourrions assister à nouveau à une situation similaire à l’approche de l’échéance d’un contrat à terme. En effet, la demande ne reprendra pas aussi vite qu’elle s’est repliée, et investir sur un tel marché nécessite de pouvoir identifier d’un point de vue technique, la zone de consolidation qui servira de point de départ à une reprise durable des cours du pétrole brut.

Représentation graphique du pétrole WTI en données hebdomadaires

Une fois la consolidation achevée, la construction d’une première jambe haussière sera le point de départ de la nouvelle tendance et devrait s’accompagner d’une détente des stocks de pétrole brut, ou peut-être même d’une escalade des tensions géopolitiques au Moyen-Orient. Le franchissement des différents retracements de Fibonacci sera une opportunité de renforcer les positions acheteuses, à l’image du retracement de Fibonacci de 23,6 % aux portes du seuil psychologique des 20$, ou le retracement de Fibonacci de 50 % à 35,27$, qui représentera un obstacle majeur dans le comblement du gap issu de l’échec des discussions à la fin du mois février, resté béant depuis.

Enfin, au vu des éléments actuels, il serait peu réaliste d’aller chercher un comblement total de ce gap, et les cours du pétrole pourraient trouver un nouvel équilibre non loin du seuil psychologique à 40$.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.