Voilà trois semaines, au moment de l’écriture de cette analyse, que le Quantitative Easing (politique dite de « planche à billets »), a été lancé par la BCE sur le Vieux Continent. Trois semaines seulement et les premières prévisions de ralentissement des injections massives de liquidités sont déjà publiées par certains opérateurs boursiers. De notre point de vue, il est clairement trop tôt pour anticiper une telle option dans les prochains mois. Au contraire, nous insistons plus que jamais sur un évènement bien plus majeur, et plus proche : la normalisation de la politique monétaire des États-Unis ; autrement dit de la Fed.

Le mois d’avril, du moins sa première quinzaine, sera également marqué par le retour du dossier grec. En effet, ces derniers jours ont vu le retour des rumeurs lancées par Der Spiegel quant à l’incapacité d’Athènes à honorer ses dettes. Rumeurs démenties puis finalement … confirmées par Athènes. En effet, le gouvernement Tsipras a annoncé à ses créanciers que le pays serait à court de liquidités le 9 avril prochain. De quoi relancer les discussions autour d’un énième accord minime, autour d’un énième pansement provisoire. Rien de bien concret permettant une véritable résolution et pour laquelle même l’accord attendu en juin ne permettrait aucune avancée majeure.

En somme : ce dossier maintes fois relayés ces dernières années est en passe de revenir au centre des tensions boursières. En ce qui concerne notre trame de fond, nous incluons totalement cet évènement contextuel. Au-delà du simple fait que les précédents objectifs sur EURUSD (annoncés lors de l’analyse mensuelle de mars) ont été respectés, nous nous focaliserons pour avril autour d’un point pivot majeur : les 1,0850. Comme vous le découvrirez ci-dessous. Mais que l’on ne s’y trompe pas, les opérateurs boursiers risquent de simuler à nouveau un sentiment de crainte exagérée sur les marchés. En effet, il y a peu à craindre de cet énième déclenchement de peur.

Le temps presse, certes, mais il joue en faveur d’Athènes. En somme, les charges que doit honorer immédiatement la Grèce risquent à nouveau de reposer sur les partenaires européens, sous la forme de simples vases communicants. De plus, les expressions utilisées par Tsipras servent avant tout de levier de négociation. Citons par exemple « négociation post mortem », « nous n’avons aucun moyen pour aller au-delà du 9 avril » … Le fond du sujet demeure néanmoins préoccupant. Au-delà de la destruction économique du pays et de sa dette abyssale, les réformes que vient de présenter Tsipras à Bruxelles sont jugées comme insuffisantes.

À nouveau, le gouvernement grec devrait donc revenir sur ses engagements de campagne afin d’aboutir dans les tous prochains jours à un accord jugé comme « vital » bien que « provisoire ». Mais les véritables enjeux resteront sur la table. Le biais demeure ainsi très fortement intuitif : un accord serait salué sur les actifs européens tandis que les craintes agitées d’ici là devraient faire frémir les opérateurs. Dans le cas, peu probable, d’un échec des négociations, notre trame boursière habituelle (en direction d’une parité absolue sur EURUSD en 2015) n’en serait que plus renforcée. Ainsi, avant d’analyser la normalisation de la politique monétaire américaine via le relèvement des taux directeurs (juin ? septembre ?), concentrons-nous sur les échéances intermédiaires, à commencer par ce « fameux » jeudi 9 avril.

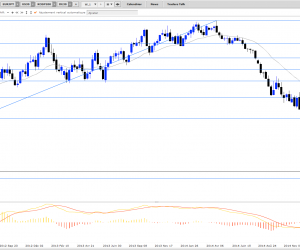

Analyse technique EURUSD d’avril 2015

Lors de notre précédente analyse technique mensuelle, nous concluions par ces mots : « Dans un premier temps, nous recommandons de viser 1,1100, puis 1,1025 et enfin 1,0920 en guise d’ultimes niveaux baissiers pour le mois de mars. ». Au-delà du fait que ces objectifs aient été respectés, voire dépassés, nous insisterons ici sur la poursuite de notre trame baissière sur EURUSD pour avril. In fine, il s’agit de la même trame que nous développons depuis l’été 2014. Rappelons ici qu’il s’agit avant tout de présenter des objectifs intermédiaires avant d’atteindre (voire de dépasser) une parité absolue et totale sur EURUSD en 2015.

Pour le mois d’avril, nous insisterons avant tout sur un point pivot majeur fixé à 1,0850. Sous ce niveau, nous recommandons plusieurs objectifs baissiers mais nous nous abstiendrons totalement d’entrer sur le marché au-dessus de cette valeur hautement symbolique et particulièrement puissante. Ainsi, les trois objectifs que nous recommandons (une fois les 1,0850 franchis à la baisse) se situent à 1,0735, 1,0625 et à 1,0510 en guise d’ultime niveau. Ce dernier objectif risque d’ailleurs de déborder sur le mois de juin en cas, à nouveau, de franchissement baissier et durable des 1,0850.

Pourquoi insister sur cette valeur de 1,0850 ? « Simplement » car le front de l’emploi américain vient d’envoyer un signal particulièrement inquiétant le vendredi 3 avril via un NFP à 126K contre une attente fixée à 244K et un précédent résultat (en mars, donc) de 295K. Cette valeur de 1,0850 doit donc être considérée comme une véritable frontière, comme un niveau à casser absolument avant d’activer à nouveau notre trame de fond, baissière, jusqu’à la parité absolue. N’oublions pas que de mauvais chiffres concernant l’emploi et l’inflation aux Etats-Unis laisseraient sous-entendre que la Fed aura besoin de maintenir sa politique monétaire accommodante (donc ses taux bas) pour plusieurs mois encore.

En conclusion, suite au succès des précédents objectifs mensuels, nous recommandons de viser 1,0735, puis 1,0625 et enfin 1,0510 en guise d’ultimes niveaux baissiers à cheval entre avril et mai. Si et seulement si, le pivot fixé à 1,0850 est franchi à la baisse. La pédagogie étant l’art de la répétition ! Néanmoins, nous insistons très lourdement sur l’importance du dossier grec jusqu’au 9 avril avant de reprendre l’analyse des craintes et des espoirs autour de la normalisation de la politique monétaire américaine. D’autant que le front de l’emploi US montre de puissants signaux d’affaiblissement pour le mois de mars 2015. Pour reprendre notre conclusion inchangée du mois dernier : « Poursuivons donc notre trame habituelle mais le bon sens nous invite à appeler à la prudence sur cette fameuse parité-reine ». Bien que, petit à petit, la parité absolue et totale semble de mieux en mieux se distinguer.

6ème partie du langage des Figures Chartistes : L’Epaule-Tête-Epaule suite et fin

Si l’ETE est une figure de distribution, l’ETE inversée traduit une phase d’accumulation et sera présente à la fin d’une tendance baissière. Cette configuration est symétrique à la précédente, avec un volume des échanges qui augmente au fur et à mesure que la figure chartiste se dessine. La prévision chartiste dépend des signes précurseurs que nous livrent à la fois le présent et le passé. Parmi ces signes, la relation entre les prix et les volumes est de loin la plus importante. L’évolution de ces deux variables ne conditionne pas seulement la pertinence de la figure repérée, elle permet également d’anticiper le sens par lequel les prix vont s’en échapper, ce qui aboutit ainsi à une véritable prévision.

Or jusque-là, la dichotomie adoptée pour classifier les figures chartistes manquait de rigueur, certaines pouvant être mixtes et traduire aussi bien des phrases de consolidation que des phrases de retournement de tendance. En utilisant le diagramme de Cobweb, il est possible de moderniser les différentes figures chartistes, et de proposer une nouvelle classification selon que les oscillations sont convergentes, persistantes ou divergentes. Mais cette méthode de reconnaissance de formes reste quelque peu subjective et susceptible de nombreuses interprétations.

La perception d’un opérateur boursier varie en effet selon l’environnement qui est le sien. Un opérateur pessimiste sur l’évolution du marché pourra, par exemple, être tenté, consciemment ou non, de rechercher une formation baissière alors que dans le même temps et sur le même graphique, un investisseur plus optimiste pourra être enclin à chercher une figure haussière (voir la notion de biais de confirmation). C’est pourquoi il faut être particulièrement sélectif dans la reconnaissance des figures chartistes ; il ne s’agit pas d’en voir un peu partout. Les repérer sans utiliser les volumes n’a aucune légitimité, d’autant que des figures ou des tendances peuvent également être perçues sur des séries aléatoires, qui par définition interdisent toute prédiction fondée sur leur passé.

Dorian Abadie

XTB France est la succursale française de la maison de courtage européenne X-Trade Brokers, créée en 2002 et spécialisée dans le trading en ligne sur CFD. Forte d’une présence internationale dans un marché en pleine croissance, la société compte aujourd’hui plus de 100.000 clients et 300 collaborateurs à travers le monde.

X-Trade Brokers DM S.A. fournit uniquement un service d’exécution d’ordre. Les informations de marchés et les analyses fournies restent à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation ou une sollicitation d’investissement. X-Trade Brokers ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB.