L’une des questions qui revient souvent de la part des traders particuliers est la suivante : « quel est le meilleur broker ? ». S’il peut sembler facile de répondre, une réponse intelligente à cette question nécessite quelques explications. En effet, le choix du courtier en Bourse doit se faire en fonction de sa stratégie de trading puisqu’un courtier Bourse pourra être parfaitement adapté pour une certaine catégorie de traders et dans le même temps totalement inadéquat pour d’autres traders.

Découvrez dans cet article, les différents types de brokers et leur fonctionnement ainsi que comment choisir le meilleur broker Bourse en fonction de son style de trading et son niveau de trading. Mais commençons par découvrir notre comparatif meilleur broker trading 2026.

Comparatif meilleur broker trading 2026

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08 % sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| 100€ de courtage remboursés pour les nouveaux clients sous conditions + 1€ de commission de courtage sur des actions françaises, américaines et ETF. Votre capital est à risque* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

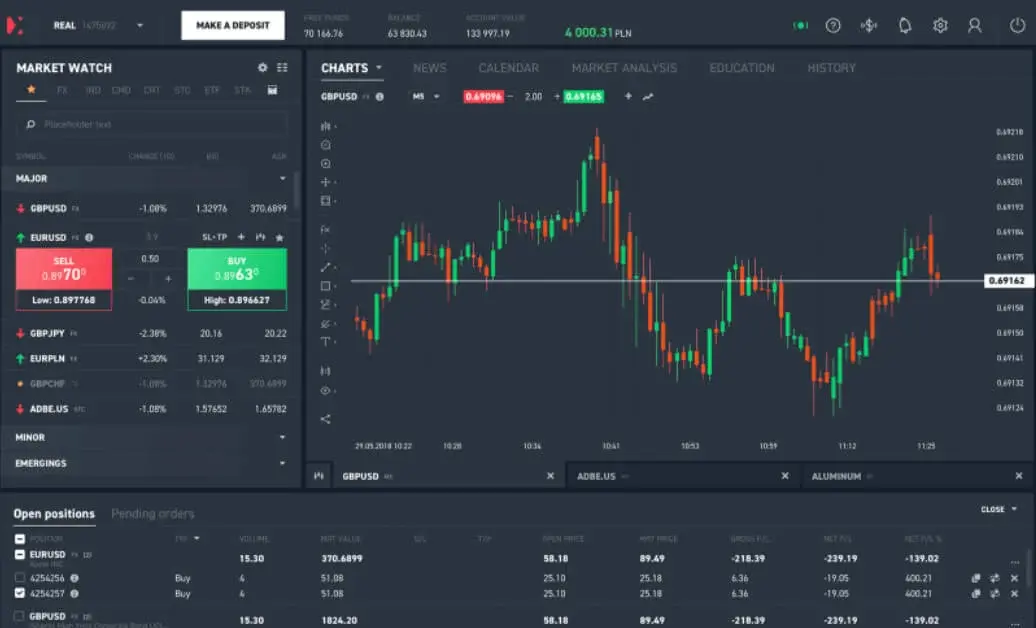

XTB : le broker pour trader actif

Présent dans le top des meilleurs courtiers trading, XTB, historiquement spécialisé dans le trading actif, propose une plateforme de trading performante pour les scalpers et day traders. Le broker XTB offre un accès aux produits dérivés sur actions, indices, matières premières et devises, avec une exécution rapide et des spreads compétitifs. La plateforme xStation de XTB est particulièrement prisée pour son ergonomie et la qualité de ses outils d’analyse technique, faisant du broker XTB un choix privilégié pour les traders dynamiques.

Plateforme de trading XTB

Source : XTB

Avantages du broker XTB

- Frais compétitifs: 0 commission sur les actions dans la limite de 100 000 € investis par mois (0,2 % au-delà)

- Plateforme de trading xStation 5 : outils d’analyse avancés et interface conviviale, adaptés aux traders actifs

- Formation gratuite : accès à des ressources éducatives pour améliorer ses compétences en trading

- Exécution rapide des ordres : temps et latence d’exécution des ordre réduit, essentiel pour le trading à court terme

Inconvénients du broker XTB

- Pas de fonctionnalité de carnet d’ordres : sur xStation 5, il n’y a pas d’accès direct au carnet d’ordres ou à la profondeur de marché, ce qui limite l’analyse poussée des zones de liquidité, essentielle pour les stratégies de scalping ou le trading au carnet d’ordres.

- Pas de produits dérivés complexes : les options et contrats Futures par exemple ne sont pas disponibles avec XTB.

Notre avis concernant le broker XTB

XTB est une option solide pour les traders à court terme grâce à sa plateforme de trading performante et ses ressources éducatives. Cependant, l’absence de certains produits dérivés pourront devenir des contraintes importantes pour les traders souhaitant se professionnaliser en trading.

Offre Spéciale XTB

XTB propose une nouvelle offre de bienvenue avec une action Renault offerte à l’ouverture d’un compte. Une opportunité concrète de tester le fonctionnement des marchés financiers, devenir actionnaire d’un grand groupe coté et se familiariser avec l’investissement en Bourse, sans prise de risque initiale. L’offre action Renault gratuite est valable jusqu’au 28 février 2026.

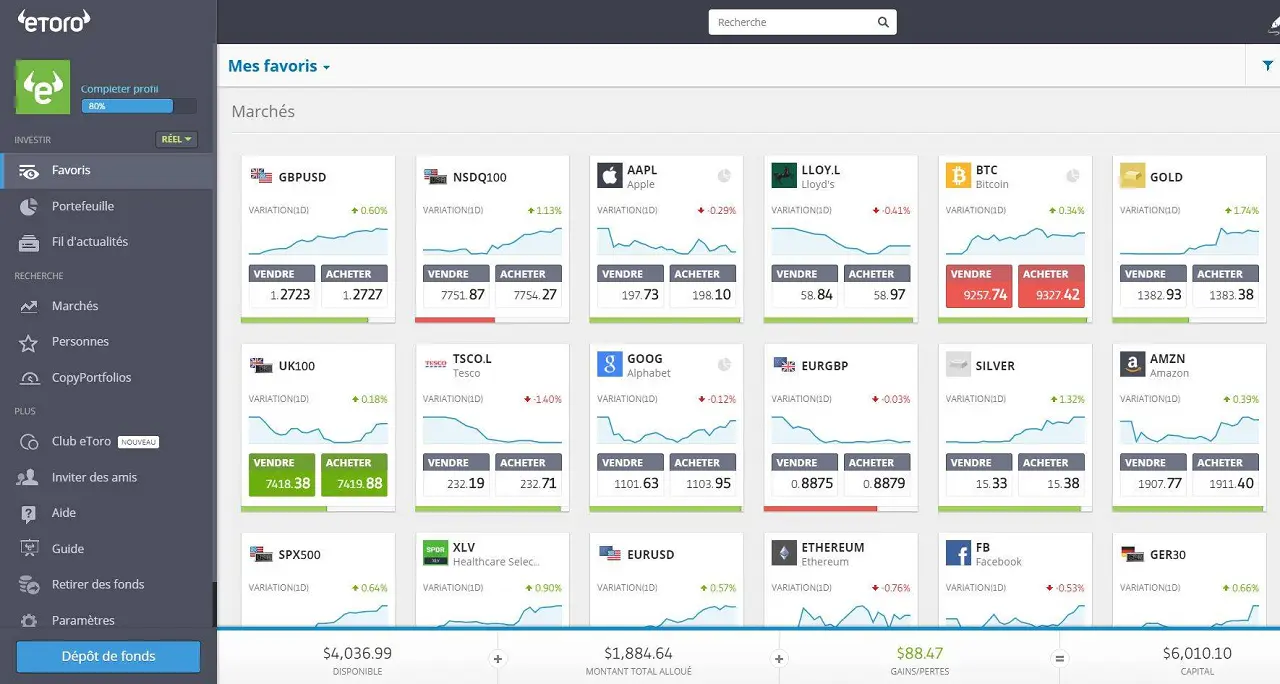

eToro : le broker leader du trading social

Découvrons le premier courtier de notre comparatif broker pour les traders.

eToro est l’un des meilleurs brokers, reconnu pour son offre orientée sur le trading social, permettant aux investisseurs de copier automatiquement les stratégies des traders les plus performants. Avec une interface intuitive et des fonctionnalités favorisant une approche communautaire, le broker eToro est un choix idéal pour les traders qui souhaitent combiner apprentissage et performance sur les marchés financiers. L’offre du broker eToro inclut les actions, ETF, crypto monnaies et autres produits dérivés.

Plateforme de trading eToro

Source : eToro

Avantages du broker eToro

- Plateforme intuitive : interface conviviale adaptée aux traders débutants, facilitant une prise en main rapide

- Trading social : possibilité de copier les stratégies de traders expérimentés, ce qui peut être utile pour les novices

- Large gamme d’actifs : accès à divers marchés, y compris les actions, ETF et les crypto-monnaies

- Investissement fractionné : possibilité d’acheter des fractions d’actions et d’ETF

Inconvénients du broker eToro

- Absence de carnet d’ordres : eToro ne propose pas d’accès direct au carnet d’ordres. Cela limite les possibilités d’analyse du flux d’ordres et handicape les stratégies de scalping ou d’arbitrage intraday.

- Retraits lents : des retards dans les retraits ont été signalés par des clients eToro, ce qui peut être problématique pour les besoins de liquidité rapide.

Notre avis concernant le broker eToro

eToro est idéal pour les traders débutants souhaitant s’initier au trading à court terme grâce à son interface intuitive et son aspect social. Cependant, l’absence d’un carnet d’ordre risque de poser problème pour les traders les plus pointus.

Offre Spéciale eToro

eToro propose en ce moment une offre de bienvenue pouvant aller jusqu’à 500 $ offerts pour les nouveaux inscrits eToro éligibles, sous conditions. Le montant offert dépend de votre dépôt et/ou de certains critères de l’opération, et la récompense est créditée après validation.

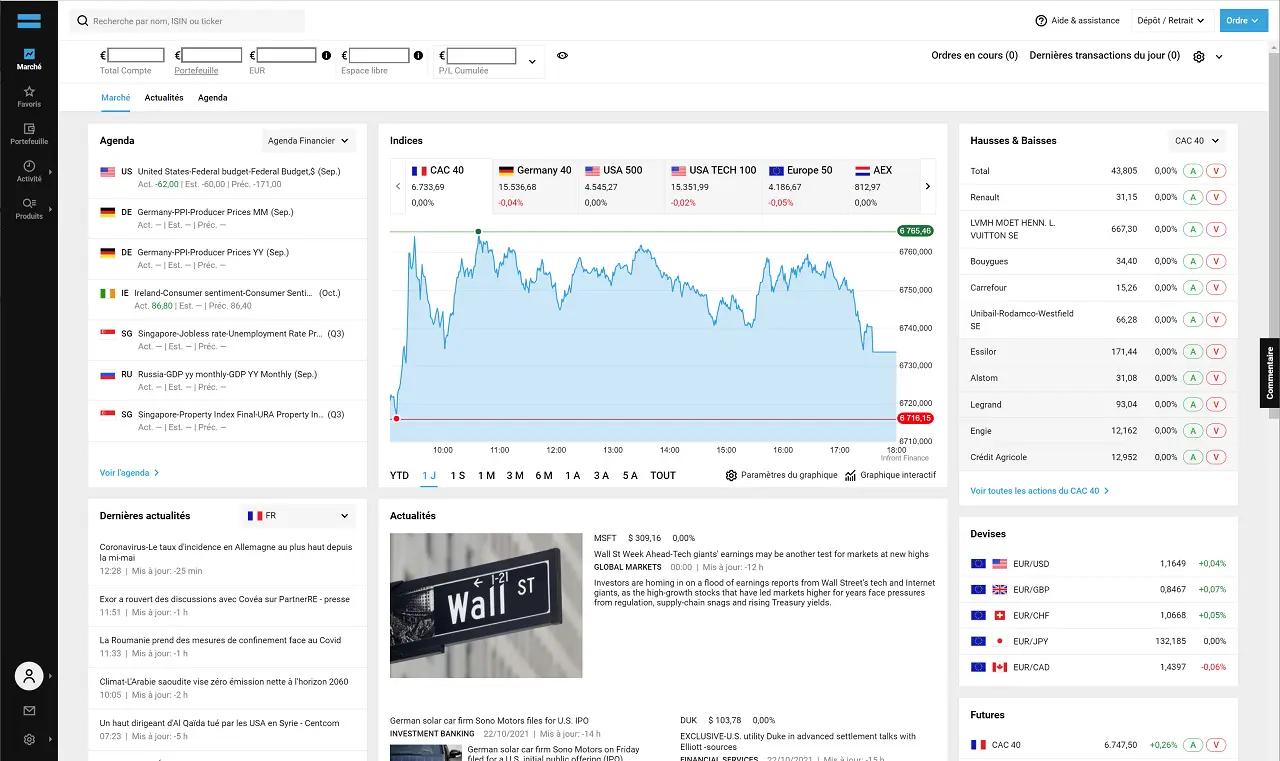

IG : le broker historiquement spécialiste du trading

Longtemps identifié comme un acteur de référence du trading sur produits dérivés, IG a fait évoluer son positionnement pour devenir une véritable entreprise d’investissement accessible aux investisseurs particuliers. Le broker IG permet désormais d’investir directement en actions et ETF, en complément de son offre historique, avec une plateforme de trading fiable, régulée et reconnue. Cette évolution d’IG vise à répondre aux besoins des investisseurs souhaitant combiner investissement long terme et approche plus active des marchés financiers, au sein d’un même environnement.

Plateforme de trading IG

Source : IG

Avantages du broker IG

- Investissement en actions et ETF : accès direct à de nombreuses actions et ETF, permettant une approche long terme en complément du trading actif

- Broker régulé et reconnu : acteur historique du marché, bénéficiant d’un cadre réglementaire solide et d’une forte crédibilité

- Plateforme de trading fiable et performante : interface stable, adaptée aussi bien à l’investissement qu’au suivi de portefeuille

- Large écosystème de produits : possibilité de combiner actions, ETF et produits dérivés au sein d’un même broker

- Qualité d’exécution : infrastructure robuste assurant des ordres exécutés dans de bonnes conditions de marché

Inconvénients du broker IG

- Plateforme de trading dense pour les débutants : la richesse fonctionnelle peut demander un temps d’adaptation pour les investisseurs novices

- Offre ETF moins exhaustive : la gamme d’ETF chez IG est plus restreinte que chez des brokers historiquement spécialisés sur l’investissement passif

Notre avis concernant le broker IG

IG a réussi à faire évoluer son positionnement en s’ouvrant pleinement à l’investissement en actions et ETF, tout en conservant la solidité et l’expertise qui ont fait sa réputation en trading. Le broker IG conviendra particulièrement aux investisseurs souhaitant centraliser investissement long terme et trading plus actif chez un acteur unique, fiable et régulé.

Offre Spéciale IG

IG propose actuellement une offre de bienvenue permettant de recevoir jusqu’à 150 € en actions offertes pour toute ouverture de compte éligible. Cette promotion est valable jusqu’au 31 mars 2026, sous conditions, et permet de débuter en Bourse avec un premier investissement offert par le broker.

Découvrez IG

Trade Republic : le broker pour trader occasionnel

Trade Republic s’est imposé comme l’une des applications mobiles financières de référence pour démocratiser l’investissement à long terme auprès des épargnants européens. L’application Trade Republic met en avant une approche simple et accessible, centrée sur l’investissement en actions et en ETF, avec des frais très réduits. Toutefois, le broker Trade Republic propose également l’accès à certains produits dérivés, permettant aux traders de réaliser des opérations ponctuelles pour optimiser leur portefeuille boursier. Mais cela reste néanmoins une solution d’appoint, car pour les traders actifs à la recherche d’outils d’analyse avancés, d’une grande réactivité, et d’une large gamme d’instruments financiers, Trade Republic présente des limites et ne pourra pas satisfaire les traders exigeants.

Plateforme de trading Trade Republic

Source : Trade Republic

Avantages du broker Trade Republic

- Frais compétitifs : 1 € l’ordre quel que soit l’actif et le montant, sans frais de garde ni frais d’inactivité, soit une tarification avantageuse pour les traders effectuant des transactions de taille importante

- Large gamme d’actifs : accès à plus de 8 500 actions, 1 500 ETF, 500 obligations et environ 50 crypto monnaies

- Investissement fractionné : possibilité d’acheter des fractions d’actions et d’obligations

Inconvénients du broker Trade Republic

- Outils d’analyse limités : l’application mobile et la plateforme web Trade Republic offrent peu d’outils d’analyse technique avancés.

- Absence de certains produits dérivés : bien que certains produits dérivés listés comme les turbos et warrants soient disponibles, les produits à effet de levier classique ne sont pas proposés, ce qui peut restreindre certaines stratégies de trading.

- Absence de carnet d’ordres : Trade Republic ne propose pas d’accès direct au carnet d’ordres. Cela limite les stratégies de trading avancées.

Notre avis concernant le broker Trade Republic

Trade Republic nous a séduit par sa simplicité d’utilisation et ses frais réduits, ce qui en fait une solution intéressante pour traders occasionnels qui privilégient une gestion moyen long terme, notamment via les actions et les ETF. En revanche, pour les traders actifs à la recherche d’outils d’analyse technique poussés, d’un accès étendu aux produits dérivés et d’une exécution rapide, la plateforme Trade Republic montre rapidement ses limites. Mieux vaut dans ce cas se tourner vers des brokers plus spécialisés en trading, capables de permettre aux traders de mettre en place des stratégies de trading plus sophistiquées. Comme toujours, le choix d’un broker doit rester aligné avec son profil de trader et ses objectifs de marché.

Découvrez Trade Republic

Freedom24 : le broker à la diversité de produits impressionnante

Découvrons le deuxième broker de notre comparatif courtier pour les traders.

Freedom24 se démarque par sa capacité à offrir une gamme de produits extrêmement large, incluant les actions, ETF, options et des produits structurés permettant d’avoir une garantie partielle du capital. Le broker Freedom24 est particulièrement apprécié par les traders souhaitant diversifier leur approche avec des produits dérivés comme les options américaines et européennes, tout en profitant d’une tarification compétitive.

Plateforme de trading Freedom24

Source : Freedom24

Avantages du broker Freedom24

- Accès à de nombreux marchés : possibilité de trader sur plus de 15 places boursières majeures, offrant une diversification géographique notamment sur les marchés asiatiques

- Des commissions de trading faible : à partir de 0,02 $ par ordre

- Large éventail d’instruments : plus d’un million d’instruments financiers disponibles, incluant actions, ETF, obligations et produits dérivés

Inconvénients du broker Freedom24

- Interface chartiste basic : certains traders auront besoin d’une interface d’analyse technique plus poussée.

- Complexité pour les débutants : la plateforme de trading Freedom24 peut être difficile à prendre en main pour les traders novices.

Notre avis concernant le broker Freedom24

Freedom24 offre une large gamme d’instruments financiers et un accès à de nombreux marchés, ce qui est avantageux pour les traders à court terme cherchant à trader sur des marchés de niche. Toutefois, l’interface d’analyse technique jugée trop sommaire et la complexité de la plateforme peuvent constituer des obstacles pour certains utilisateurs.

Offre Spéciale Freedom24

Freedom24 propose une offre de bienvenue avec jusqu’à 20 actions gratuites pour les nouveaux clients éligibles, sous conditions. Le nombre d’actions offertes dépend généralement du montant déposé et de l’activation de l’offre, avec un crédit attribué après validation.

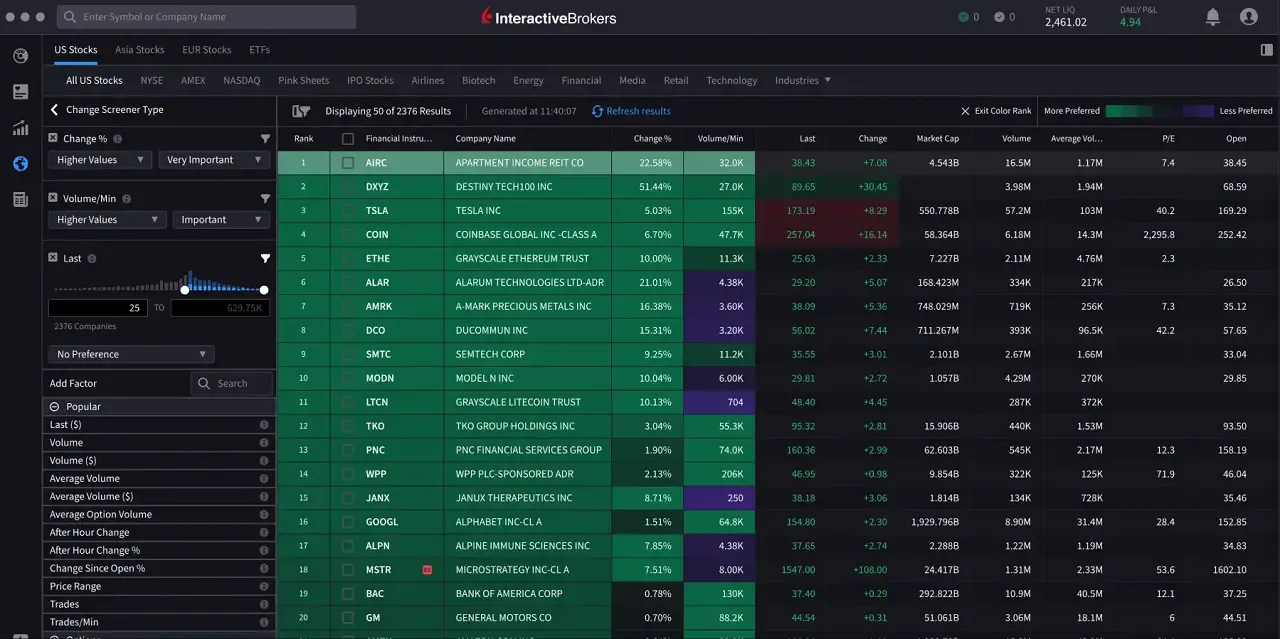

Interactive Brokers : le broker référence des traders professionnels

Broker incontournable de notre comparatif courtier trading, le quatrième broker que nous allons vous présenter est IBKR.

Sans aucun doute un des meilleurs brokers, Interactive Brokers (IBKR) est le graal des traders actifs, avec un accès quasi illimité aux marchés mondiaux et aux instruments financiers les plus complexes. Le broker Interactive Brokers propose non seulement les actions et ETF, mais aussi les contrats à terme (futures), options, turbos, certificats et autres produits dérivés, offrant ainsi une flexibilité sans égal. L’offre du broker IBKR est parfaite pour les investisseurs chevronnés nécessitant des outils avancés et des exécutions d’ordres de Bourse ultra rapides.

Plateforme de trading Interactive Brokers

Source : Interactive Brokers

Avantages du broker Interactive Brokers

- Frais compétitifs pour les traders actifs : commissions particulièrement avantageuses pour les traders très actifs

- Accès global : possibilité de trader sur de nombreux marchés internationaux, avec un accès à plus de 160 bourses dans le monde

- Outils professionnels : plateformes de trading avancées avec des fonctionnalités adaptées aux traders expérimentés

Inconvénients du broker Interactive Brokers

- Complexité de la plateforme : la platfeforme peut être très difficile à utiliser pour les traders débutants en raison de la multitude de fonctionnalités.

- Frais pour données en temps réel : des frais supplémentaires peuvent s’appliquer pour accéder aux données de marché en temps réel.

- Service client limité : le support peut être moins réactif comparé à d’autres brokers.

Notre avis concernant le broker Interactive Brokers

Interactive Brokers est un choix de premier ordre pour les traders à court terme expérimentés, offrant des frais compétitifs et un accès étendu à de très nombreux marchés. Toutefois, la complexité de la plateforme de trading et les frais supplémentaires pour les données en temps réel peuvent être des obstacles pour les traders débutants. C’est donc un broker à choisir si l’on est déjà un expert.

Découvrez Interactive Brokers

Saxo Banque : le broker expert des produits dérivés

Courtier parfait pour les traders, nous ne pouvions pas faire un comparatif broker trading sans parler de Saxo Banque.

Historiquement positionnée comme le meilleur courtier pour le trading sur produits dérivés, Saxo Banque met à disposition des traders une palette d’instruments incluant les options vanille, les options listées, les futures, turbos, certificats et autres produits dérivés. Avec une plateforme de trading robuste et un accès à plus de 40 000 instruments financiers, l’offre du broker Saxo Banque s’adresse aux traders exigeants recherchant puissance et sophistication.

Plateforme de trading Saxo Banque

Source : Saxo Banque

Avantages du broker Saxo Banque

- Large gamme d’instruments : accès à plus de 50 places boursières et une variété d’actifs, y compris actions, obligations, ETF et produits dérivés

- Plateformes de trading adaptées à différents profils d’investisseurs : SaxoInvestor pour les débutants et investisseurs du quotidien et SaxoTrader offrent des outils avancés pour le trading actif

- Outils d’analyse puissants : graphiques interactifs, screeners et rapports détaillés pour une prise de décision éclairée

Inconvénients du broker Saxo Banque

- Frais de conversion de devises : des frais de 0,25 % s’appliquent pour chaque conversion de devise, ce qui peut être une contrainte si vous tradez sur les marchés étrangers.

- Interface complexe pour les traders débutants : la richesse des fonctionnalités peut être déroutante pour les nouveaux traders. Mais le lancement de SaxoInvestor à l’interface plus intuitive et entièrement personnalisable a permis de simplifier l’investissement pour les nouveaux investisseurs.

Notre avis concernant le broker Saxo Banque

Saxo Banque est adaptée à tous les profils d’investisseurs grâce à leurs deux plateformes entièrement personnalisables. La large gamme d’instruments et les outils d’analyse avancés permettent de séduire aussi les traders à court terme expérimentés. Cependant, les frais de conversion de devises pourront freiner certains investisseurs.

Offre Spéciale Saxo Banque

Grâce à un partenariat avec Amundi, Saxo Banque permet d’investir dans près de 150 ETF Amundi sans frais de courtage. Une solution attractive pour diversifier son portefeuille boursier à moindre coût et accéder facilement à une large gamme d’ETF actions, obligataires et thématiques.

DEGIRO : le broker low cost avec un accès aux dérivés

Peut-être moins utilisé par les traders actifs, DEGIRO figure tout de même dans notre comparatif courtier pour les traders.

Bien que principalement connu pour ses tarifs compétitifs sur les actions et ETF, DEGIRO offre également l’accès aux contrats à terme (futures) et aux options. Le broker DEGIRO constitue ainsi une alternative intéressante pour les traders soucieux des coûts, bien que son offre de trading dérivé soit moins développée que celle des courtiers trading spécialisés.

Plateforme de trading DEGIRO

Source : DEGIRO

Avantages du broker DEGIRO

- Frais bas : commissions compétitives, idéales pour les traders soucieux de maitriser les coûts

- Interface simple : plateforme de trading épurée facilitant la navigation et l’exécution des ordres

- Accès à de nombreux marchés : possibilité de trader sur diverses places boursières européennes et américaines

Inconvénients du broker DEGIRO

- Pas de trading sur marge (pour les nouveaux clients) : les stratégies de trading avancées sur action, nécessitant un effet de levier, sont ainsi limitées.

- Outils d’analyse limités : il y a moins d’indicateurs et de fonctionnalités d’analyse technique comparé à d’autres plateformes de trading.

Notre avis concernant le broker DEGIRO

DEGIRO est une option à bas prix pour les traders à court terme recherchant une plateforme de trading simple et des frais réduits. Toutefois, l’absence de trading sur marge et d’outils d’analyse avancés peut limiter les possibilités pour les traders plus expérimentés.

Offre Spéciale DEGIRO

En ce moment, DEGIRO rembourse jusqu’à 100 € de frais de transaction et de gestion pour toute nouvelle ouverture de compte éligible, sous conditions, afin de vous aider à démarrer en réduisant vos premiers coûts d’investissement.

Brokers Bourse traditionnels : le trading accessible mais limité

Pour finir notre comparatif broker trading, nous allons nous pencher sur les courtiers Bourse traditionnels comme Boursobank, EasyBourse, Fortuneo ou encore Bourse Direct qui permettent d’accéder au trading via des turbos, warrants et certificats à levier, mais restent moins adaptés aux stratégies ultra actives comme le scalping par exemple, en raison d’une exécution souvent moins rapide et d’outils parfois limités pour l’analyse en temps réel.

Avantages des brokers bourse traditionnels

- Sécurité et fiabilité : plateformes opérées par des établissements solides, régulés et reconnus, avec une sécurité des fonds optimale

- Offre multi-supports : accès aux PEA, comptes-titres ordinaires et assurance vie, permettant de centraliser ses produits financiers

Inconvénients des brokers bourse traditionnels

- Frais élevés pour les ordres : les frais de courtage sont souvent forfaitaires et peu compétitifs pour des ordres fréquents ou de petits montants.

- Plateformes de trading moins pointues : les interfaces sont souvent peu ergonomiques, avec des fonctionnalités limitées en matière d’analyse technique ou de scalping.

Notre avis concernant les brokers bourse traditionnels

Les courtiers bourse traditionnels offrent un cadre sécurisant, ce qui peut rassurer les profils traders prudents. Néanmoins, ils sont nettement moins adaptés au trading actif à court terme, en raison de frais de transaction élevés, d’une technologie moins poussée et d’un manque de réactivité dans l’exécution des ordres. Les brokers bourse traditionnels peuvent davantage convenir pour de l’investissement passif à long terme, mais ne sont pas le meilleur choix pour des stratégies de trading intraday ou scalping par exemple.

Qu’est-ce qu’un broker ?

Dans le monde de la Bourse et du trading, un broker (ou courtier) est un prestataire de services d’investissement qui occupe la place d’intermédiaire entre les traders et les marchés financiers. Le broker permet donc aux traders de pouvoir acheter et vendre des titres ou des produits dérivés sur une multitude d’actifs (actions, obligations, matières premières, devises, etc.).

Certains des meilleurs brokers sont multi-produits, alors que d’autres sont spécialisés sur un type de produit boursier ou un type d’actif. On retrouve ainsi des courtiers actions, des courtiers CFD, des courtiers futures, des courtiers obligation, etc.

Dans le cadre des marchés réglementés (actions, futures), le broker sera membre d’une ou plusieurs bourses (Euronext Paris, London Stock Exchange, SIX Exchange, CME, CBOE, etc.) et donnera un accès pour ses clients aux bourses dont il est membre avec des conditions avantageuses.

Quand il s’agit de transactions OTC (de gré à gré) sur des marchés non réglementés, le broker va agir comme intermédiaire entre les investisseurs et les différentes contreparties éligibles de vos transactions, aussi parfois appelées fournisseur de liquidité.

Bien qu’à leurs débuts les brokers permettaient à leurs clients de placer des ordres par téléphone, aujourd’hui, la quasi-totalité des courtiers offrent une interface web ou un logiciel nommé « plateforme de trading » qui permet aux traders de placer directement et instantanément des ordres de bourse depuis un ordinateur ou un téléphone mobile.

Quels sont les différents types de brokers ? Comment fonctionnent les brokers ?

Il existe de nombreux types de brokers, certains étant très spécialisés sur des marchés bien précis. Puisque tout se négocie en Bourse, il existe par exemple des courtiers spécialistes du trading de matières premières agricoles (viande bovine, jus d’orange, blé, etc.) ou encore des courtiers spécialistes du trading des énergies (gaz, pétrole, électricité).

Nous allons nous focaliser ici sur les principales catégories de brokers, à savoir : les courtiers futures, les courtiers options, les courtiers actions et les courtiers CFD.

Les brokers futures

Les brokers Futures sont des courtiers spécialistes du trading sur les contrats à terme, lesquels permettent notamment le trading de matières premières, d’indices, de devises et de crypto monnaies. Le contrat à terme étant un produit financier listé en Bourse et standardisé, il n’y aura pas de grandes différences de fonctionnement d’un courtier à un autre.

Les principales différences seront tarifaires et concerneront les fonctionnalités de la plateforme mise à disposition. Les marges requises pourront également différer d’un courtier Bourse à un autre.

Il n’y a pas grand-chose d’autre à ajouter, si ce n’est que les contrats à terme s’adressent à des traders avertis en raison des risques qui sont associés et des montants requis assez élevés pour les traders.

Les brokers options

Un courtier bourse spécialisé sur les options est un intermédiaire financier qui permet aux investisseurs de trader divers sous-jacents tels que les actions, les indices, les devises, les matières premières, les crypto monnaies et même les ETF sous forme d’options.

L’une des caractéristiques les plus importantes des options, c’est qu’elles ont une date d’échéance, ce qui met le facteur temps au cœur du trading d’options. Les options fonctionnent un peu comme une assurance, l’achat d’une option implique le paiement d’une prime pour se couvrir contre une perte potentielle sur une période donnée, tandis que la vente d’une option permet de recevoir une prime en échange d’une exposition à un risque sur une période donnée. Très populaires aux États-Unis et aux Pays-Bas, les options sont encore relativement méconnues en France.

Les courtiers en options peuvent fonctionner de gré-à-gré (OTC). On parle alors d’options vanille OTC, qui sont des contrats personnalisés négociés directement entre deux parties, sans passer par une bourse. Toutefois, la majorité des options sont des produits listés en bourse, négociés sur des plateformes comme Eurex ou le Chicago Board Options Exchange (CBOE). Ces options listées offrent une plus grande transparence et liquidité, car elles sont standardisées et soumises à des régulations strictes, ce qui les rend accessibles à un plus grand nombre d’investisseurs.

Il n’y aura pas de grandes différences de fonctionnement d’un courtier option à un autre s’il s’agit d’options listées.

Les brokers actions

Commençons par souligner que très généralement, les courtiers actions permettent aussi l’achat/vente d’ETF, d’obligations et d’OPCVM, parfois même de turbos, de certificats et de warrants. En bref, on pourrait aussi dire que les courtiers actions sont des intermédiaires en titres de bourse.

La grande majorité des brokers actions vont vous donner accès aux principales bourses mondiales avec un mode de fonctionnement identique d’un courtier à un autre, comme c’est le cas avec les courtiers futures, et seul les frais de courtage vont différer. Il existe cependant quelques courtiers qui vont fonctionner différemment en exécutant les ordres de leurs clients sur des places financières alternatives.

Les courtiers Bourse qui fonctionnent sur des places financières alternatives (aussi connu sous le nom de MTF ou Dark Pool) vont avoir des particularités qu’il sera important pour un investisseur de prendre en compte dans le choix de leur broker.

Ce que vous devez retenir à ce sujet, c’est que sur les bourses mondiales, vous pourrez généralement obtenir de bons prix d’achat et de vente à condition de payer des commissions, alors qu’avec les places financières alternatives, il n’y a généralement pas de commission de courtage, mais les prix sont généralement moins bons.

Si vous souhaitez faire du trading actif, vous devez aussi vous renseigner sur les conditions de SRD (Service Règlement Différé) qui permet l’utilisation d’un effet de levier et de la vente à découvert sur des titres listés en Bourse. Tous les courtiers Bourse ne proposent pas le SRD, et les conditions tarifaires du SRD peuvent varier d’un courtier en Bourse à un autre. On va parler de « margin account » en anglais avec les courtiers internationaux.

En 2024, un autre enjeu important dans la comparaison des courtiers en bourse est le prêt de titres. Certains courtiers Bourse offrent désormais ce service, permettant aux investisseurs de prêter leurs actions à d’autres traders. Cela peut être particulièrement intéressant pour les investisseurs à long terme, car cela leur permet de générer des revenus supplémentaires sur leurs portefeuilles tout en conservant la propriété de leurs titres.

Les brokers CFD

Les CFD sont des produits dérivés à effet de levier qui permettent de trader sur quasiment tous les actifs et places financières mondiales, la particularité étant que les transactions sur CFD sont exécutées de gré à gré et que le mode de fonctionnement sur les CFD peut fortement différer d’un broker à un autre.

Le sujet est si complexe qu’il pourrait faire à lui seul l’objet de plusieurs articles, nous allons donc résumer et simplifier les choses aujourd’hui en vous expliquant les trois modes de fonctionnement principaux des courtiers CFD.

D’un côté, nous avons les courtiers qui sont souvent définis comme « Market Maker » (teneur de marché en français). Ce type de courtier Bourse va prendre la contrepartie des transactions de ses clients et gérer le risque en optant soit pour une couverture du risque, soit pour garder le risque en interne.

Ce type de broker peut offrir des spreads fixes ou des ordres à exécution garantie. Les frais de financement pour les positions maintenues plusieurs jours sont généralement plus faibles avec ce type d’intermédiaire, alors que les spreads sont globalement plus importants.

À l’opposé, on retrouve les brokers type STP (Straight Through Processing ou « traitement direct » en français).

Ce type de courtier CFD ne prendra pas la contrepartie de ses clients, mais va automatiquement transmettre les ordres de trading de ses clients vers des contreparties tierces nommées « liquidity provider » (en français, fournisseurs de liquidité). Les liquidity providers peuvent eux-mêmes être des market makers, des banques, des fonds spéculatifs ou des sociétés de trading haute fréquence. Les spreads ne sont généralement pas fixes, mais bien que variables, ils seront plus serrés. Les ordres peuvent subir un slippage si le montant de la transaction est trop élevé. Avec un broker STP, les frais de financement sont plus chers qu’avec un teneur de marché.

Le troisième type de courtier CFD, bien que nettement plus rare aujourd’hui, est le courtier ECN (Electronic Communication Network). Les courtiers ECN fonctionnent de manière très similaire aux courtiers STP (Straight Through Processing), à la différence près que les différents market makers et fournisseurs de liquidité sont organisés sous forme d’un carnet d’ordres visible par les traders, comme dans une bourse traditionnelle. Cela permet aux traders de voir les différentes offres et demandes en temps réel, offrant ainsi une transparence accrue. Cependant, il est important de noter que les produits proposés par les courtiers ECN restent des produits OTC (Over-The-Counter), ce qui signifie qu’ils ne sont pas échangés sur des marchés réglementés meme si la structure d’un ECN s’inspire des marchés réglementés dans leur mode de fonctionnement.

Avec le mode de fonctionnement des brokers STP et ECN, une pratique courante est le « last look ». Cette condition permet aux fournisseurs de liquidité de rejeter un ordre après qu’il leur soit parvenu. Par conséquent, les prix affichés sur la plateforme du courtier ou dans le carnet d’ordres sont indicatifs et ne garantissent pas une exécution à ces prix-là. De très rares brokers offrent une exécution sans « last look » (ou « no last look »), où les fournisseurs de liquidité s’engagent à exécuter les ordres au prix affiché. Cela améliore la qualité d’exécution des ordres pour ces courtiers, mais entraîne une liquidité plus limitée, car les fournisseurs ne garantissent ces exécutions que pour des montants réduits.

Quel broker pour un trader débutant ?

Certaines offres de courtage sont plus adaptées aux débutants en trading que d’autres. Par exemple, l’objectif pour un trader débutant sera de découvrir les marchés financiers et de tenter de les comprendre dans un environnement intuitif, alors que les frais et les spreads ne seront peut-être pas les critères les plus importants. En revanche, l’ergonomie de la plateforme de trading, le support client et le soutien pédagogique apporté par le broker, ainsi que les outils d’analyse seront probablement importants pour un trader débutant.

Inutile de se diriger vers un broker dont l’offre trading est réservée aux traders experts si vous êtes un trader débutant. Vous pourrez toujours changer de broker par la suite. Comme pour le permis de conduire, pour éviter de se planter, on n’apprend pas à conduire avec une Porsche.

Il faut bien comprendre qu’au début, vous n’aurez surement pas une idée précise de la stratégie de trading que vous souhaitez mettre en place, il vous faudra donc choisir un broker polyvalent.

Un débutant pourrait s’orienter vers un broker comme eToro, offrant de nombreux supports pédagogiques avec la eToro Académie. Le Trading Social peut également être un moyen de se former en apprenant des meilleurs traders.

Le broker XTB présente également une excellente offre pour un trader débutant, car la plateforme de trading xStation mise à disposition par XTB est reconnue pour sa facilité d’utilisation. De plus, XTB met aussi fortement l’accent sur la formation et permet à ses clients d’avoir des informations financières et des analyses à la portée d’un novice en Trading.

Quel broker pour un trader expert ?

Les besoins et les exigences pour pratiquer le trading au quotidien vont évoluer au fur et à mesure qu’un trader particulier avance dans son parcours d’initiation au trading. Ainsi, un expert du trading sera à la recherche d’une plateforme de trading plus sophistiquée même si son utilisation est complexe, ce ne sera plus un frein pour un trader expert. L’assistance du broker ne sera plus un critère important et en fonction de sa stratégie de trading, le trader expert sera sensible aux particularités de l’offre (coûts, rapidité d’exécution, spreads, conditions générales, etc.).

S’il n’est pas obligatoire pour un trader de s’arrêter sur une seule stratégie ou un seul style de trading, un trader expérimenté devrait avoir une idée précise de ses besoins. Il sera donc judicieux de s’orienter vers un broker spécialisé en trading, offrant des conditions de trading adaptées à la stratégie souhaitée. Il sera aussi possible de choisir plusieurs brokers dans le cas où vous auriez l’intention de mettre en place différentes stratégies.

Un trader expert pourrait par exemple choisir de s’orienter vers un courtier comme Saxo Banque s’il souhaite négocier des produits dérivés comme les options, ou alors vers un broker comme Interactive Brokers pour du scalping ou du trading algorithmique.

Quel broker en fonction de son style de trading ?

Il n’y a pas qu’une seule façon de trader sur les marchés financiers. On dit même qu’il y a autant de stratégies de trading que de traders. Cependant, la plupart des stratégies de trading se retrouvent dans l’une des grandes catégories de style de trading que nous allons vous présenter ci-dessous.

Scalping

Le scalping est le style de trading qui correspond à la représentation la plus courante du métier de trader, c’est-à-dire réaliser un grand nombre de transactions chaque jour et ne jouer que sur les micromouvements des marchés. Avec des trades d’une durée ne dépassant pas quelques minutes le plus souvent, et même parfois seulement quelques secondes, le trader scalper utilise des produits dérivés à effet de levier pour décupler les gains réalisés.

Quel broker pour le scalping ?

Ce style de trading nécessite un courtier Bourse qui est capable d’offrir une exécution des ordres très rapide et avec beaucoup de liquidité afin de réduire les risques de slippage. Les coûts et le prix d’exécution sont des critères importants pour déterminer quel est le courtier à choisir pour mettre en place une stratégie de scalping.

Trading Algorithmique

Le trading automatique (ou algorithmique) est assez proche du scalping à la différence que c’est un logiciel (robot trader) qui va gérer le passage des ordres. Un algorithme va passer les ordres d’achat et de vente automatiquement selon des conditions programmées.

Quel broker pour le trading algorithmique ?

Bien que la durée de trade puisse être très courte (comme en scalping), ou durer plus longtemps (plusieurs jours/semaines), il est préférable pour le trading automatique de choisir un courtier Bourse qui répond aux mêmes exigences que celles nécessaires pour mettre en place une stratégie de scalping. Il faudra aussi veiller à ce que la plateforme de trading autorise le trading automatique (comme MetaTrader 4 ou MetaTrader 5, ou encore TradeStation, Multichart ou ProRealTime).

À un niveau avancé, les traders pratiquant le trading algorithmique privilégieront un accès direct à une API, leur permettant de connecter et d’exécuter efficacement les stratégies qu’ils ont développées via leurs propres programmes.

Day Trading

Le day trading est une stratégie de trading à court terme où les transactions sont effectuées sur une seule journée. Les traders achètent et vendent des actifs, tels que des actions, des devises ou des crypto monnaies, avec l’objectif de profiter des variations de prix intrajournalières. Chaque position ouverte doit être clôturée avant la fin de la journée de bourse, ce qui signifie que les trades peuvent durer quelques minutes à plusieurs heures, mais jamais au-delà d’une journée.

Quel broker pour le day trading ?

Pour pratiquer le day trading, il est essentiel de choisir un broker offrant des spreads étroits et des commissions réduites, car le coût de transaction sera un élément déterminant pour optimiser les gains. Contrairement au scalping, où une exécution ultrarapide est primordiale en raison de la fréquence élevée des trades, la vitesse d’exécution est moins importante pour les day traders. Par ailleurs, les frais de financement, facturés pour les positions conservées au-delà d’une journée, n’ont aucune incidence pour les day traders, car toutes les positions sont clôturées avant la fin de la journée de bourse.

Swing Trading

Le swing trading reste un style de trading court terme, même si les positions peuvent durer beaucoup plus longtemps qu’en scalping. L’horizon de temps d’un trade en swing trading peut varier de quelques jours à quelques semaines. Il s’agit d’un style de trading qui consiste à suivre les va-et-vient des prix de marché.

Quel broker pour le swing trading ?

Pour la mise en pratique de ce genre de stratégie, il est important de choisir un courtier qui offre un bon compromis entre des frais de financement pas trop importants et des coûts d’exécution compétitifs.

Trading de Position

Le trading de position est un style de trading dont l’horizon de temps peut durer quelques mois, voire quelques années. Le but est de suivre une position pendant toute sa durée de vie et de construire toute une stratégie autour de la gestion de ce trade.

Quel broker pour le trading de position ?

Même si l’on ne peut pas connaître à l’avance la durée d’un trade avec ce style de trading, il s’agit le plus souvent de transaction à long terme. Il faudra donc s’orienter vers des courtiers dont les frais de financement sont faibles, même si la contrepartie est de n’avoir accès qu’à un faible effet de levier.

Trading de tendance

En pratique assez proche du trading de position, le trading de tendance est aussi une stratégie plutôt long terme. Cette fois-ci, le cœur de la stratégie consiste à se focaliser sur le suivi des grandes tendances du marché.

Quel broker pour le trading de tendance ?

La rapidité et les coûts d’exécution du courtier sont moins importants que les frais de financement pour ce genre de stratégie moyen et long terme.

Comment choisir le meilleur broker Bourse en fonction de son style de trading ?

Quand il s’agit de choisir un courtier en Bourse, il va falloir se décider entre un courtier qui est adapté au trading court terme ou un courtier qui est adapté au trading long terme.

C’est donc en fonction de l’horizon de temps de sa stratégie que l’on va pouvoir déterminer quel est le meilleur courtier à utiliser.

En ce qui concerne les courtiers futures, la principale chose qu’il faudra vérifier est le niveau de marge exigé. Un trader qui souhaite spéculer à très court terme aura probablement des exigences de levier plus importantes que celui qui va prendre des positions à moyen ou long terme.

Il faudra notamment vérifier les niveaux de marge requis pour les positions « overnight » pour ceux qui seront amenés à garder des trades ouverts pendant plusieurs jours. Un scalper sur les futures devra aussi prêter attention aux montants des commissions de courtage.

Dans le cas des courtiers en actions, rappelez-vous que nous vous expliquions qu’il existe des courtiers Bourse qui placent les ordres sur des places boursières traditionnelles et d’autres sur des places alternatives.

Les premiers offrent de meilleurs prix, mais avec des commissions, alors que les seconds proposent généralement du trading sans commission, mais avec des prix qui ne sont pas toujours les meilleurs.

Un trader qui fait du court terme devrait plutôt s’orienter vers un courtier qui exécute les ordres sur une place boursière traditionnelle afin d’obtenir de meilleurs prix, d’autant plus qu’avec un volume important de transactions, les commissions seront négociables à la baisse.

À l’inverse, un trader qui fait du moyen ou long terme sur les actions sera moins sensible au prix et n’aura qu’un faible pouvoir de négociation sur le montant des commissions, il sera alors sans doute judicieux de s’orienter vers un néo-courtier proposant du trading sans commission.

Comme nous l’avons déjà évoqué quand nous vous expliquions le fonctionnement des courtiers CFD, il existe deux principales catégories de broker :

- Le Market Maker

Le courtier market maker offre généralement des meilleures conditions pour le trading moyen et long terme. En effet, bien que les spreads soient fixes et plus larges, les frais de financement qu’un trader va payer chaque soir pour les trades maintenus pendant plus d’une journée seront plus faibles. Il est donc judicieux de choisir ce type de courtier en Bourse pour mettre en place des stratégies de trading de tendance, de trading de position et de swing trading.

- Le broker STP (ou ECN)

Les brokers STP et ECN sont connus pour offrir des conditions d’exécution meilleures et des spreads serrés. En revanche, les frais de financement « overnight » sont plus élevés avec ce type de broker, ce qui conviendra alors aux traders court terme. Si votre stratégie consiste à garder vos positions moins d’une journée, comme avec le scalping ou le trading algorithmique, alors c’est sans doute le type de courtier Bourse que vous devez choisir.

Un autre élément clé à considérer dans le choix de votre broker, c’est la taille du capital et, surtout, la taille des transactions que le trader prévoit de passer sur les marchés. En effet, il est important de noter que les spreads affichés par les brokers sont toujours valables pour un montant précis. Si les transactions dépassent ce volume, les coûts peuvent augmenter, ce qui impacte la rentabilité des trades. Au-delà de 100 000 €, il peut être préférable de se tourner vers les marchés futures, qui offrent une grande liquidité.

Comment déceler une arnaque Broker ?

Il existe malheureusement bien trop d’arnaques en ligne et le monde du trading n’y échappe pas avec des courtiers Bourse qui sont volontairement malhonnêtes, souvent enregistrés à l’étranger dans des juridictions exotiques.

La première chose à faire pour s’assurer qu’un broker n’est pas une arnaque, c’est d’aller vérifier s’il est enregistré sur le site Regafi. Regafi est le registre des agents financiers autorisés par la Banque de France et régulés (ou autorisés via le passeport européen) par l’AMF.

Aussi, il est toujours pertinent de prendre du recul et d’étudier l’offre d’un broker la tête froide. L’argent facile n’existe pas, donc si l’offre du courtier semble trop belle pour être vraie… il est fort possible que ce ne soit tout simplement qu’un mensonge pour vous appâter.

Méfiez-vous donc des (trop) belles promesses, des rendements garantis, des bonus ou des cadeaux trop généreux, ainsi que des promesses de retour sur investissement trop alléchantes.

En Bourse, il n’y a pas de gain sans risque et les gains sont toujours proportionnels aux risques pris.

Faut-il avoir plusieurs brokers en Bourse ?

De nombreux traders gèrent en parallèle une stratégie long terme et une stratégie court terme. Dans ce cas, la question ne se pose pas et il est vivement recommandé d’opter pour deux courtiers aux caractéristiques et fonctionnalités différentes.

Au-delà de ce scénario, aucun courtier en Bourse ne peut vous garantir d’être à l’abri d’un problème technique. Il peut donc être judicieux d’ouvrir un compte de secours chez un autre courtier. Le compte de secours pourra permettre en cas de panne chez votre broker principal de saisir une opportunité de trading ou couvrir des positions déjà engagées.

Si vous ne disposez que d’un seul courtier en Bourse, il faut au minimum s’assurer qu’il est possible de gérer des ordres en cours par téléphone, idéalement sans surcoût.

Comment choisir le meilleur broker ? Nos conseils

Dans la vie d’un trader, il n’est pas rare que les stratégies évoluent, voire changent totalement. Nous avons eu de nombreux exemples de traders qui ont commencé en scalping pour finalement s’orienter vers du trading de tendance quelques années plus tard.

Encore une fois, si la stratégie change complètement… il ne faut pas se poser de questions et choisir un courtier qui sera adapté aux nouvelles conditions exigées par la nouvelle stratégie.

La décision de changer de broker peut aussi être motivée par des changements comme l’augmentation du capital alloué au trading ou une augmentation de la taille des trades. Un courtier en Bourse peut en effet convenir aux traders plaçant des ordres de petite taille ou de taille modérée, mais ne pas être adapté pour des transactions d’un montant important.

Ainsi, un trader devra peut-être passer d’un courtier CFD à un courtier future pour avoir l’assurance que d’importants volumes peuvent être exécutés sans encombre. Si le trader décide de continuer à négocier des CFD, il devra s’assurer au préalable que le courtier est en mesure d’exécuter le montant souhaité sans re-cotation et sans trop de slippage.

Pour conclure, n’hésitez pas à prendre le temps de revoir les nombreux avis de courtier Bourse réalisés par Café de la Bourse.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l’effet de levier. Environ 80 % de comptes d’investisseurs de détail perdent de l’argent lors de la négociation de CFD. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Risque de pertes limité au capital investi.