2022 rime avec volatilité. Peut-être pas phonétiquement parlant mais en tous cas pour les traders et les investisseurs, cela ne fait aucun doute.

Rien que sur le mois écoulé, nous avons vu le SP500 fluctuer sept fois de plus de 2 % en intraday (entre l’ouverture et la clôture). Cela représente 33 % des journées de trading.

Comment faire pour que cette volatilité soit un avantage et non un inconvénient ? C’est ce que nous allons découvrir dans cet article avec des stratégies sur options qui profitent d’une forte volatilité.

Qu’est-ce que la volatilité implicite ?

En trading, il est impossible de prédire avec certitude ce que vont faire les marchés. C’est d’autant plus vrai concernant la prédiction à court terme. Et plus les marchés sont volatils, plus c’est compliqué.

Il y a cependant un actif sur lequel les prédictions sont beaucoup plus aisées. Il s’agit de la volatilité implicite.

La volatilité implicite correspond à la volatilité future de l’actif sous-jacent prévue par le marché des options.

Il n’est pas possible de connaître la volatilité implicite sur un actif sur lequel il n’y a pas de marché d’options car c’est un calcul qui prend en compte la prime des Puts et des Calls pour déterminer la valeur de la volatilité implicite de cet actif.

Pourquoi est-il plus facile de prévoir ce que va faire la volatilité implicite ?

Avant d’éclaircir ce point, je tiens à préciser que je ne dis pas qu’il est facile de trader la volatilité implicite et qu’on gagne à tous les coups.

Je dis simplement qu’il est plus facile de prédire l’évolution probable de la volatilité implicite plutôt que de prédire l’évolution probable du sous-jacent.

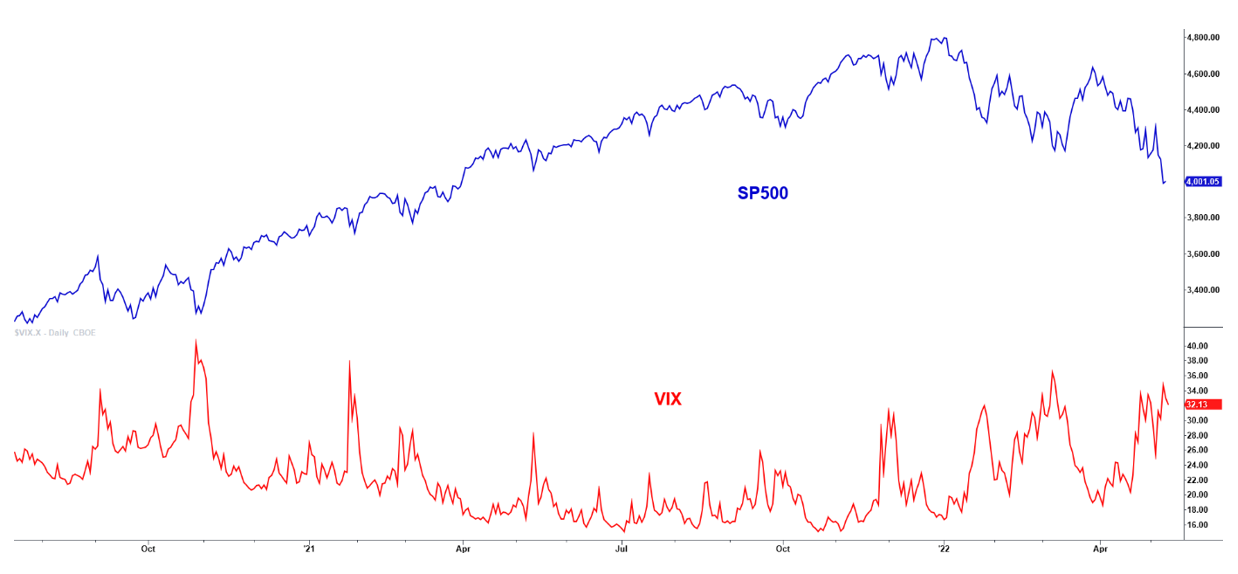

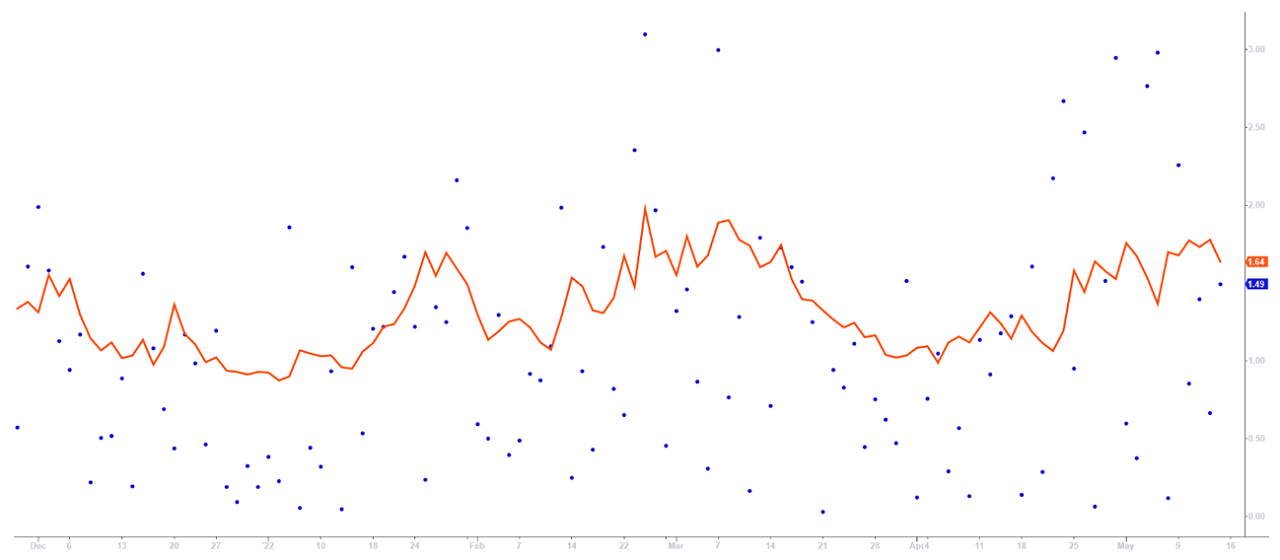

Graphique évolution du Vix vs S&P500

Source : TradeStation Securities

On entend souvent dans les médias que le VIX est la volatilité implicite du SP500. Dans les faits, c’est un swap de variance. Mais pour simplifier, admettons que ce soit la volatilité implicite du SP500, car nous n’en sommes pas très loin.

Si le VIX est la volatilité implicite du SP500, alors il est normal de voir monter le VIX (en rouge) lorsque les cours du SP500 baissent (en bleu). En effet, lors des baisses de l’indice, la volatilité réalisée sur le SP500 augmente (« les indices montent par l’escalier mais prennent l’ascenseur pour descendre ») et surtout, la demande de protection sur les options augmente fortement, faisant ainsi également grimper le VIX.

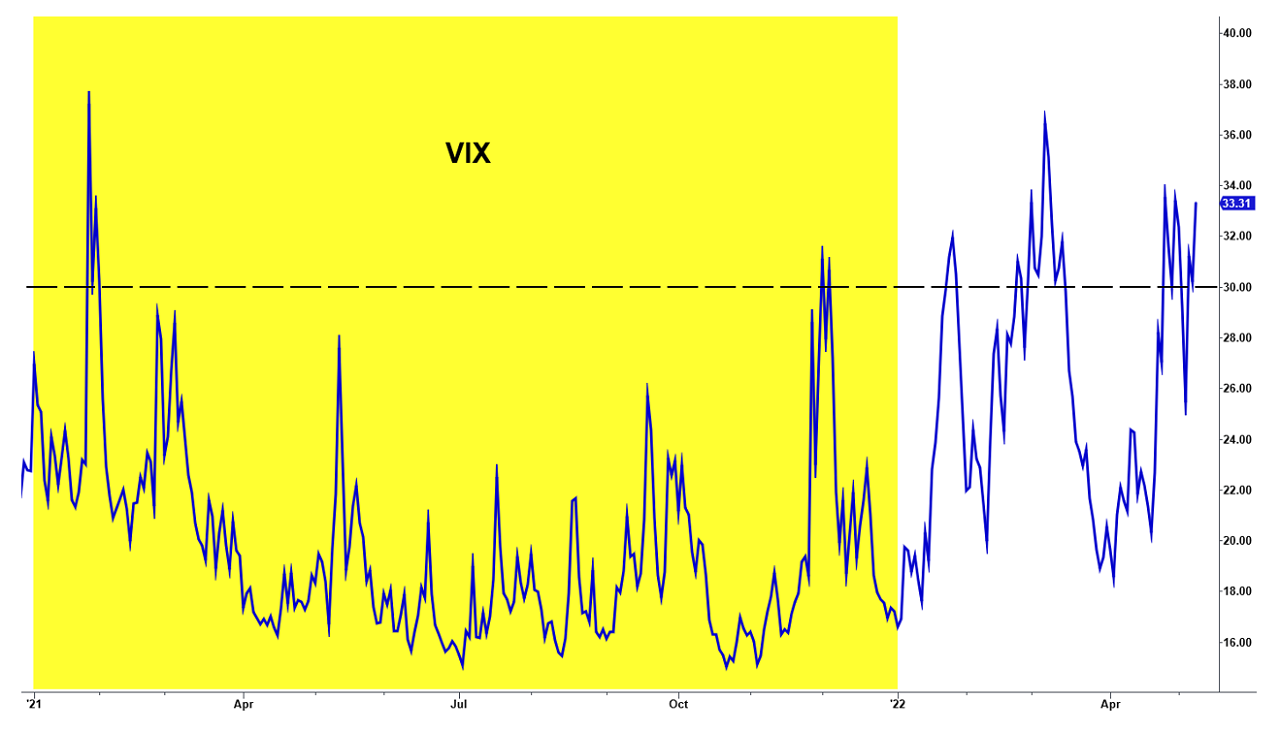

Graphique de l’évolution du VIX depuis début 2021

Source : TradeStation Securities

J’ai tracé une ligne pointillée pour montrer le niveau de 30 % qui est un niveau très élevé du VIX.

Notez qu’en 2021 (partie jaune) ce niveau a été atteint seulement 2 fois, alors qu’en 2022 (partie blanche), le VIX a passé une bonne partie du premier trimestre au-dessus de cette zone.

Si vous prenez le temps d’analyser ce graphique (ou en prenant un graphique encore plus long terme), vous verrez qu’à chaque fois que le VIX dépasse les 30 %, il ne reste pas longtemps au-dessus de cette zone et on peut donc en conclure que la volatilité implicite a de forte probabilité de baisser.

Attention, encore une fois, je ne dis pas que le VIX va forcément baisser. En 2008 ou en 2020, le VIX a continué de grimper jusqu’à 80 % ! Mais les probabilités d’une baisse sont plus importantes.

Ce qu’il faut savoir également avec la volatilité implicite, c’est qu’elle est souvent surévaluée par rapport à ce qui se produit réellement.

Rappel : la volatilité implicite correspond à la volatilité future de l’actif sous-jacent prévue par le marché des options.

Cela veut donc dire que les teneurs de marchés des options prévoient habituellement une volatilité future qui est supérieure à la volatilité réalisée.

Comparatif volatilité intraday prévue et réalisée

Source : TradeStation Securities

La ligne rouge correspond à la volatilité intraday (entre l’ouverture et la fermeture) prévue par le marché des options (calcul basé sur le VIX). Les points bleus correspondent à la volatilité réalisée par le SP500.

Remarquez que nous avons beaucoup plus de points bleus en-dessous de la ligne rouge. Ceci démontre bien que la volatilité implicite est donc généralement surévaluée par rapport à la volatilité réalisée.

Sachant que la volatilité implicite est souvent surévaluée par rapport à la volatilité réalisée et que lorsque le VIX est au-dessus de 30, celui-ci a tendance à rapidement repasser en dessous de ce niveau, il est donc plus avantageux de trader une baisse de volatilité implicite.

3 stratégies sur options pour profiter d’une baisse de volatilité

C’est pourquoi je vais vous présenter 3 stratégies sur options qui bénéficient d’une baisse de volatilité implicite.

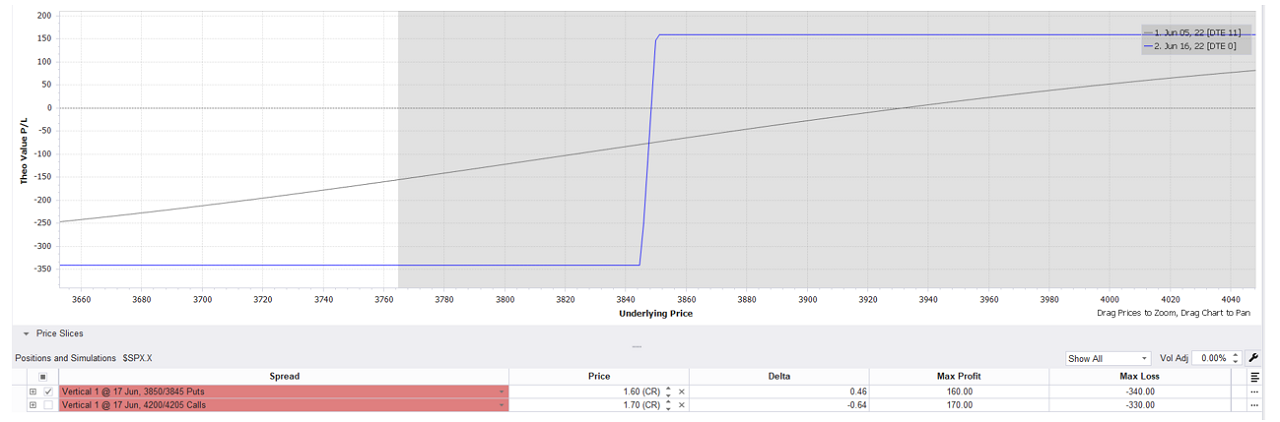

Option : une stratégie neutre à haussière avec le Bull Put Spread

Si vous pensez que le SP500 a terminé sa baisse et qu’il y a peu de chance qu’il casse un support, alors vous pouvez mettre en place un Bull Put Spread.

Le Bull Put Spread consiste à vendre un Put sur le prix du support et acheter un Put plus bas en protection.

Dans l’exemple ci-dessous, avec l’indice SPX cotant à 4 030 au moment des captures d’écran, j’ai choisi de vendre le Put de Strike 3 850 et d’acheter en protection le Strike 3 845 sur une échéance de 32 jours.

Cette stratégie rapporte un crédit de 1,60$. Ce crédit est le gain maximum réalisable sur ce trade. La perte maximale est la différence entre les Strikes moins le crédit reçu, c’est-à-dire 3 850 – 3 845 – 1,60 = 3,40.

La perte maximale est de 340$ car le multiplicateur sur les options de l’indice SPX est de 100.

La perte maximale est supérieure au gain maximum mais c’est normal. C’est une stratégie avec un taux de réussite élevé, le rendement est donc proportionnel au risque.

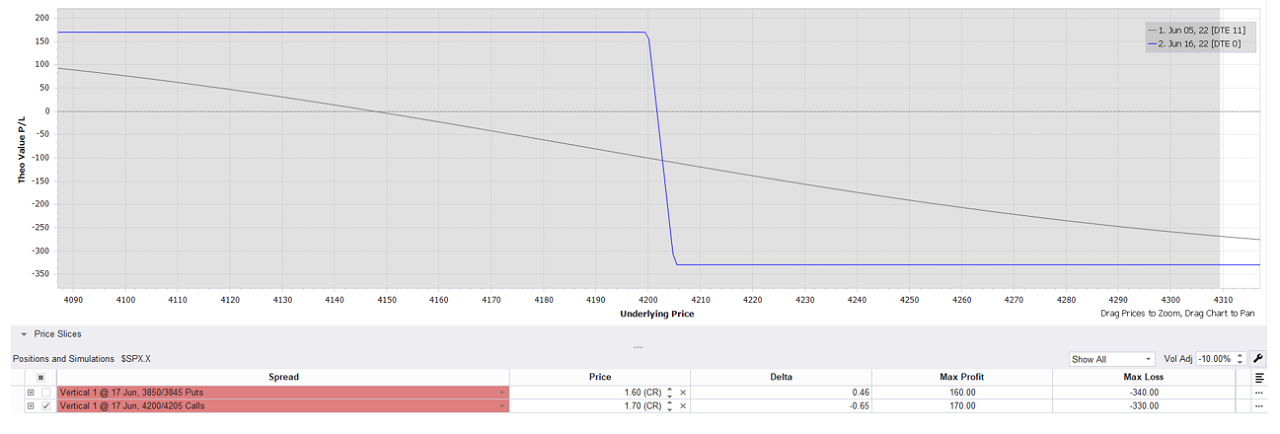

Graphique du payoff d’un Bull Put Spread

Source : TradeStation Securities

En bleu, le profil des pertes et profits à expiration des options. En gris, le profil des pertes et profits à un instant T avant expiration.

Je vais maintenant vous montrer l’impact d’une baisse de volatilité sur la stratégie mise en place ici en ne touchant à aucun autre paramètre (prix ou temps restant avant expiration).

Graphique du payoff d’un Bull Put Spread avec baisse de VIX

Source : TradeStation Securities

Notez l’évolution positive de la ligne grise. Elle se trouve davantage dans la zone de profit.

Un autre avantage intéressant de cette stratégie est que même si cette fois-ci, c’est le prix du SP500 et la volatilité implicite qui restent constant, alors le temps qui passe joue en notre faveur et va également faire évoluer favorablement la ligne grise dans la zone profitable.

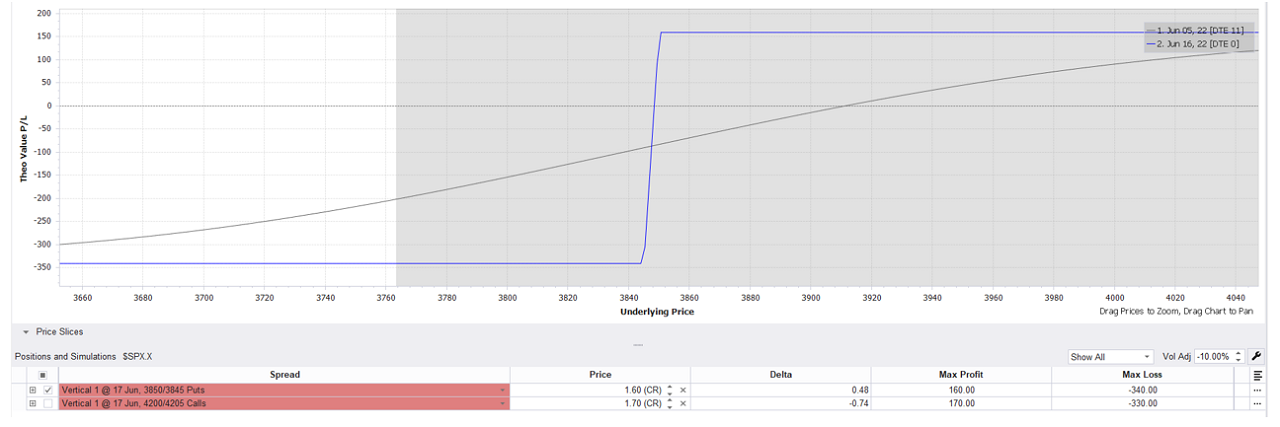

Option : une stratégie neutre à baissière avec le Bear Call Spread

Si vous pensez que le SP500 a peu de chance de rebondir alors vous pouvez mettre en place un Bear Call Spread.

Le Bear Call Spread consiste à vendre un Call sur le prix d’une résistance et acheter un Call plus haut en protection.

Dans l’exemple ci-dessous, avec l’indice SPX cotant à 4 030 au moment des captures d’écran, j’ai choisi de vendre le Call de Strike 4 200 et d’acheter en protection le Strike 4 205 sur une échéance de 32 jours.

Cette stratégie rapporte un crédit de 1,70$. Ce crédit est le gain maximum réalisable sur ce trade. La perte maximale est la différence entre les Strikes moins le crédit reçu, c’est-à-dire 4 205 – 4 200 – 1,70 = 3,30.

La perte maximale est de 330$ car le multiplicateur sur les options de l’indice SPX est de 100.

La perte maximale est supérieure au gain maximum mais encore une fois c’est normal. C’est une stratégie avec un taux de réussite élevé, le rendement est donc proportionnel au risque.

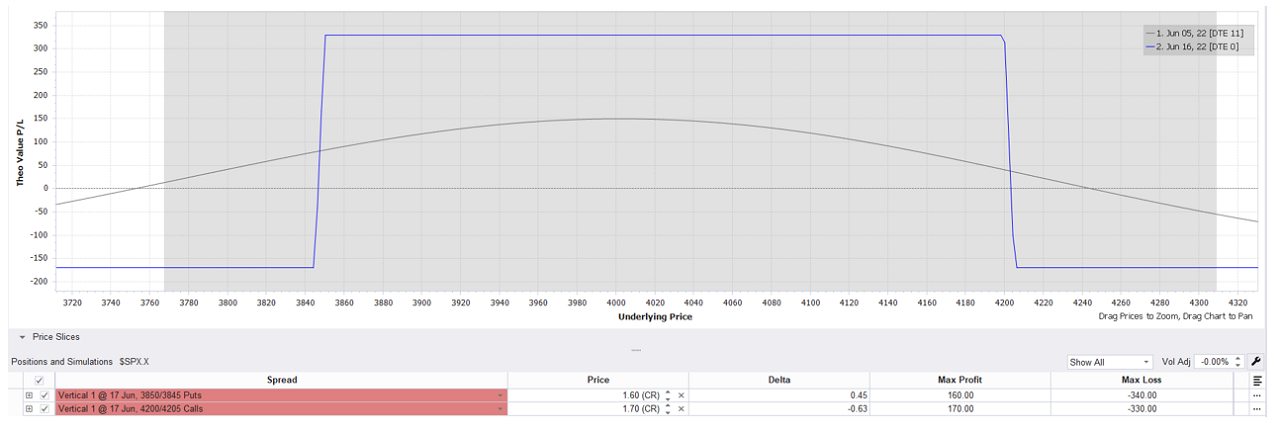

Graphique du profil de pertes et profits d’un Bear Call Spread

Source : TradeStation Securities

En bleu, le profil des pertes et profits à expiration des options. En gris, le profil des pertes et profits à un instant T avant expiration.

Je vais maintenant vous montrer l’impact d’une baisse de volatilité sur la stratégie mise en place ici en ne touchant à aucun autre paramètre (prix ou temps restant avant expiration).

Graphique du profil de pertes et profits d’un Bear Call Spread avec baisse de VIX

Source : TradeStation Securities

Notez l’évolution de la ligne grise. Elle se trouve davantage dans la zone de profit.

Un autre avantage intéressant de cette stratégie est que même si cette fois-ci, c’est le prix du SP500 et la volatilité implicite qui restent constants, alors le temps qui passe joue en notre faveur et va également faire évoluer favorablement la ligne grise dans la zone profitable.

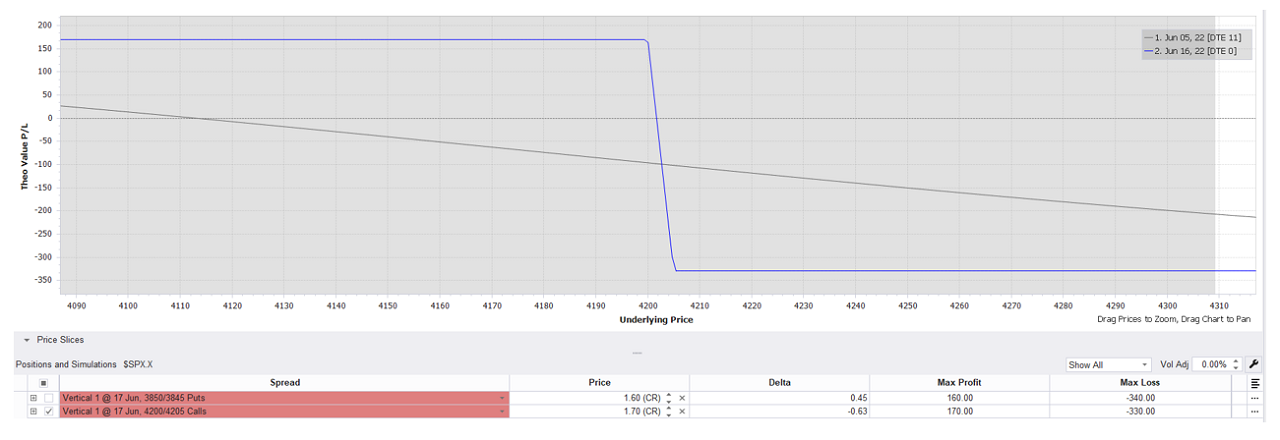

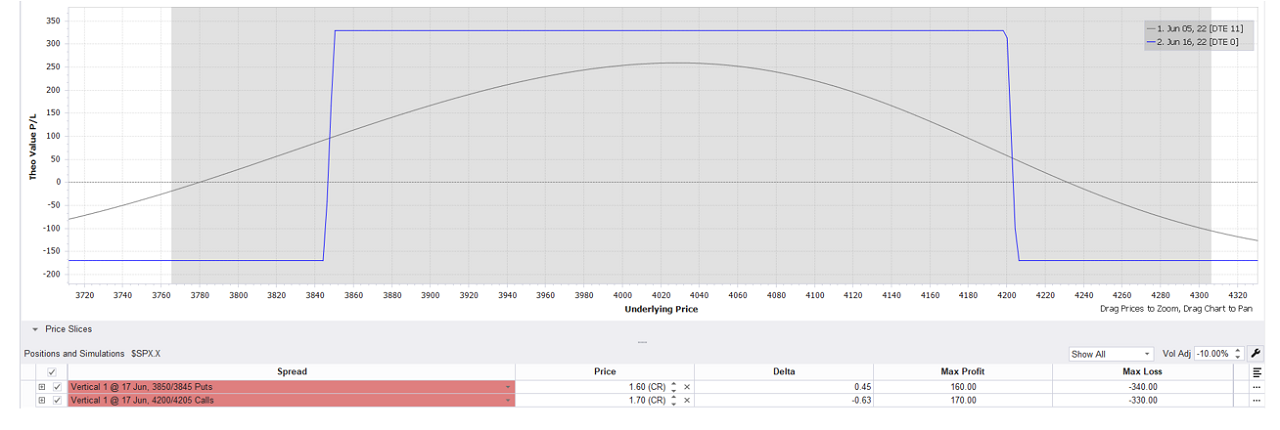

Option : une stratégie neutre pour trader un range avec l’Iron Condor

Si vous pensez que le SP500 va rester dans un range pendant les prochains jours ou prochaines semaines, alors vous pouvez mettre en place un Iron Condor.

L’Iron Condor et la combinaison des deux stratégies précédentes. C’est l’association du Bull Put Spread et du Bear Call Spread qui forme un Iron Condor.

Dans l’exemple ci-dessous, avec l’indice SPX cotant à 4 030 au moment des captures d’écran, j’ai choisi de vendre le Put de Strike 3 850 et d’acheter en protection le Strike 3 845 (Bull Put Spread) et de vendre le Call de Strike 4 200 et d’acheter en protection le Strike 4 205 (Bear Call Spread) sur une échéance de 32 jours.

Cet Iron Condor rapporte un crédit de 3,30$. Ce crédit est le gain maximum réalisable sur ce trade. La perte est la différence entre les Strikes moins le crédit reçu, c’est-à-dire 5 (écart entre les Strikes) – 3,30 = 1,70.

La perte maximale est de 170$ car le multiplicateur sur les options de l’indice SPX est de 100.

Cette fois-ci, en combinant les deux stratégies, nous obtenons un gain potentiel supérieur à la perte maximale. Mais attention, pour être gagnant, le trade devra obligatoirement rester entre les bornes que j’ai défini en choisissant les Strikes vendus.

Graphique du payoff d’un Iron Condor

Source : TradeStation Securities

En bleu, le profil des pertes et profits à expiration des options. En gris, le profil des pertes et profits à un instant T avant expiration.

Je vais maintenant vous montrer l’impact d’une baisse de volatilité sur la stratégie mise en place ici en ne touchant à aucun autre paramètre (prix ou temps restant avant expiration).

Graphique du payoff d’un Iron Condor avec baisse du VIX

Source : TradeStation Securities

Notez l’évolution de la ligne grise. Elle se trouve davantage dans la zone de profit.

Comme pour le Bull Put Spread et le Bear Call Spread, la volatilité implicite et/ou le temps qui passe jouent en notre faveur et vont également faire évoluer favorablement la ligne grise dans la zone profitable. Mais dans le cas de l’Iron Condor, à une vitesse deux fois plus élevée puisqu’on cumule l’avantage des deux stratégies.

Tout comprendre à la volatilité implicite

Prenez le temps d’étudier la volatilité implicite du SP500 (avec le VIX), mais pas seulement. Regardez également la volatilité implicite des actifs ou des actions que vous avez l’habitude de suivre. Vous constaterez qu’au-dessus d’un certain niveau, la volatilité implicite à tendance à redescendre. Vous constaterez également que dans la plupart du temps, la volatilité implicite est surévaluée par rapport à la volatilité réalisée, et que parfois même, la volatilité implicite est cyclique (earnings par exemple).

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.