L’argent connaît depuis quelques mois une remontée fulgurante de ses cours. Quelles en sont les raisons ? Quels facteurs pourraient stopper ou inverser la hausse du métal précieux ? Est-ce le moment de se positionner ? Comment investir sur l’argent en 2021, ce métal précieux volatil ? Toutes nos explications.

État des lieux de l’évolution du cours de l’argent

Après un début d’année prometteur qui a vu les cours de l’argent aller chercher des niveaux qui n’ont pas été revisités depuis 2013, légèrement au-dessus des 30$, le cours de l’argent s’est considérablement replié. Lors du mois de mars, les cours du Silver ont perdu plus de 8,80 % pour repasser sous la barre des 25$ avant de marquer un creux le 31 mars à 23,75$, un plus bas de plus trois mois. Cependant, le mois d’avril semble pour l’heure beaucoup plus favorable à l’argent qui parvient à se redresser et retrouve des couleurs en tentant d’effacer la baisse du mois dernier.

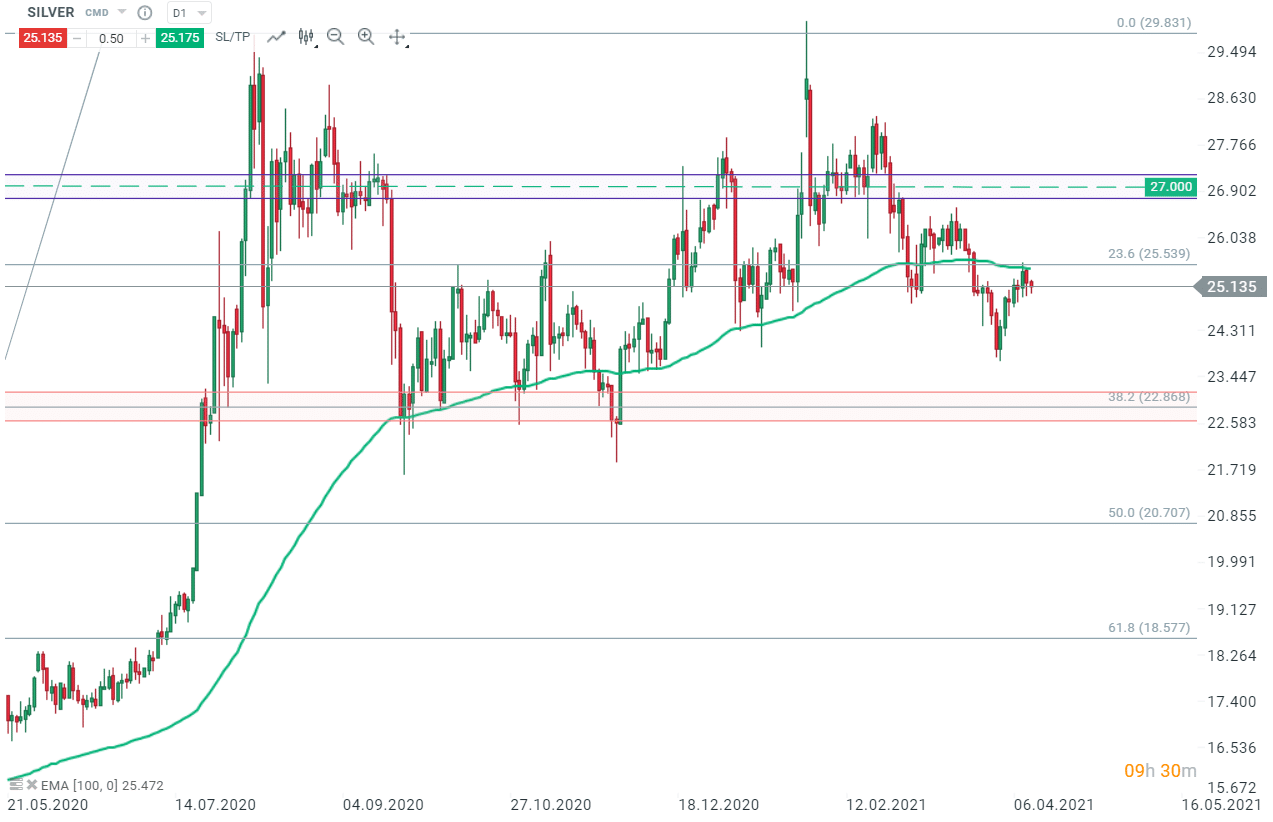

Représentation graphique du cours de l’argent en données journalières

Source : xStation5

D’un point de vue technique, le cours de l’argent fait actuellement face à une résistance de taille : le retracement de Fibonacci de 23,6 % à 25,54$, renforcé par la moyenne mobile exponentielle à 100 périodes. Le franchissement de cette résistance permettrait aux cours de l’argent de rallier les 26,50$, dernier rempart avant le seuil des 27$, une cassure de cette résistance pourrait être annonciateur d’une nouvelle phase haussière. Cependant, un tel scénario dépend de plusieurs facteurs qui animent actuellement les marchés et que nous allons détailler.

Quels facteurs influencent le cours de l’argent ?

Ces dernières semaines ont été marquées par la montée des craintes inflationnistes, entraînant une hausse des rendements du Trésor à 10 ans. Le rendement des obligations d’État aux États-Unis a franchi la résistance à 1,50 %, effaçant de ce fait sa baisse entamée à la fin du mois de février 2020, à la suite de la propagation de la pandémie. Cette hausse du billet vert a entraîné les cours de l’or et de l’argent en territoire négatif.

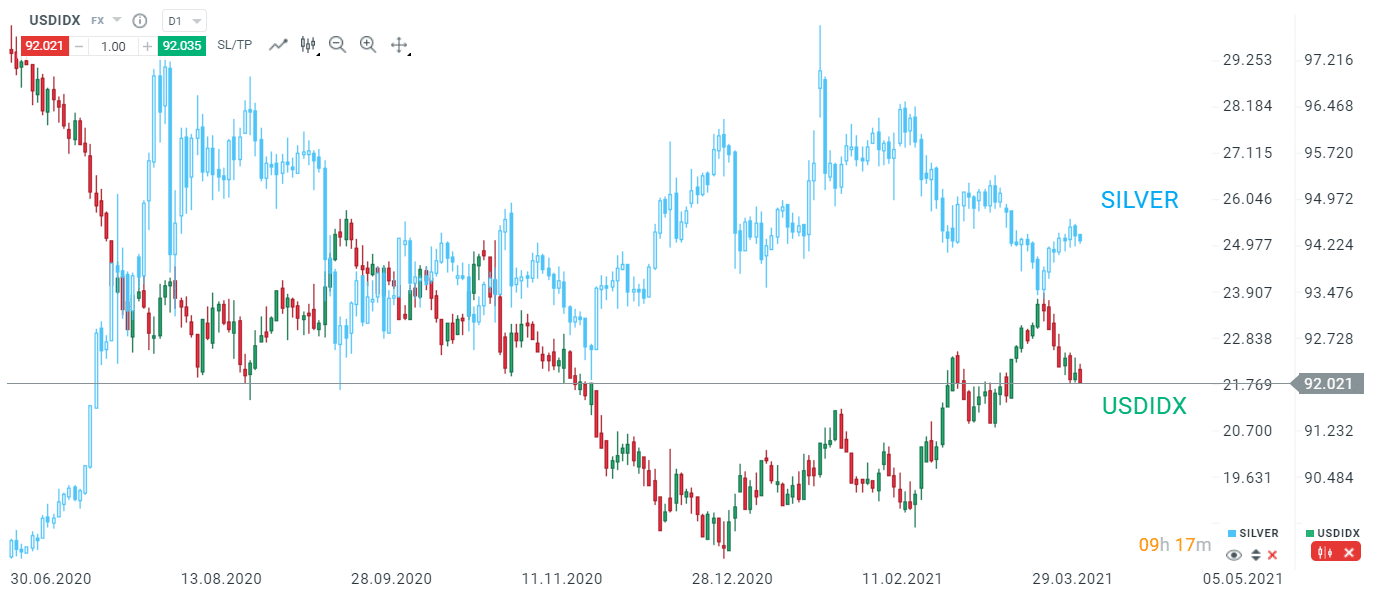

Représentation graphique des cours du Silver et de l’USDIDX en données journalière

Source : xStation5

En effet, la hausse du billet vert pénalise l’or et l’argent, tous deux cotés en dollar américain. Comme on peut le constater graphiquement, il existe donc une corrélation négative entre le cours de l’argent et celui du dollar américain.

Par ailleurs, La Réserve fédérale américaine a clairement contribué à rassurer les marchés en affirmant que l’inflation ne serait qu’un phénomène temporaire et que la Fed dispose des moyens pour lutter contre cette dernière, ce qui a permis d’enrayer quelque peu la hausse des rendements et donc entraîné le billet vert à la baisse. Après un rapport NFP très prometteur (“Non Farm payroll”, indicateur du dynamisme de l’emploi aux États-Unis), laissant entendre une baisse des rendements obligataires, les inscriptions hebdomadaires au chômage aux États-Unis ont contribué à la baisse du dollar et donc au retour de la hausse des métaux précieux, suggérant que la reprise pourrait être plus lente que ce que laissaient présager d’autres indicateurs.

Investir dans l’argent en 2021 : une bonne idée ?

Sur le long terme, l’or et l’argent pourraient tirer profit d’un dollar faible et d’une forte inflation. En effet, en cas de période inflationniste, les métaux précieux seront recherchés quand les monnaies fiduciaires pourraient être délaissées face à l’augmentation des prix. Malgré l’insistance du président de la Réserve fédérale américaine sur l’aspect temporaire de l’inflation, beaucoup estiment que ce ne sera certainement pas le cas, comme le PDG de JPMorgan, affirmant que l’essor économique pourrait facilement se poursuivre jusqu’en 2023 tout en mettant en garde contre la “possibilité d’une augmentation de l’inflation qui ne sera pas seulement temporaire”. Par ailleurs, il convient de noter que le plan d’infrastructure à hauteur de 2000 milliards de dollars, dont les détails ont été récemment annoncés par Joe Biden, pourrait également être un facteur haussier pour l’or et l’argent étant donné que ce dernier devrait accroître la masse monétaire sur le marché.

Enfin, la distribution d’une énorme quantité de liquidités provenant des réserves du département du Trésor devrait accroître les réserves du système bancaire, ce qui pourrait entraîner une augmentation des prêts et des investissements, mais également déclencher une action supplémentaire de la Fed, comme ce fut le cas l’année précédente. La réduction massive du compte principal du Trésor pour les dépenses fédérales a été « couverte » par un programme géant d’achat d’actifs lancé par la Fed en 2020.

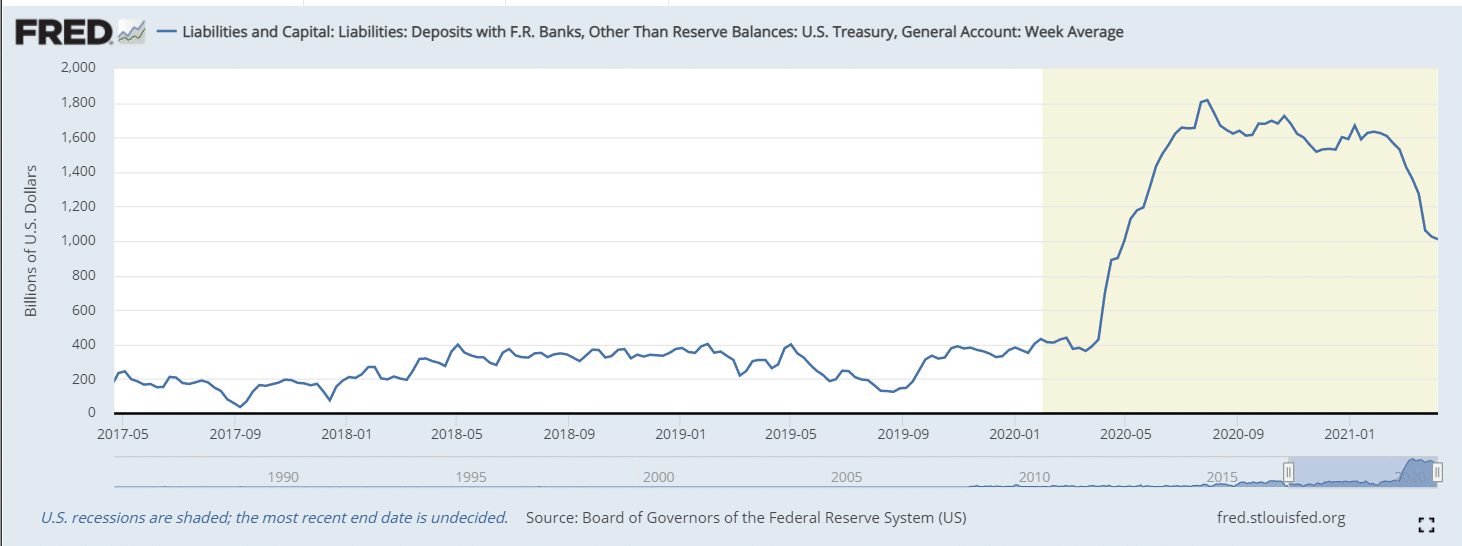

Évolution de la distribution de liquidités par le département du trésor US de 2017 à 2021

L’énorme prélèvement sur le compte du Trésor a été amorcé. La récente accélération aurait pu contribuer à un ralentissement de la croissance des rendements obligataires et à un rebond du marché boursier. Toutefois, ce compte sera réduit à 500 milliards de dollars d’ici juin. Par conséquent, il n’y aura pas de pénurie de liquidités jusqu’à cette date. Ces liquidités disponibles sur le marché devraient affaiblir le dollar et faire baisser les rendements obligataires. Source : Fed St. Louis

Ainsi, de nombreux facteurs laissent supposer une hausse prochaine des cours de l’or et de l’argent. Cependant, après avoir brillé en 2020 pour aller chercher de nouveaux records, le métal jaune pourrait céder sa place à l’argent et lui permettre de surperformer. En effet, les cours du Silver sont bien loin de leurs sommets historiques et pourraient rattraper leur retard face au cours du Gold.

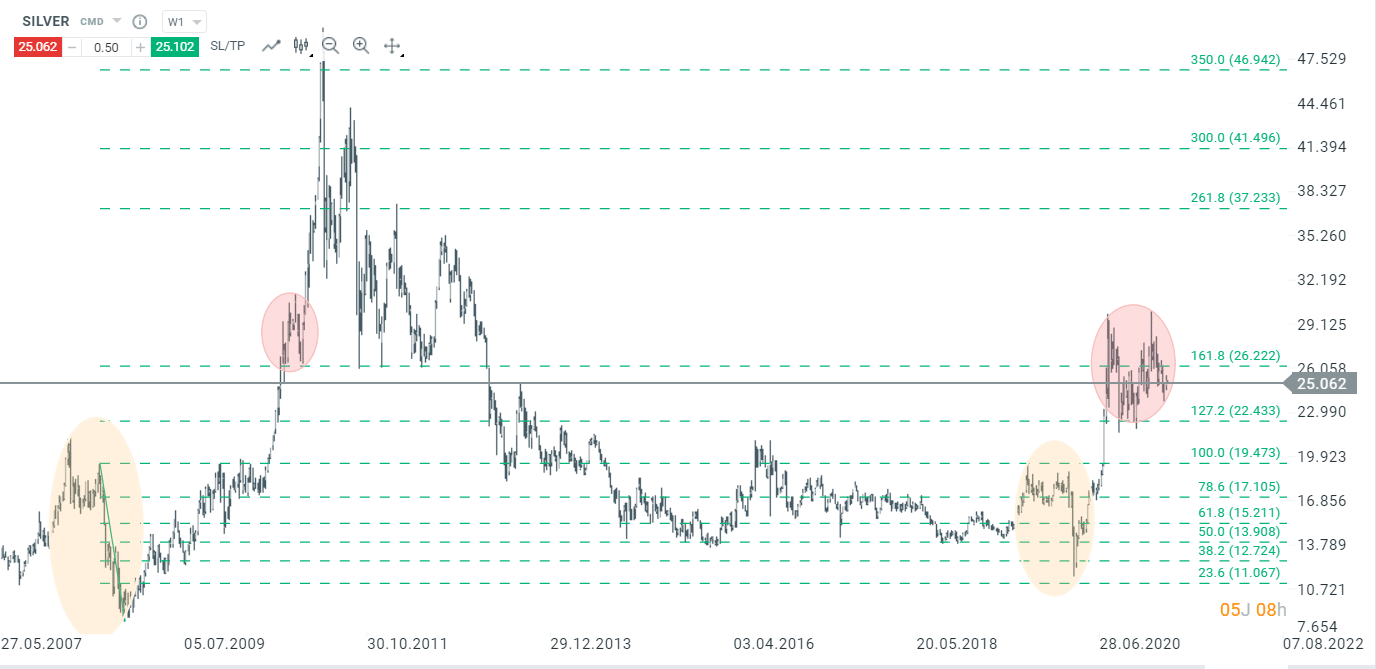

Représentation graphique du cours de l’argent en données hebdomadaires

Source : xStation5

D’un point de vue graphique, nous pouvons constater que la configuration actuelle du cours de l’argent présente des similitudes avec celle que nous avons connue en plein milieu du rallye qui s’est étendu de 2008 à 2011 (1er cercle rouge). À ce moment, le dollar américain s’était également renforcé avant de perdre du terrain, permettant aux cours du Silver de reprendre le chemin de la hausse. Ainsi, tout dépendra dans un premier temps du dollar américain. En effet, si ce dernier se renforce à nouveau, la baisse de l’argent pourrait s’étendre vers le support aux alentours de 22,50$ marqué par le retracement externe de Fibonacci à 127,2 %, avant de rebondir pour poursuivre son rallye, à l’image de celui observé entre 2008 et 2011. En revanche, si le billet vert continue sa chute, le cours de l’argent pourrait ainsi se hisser au-dessus des 26$ pour rallier le prochain retracement externe de Fibonacci à 261,8 %. Dans les deux cas, une reprise haussière reste hautement probable et permettrait à l’argent de se hisser à des sommets pluriannuels, aux portes des 44$, tout en surperformant le métal jaune.

Faut-il acheter de l’or et de l’argent ?

Comme nous l’avons énoncé précédemment, l’or et l’argent sont corrélés positivement, ce qui veut dire que les cours de l’or et de l’argent évoluent dans le même sens mais à des amplitudes différentes. Ainsi, acheter ces deux métaux précieux reviendrait à s’exposer à un seul et même risque et ne serait pas optimal en termes de diversification de portefeuille ou de gestion du risque. L’enjeu sera donc de déceler lequel est plus enclin à surperformer dans un but de maximisation du rendement. Au vu de la performance du métal jaune en 2020, l’argent semble disposer d’une plus grande marge de manœuvre et pourrait donc rattraper son retard au moment où les craintes de remontée inflationniste se matérialiseront. De plus, l’argent, communément appelé “métal du diable”, est en réalité beaucoup plus volatil que l’or. Il s’avère que la taille du marché de l’argent est plus restreinte que celle du marché du métal jaune, ce qui engendre une volatilité supérieure. Il apparaît donc évident que l’argent serait un placement plus judicieux sur du court ou moyen-terme, face à une inflation de courte durée, quand l’or serait plus attrayant sur du plus long-terme de par sa relative stabilité.

Comment investir dans l’argent ?

Lorsque l’on aborde l’investissement dans les métaux précieux, la première solution qui apparaît est l’investissement physique, par le biais de lingots ou de pièces. Ce genre d’investissement peut se faire à travers des sites spécialisés ou des boutiques. Cependant, le problème de stockage et son coût sont une contrainte “de taille” notamment lorsqu’il s’agit d’un investissement dans l’argent, près de 90 fois moins cher que l’or. L’acquisition d’un coffre-fort sera de rigueur ou le stockage directement chez le vendeur, ou dans une banque, un type de stockage qui peut s’avérer très coûteux, notamment pour le silver.

Le second type de placement, peut-être plus judicieux, se fera sur du papier, à travers les marchés financiers, par le biais de produits dérivés. Le premier avantage sera le faible coût de transaction. Le deuxième avantage est l’effet de levier, qui permet d’intervenir sur le marché en engageant un montant plus faible. Attention cependant, l’effet de levier amplifie les variations du cours de l’argent à la hausse comme à la baisse. Enfin, la liquidité des produits dérivés permet de répondre à différents objectifs de diversification, d’investissement, ou de spéculation.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.