De nombreux investisseurs se sont tournés vers l’or qui a fortement augmenté dans la semaine du 12 mars 2023 à la suite de plusieurs faillites bancaires. Alors que le prix de l’or a brièvement dépassé les 2 000 $, le métal jaune va-t-il continuer sa hausse et toucher de nouveaux sommets en 2023 ? Quels sont les facteurs influençant le plus le prix de l’or aujourd’hui ? Comment profiter de la hausse du cours de l’or ? Réponses dans cet article Café du Trading.

L’or a dépassé les 2 000 $ en mars 2023

Lorsque les marchés financiers sont nerveux et connaissent de forts mouvements de baisse, les investisseurs ont souvent recours à des actifs stables et sûrs pour protéger leurs investissements. Les obligations du gouvernement américain et des matières premières comme l’or sont parmi les valeurs refuges les plus populaires.

La récente déroute de la Silicon Valley Bank (SVB), de Silvergate, de Signature et de Credit Suisse ont fait chuter les marchés boursiers actions à cause des peurs concernant les potentiels risques de contagion de ces faillites bancaires sur les autres banques mondiales. C’est pourquoi de nombreux investisseurs ont massivement cherché à investir dans l’or ces deux dernières semaines.

Le cours de l’or a alors touché un plus haut le 20 mars 2023 au-dessus des 2 000 $ (niveau jamais atteint depuis le 9 mars 2022).

Cours de l’or du jour

Une crise bancaire qui pourrait encore soutenir le cours de l’or en 2023

L’or : une valeur refuge en cas d’incertitude

La première chose qu’il faut se rappeler à propos de l’or est qu’il joue historiquement le rôle de valeur refuge, en cas de fortes incertitudes sur la croissance économique ou la stabilité du système financier et monétaire mondial, ou en cas de forte volatilité et d’instabilité sur les marchés financiers.

Le métal précieux est donc l’actif financier que les investisseurs vont rechercher en cas de troubles financiers. On parle souvent du phénomène de fuite vers la qualité. C’est ce qui s’est passé ces dernières semaines avec l’évolution des dossiers concernant les faillites bancaires américaines, Credit Suisse ou encore Deutsche Bank.

L’épisode de la crise bancaire est loin d’être terminé. Les investisseurs se demandent, en effet, toujours quelle est la probabilité que ces événements entraînent une contagion au niveau mondial et à quel point le risque financier actuel est systémique, ce qui pourrait soutenir l’or.

L’or : un actif recherché alors que certains clients, actionnaires et détenteurs d’obligations pourraient perdre une partie de leur argent

L’or a également été fortement recherché lorsque la situation n’était pas claire sur la perte en capital qu’auraient pu subir certains clients des banques en faillite. Pour rappel, il existe un montant maximum des dépôts qui est protégé par les autorités : les dépôts sont protégés à hauteur de 250 000 $ aux États-Unis et de 100 000 € en Europe.

Il ne faut pas non plus oublier que certains actionnaires et détenteurs d’obligations peuvent perdre leurs investissements dans le cas de faillite bancaire et de revente d’urgence d’entreprises en difficulté.

C’est le cas des détenteurs d’obligations AT1 de l’entreprise Credit Suisse, dont la valeur est maintenant proche de 0, ainsi que des actionnaires de l’ancienne banque suisse, puisque le ratio de 22,48 actions Credit Suisse pour 1 action UBS, correspondant à l’accord de rachat de Credit Suisse par UBS, équivaut à un prix de 0,76 CHF par action (plus de 50 % moins chère qu’au moment de la clôture des bourses avant le rachat).

Il se pourrait donc que de nombreux investisseurs adoptent une nouvelle répartition de leurs actifs ou un rééquilibrage de leurs portefeuilles au profit de l’or.

Une politique monétaire américaine qui pourrait ralentir

Après la faillite de SVB, qui a fortement pâti de l’impact des hausses de taux US sur son portefeuille obligataire, la panique sur le marché des obligations a favorisé l’or, notamment parce que les investisseurs anticipaient un ralentissement de la politique monétaire de la Fed, voire de potentielles baisses de taux à venir.

Mais le FOMC a décidé d’augmenter son taux d’intérêt d’un quart de point de pourcentage pour atteindre la fourchette de taux cible de 4,75 % à 5,00 % la semaine dernière, malgré les turbulences du marché et la crise bancaire.

Selon le directeur de la Fed, le système bancaire est « sain et résilient avec des capitaux et des liquidités solides ». La banque centrale américaine déclare que sa lutte contre l’inflation n’est pas encore terminée, mais les récentes actions de la Fed pourraient conduire à une récession aux États-Unis (et même à d’autres faillites bancaires selon certains experts).

Il n’est donc pas à exclure que l’incertitude des marchés poussent la Fed à revoir sa trajectoire de ses hausses des taux en fonction des informations et des données économiques qui apparaissent d’ici aux prochaines réunions, même si les autorités américaines et la Fed sont prêtes à « utiliser tous les outils nécessaires » pour conserver la stabilité du système bancaire.

Les risques de récession pourraient donc pousser les investisseurs vers l’or.

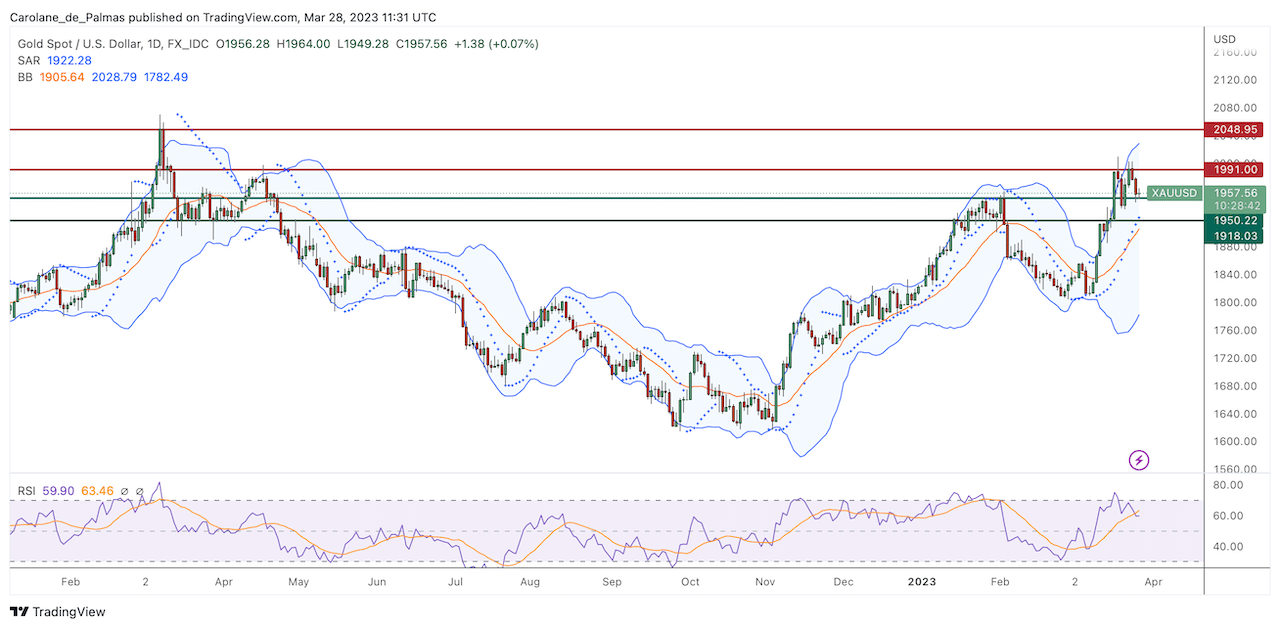

Analyse technique du cours de l’or à court et moyen terme

Sur le court terme, le prix de l’or devrait corriger, à mesure que les inquiétudes sur le secteur bancaire se calment et que l’appétit pour le risque grandit, en direction des supports autour des 1 950 $ et des 1 918 $. Sur le moyen terme, il faudra surveiller la réaction des investisseurs sur ces deux niveaux pour voir les prix de l’or rebondir vers de nouveaux sommets ou s’enfoncer en direction de nouveaux supports.

Analyse graphique cours de l’or 2023

Source : TradingView

Vers un cours record de l’or en 2023 ?

De nombreux événements pourraient encore soutenir le prix de l’or vers de nouveaux sommets en 2023, qu’il s’agisse de la crise bancaire, mais aussi de l’évolution du conflit en Ukraine ou des risques de récession mondiale.

Il est important de bien suivre l’actualité et de comprendre ce qui fait bouger le prix de l’or afin de profiter des nombreuses opportunités en fonction du sentiment des investisseurs (aversion au risque vs appétit pour le risque).

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.